ارزش نهایی (به انگلیسی Terminal Value) یک سهم ارزشی است که تحلیلگران پس از بررسی صورتهای مالی شرکت مورد نظر جهت ارزشگذاری سهام آن به دست میآورند.

همه سرمایهگذاران بایستی قبل از ورود به بازارهای مالی، از قبل نسبت به ارزش پروژه یا کسب و کاری که قصد خرید سهام آن را دارند، مطلع باشند و با سرمایهگذاری آگاهانه ضرر و زیان خود را به حداقل برسانند. در این مقاله قصد داریم تا درباره ارزش نهایی یک سهم و نحوه محاسبه آن صحبت کنیم.

منظور از ارزش نهایی یک سهم چیست؟

ارزش یک دارایی، یک پروژه یا یک کسب و کار بعد از گذشت یک دوره معین قابل پیشبینی است که با کمک آن میتوان جریانهای نقدی آتی را تخمین زد. به این ارزش، ارزش پایانی یا نهایی (TV) سهم گفته میشود.

عناوین مطلب:

فرآیند پیشبینی در کسب و کارهایی که افق زمانی آنها طولانیتر است، دشوارتر خواهد بود. مصداق این امر را میتوان در امور مالی، و زمانی که حرف از تخمین جریانهای نقدی شرکت در آینده است، به وضوح دید. اما به هر حال، هر کسب و کاری نیاز به ارزشگذاری دارد؛ بدین ترتیب جهت حل مشکلات اینچنینی، تحلیلگران در کنار فرضیات مشخصی که وجود دارد، از مدلهای مالی مانند تنزیل جریان نقدی (DFC) استفاده میکنند تا ارزش نهایی یک پروژه یا کسب و کار در بازار بورس را به دست آورند.

تنزیل جریان نقدی، یکی از روشهای رایج است که در ارزشگذاری سهام موجود در بازارهای مالی کاربرد زیادی دارد. تئوری این روش بر این اساس است که ارزش یک دارایی برابر است با جریانهای نقدی آتی که از آن دارایی به دست میآیند. این جریان نقدی بایستی با نرخ تنزیلی که نشاندهنده هزینه سرمایه مانند نرخ بهره است، تنزیل شود.

بیشتر بخوانید: منظور از ارزش گذاری یک دارایی یا شرکت چیست؟

تنزیل جریان نقدی دو قسمت مهم دارد:

- دوره پیشبینی

- ارزش نهایی

معمولا دوره پیشبینی 5 ساله است و نباید از 5 سال بیشتر باشد. چنانچه بازه زمانی از این محدوده فراتر رود، دقت پیشبینیهای انجام شده پایین میآید. اینجا دقیقا همان جایی است که محاسبه ارزش نهایی (TV) مهم میشود.

برای محاسبه ارزش نهایی نیز دو روش رایج وجود دارد که عبارتند از:

- رشد دائمی (به مدل رشد گوردون یا Gordon Growth Model معروف است)

- ضریب خروج

لازم به ذکر است که مدل رشد گوردون به افتخار مایرون گوردون (Myron Gordon)، اقتصاددان دانشگاه تورنتو که فرمول اصلی این مدل را در اواخر دهه 1950 ارائه داد، نامگذاری شده است.

در روش رشد دائمی، فرض بر این است که جریان نقدی در یک شرکت، با نرخی مداوم تا ابد ادامه دارد. اما در روش ضریب خروج؛ فرض بر این است که در آخر کسب و کار مورد نظر در ازای برخی از معیارهای بازار، واگذار شده و عمر آن تمام خواهد شد.

بررسی انواع روشها جهت محاسبه ارزش نهایی

همانطور که گفتیم؛ دو روش در محاسبه ارزش نهایی وجود دارد که در ادامه به طور مفصل هر یک را شرح میدهیم:

رویکرد دائمی

ارزش زمانی پول، باعث ایجاد اختلاف میان ارزش فعلی و آتی حجم معینی از پول خواهد شد؛ از این رو، تنزیل یک امر ضروری به حساب میآید.

برای ارزشگذاری یک پروژه یا یک کسب و کار، میتوان جریان نقدی آزاد یا سود سهام را برای دوره زمانی مجزا پیشبینی کرد. اما زمانی که پیشبینیها به سمت آینده کشیده شوند، برآورد عملکرد فعالیتهای در حال انجام در یک شرکت، بسیار دشوار خواهد شد. علاوه بر این؛ تعیین زمان دقیقی که ممکن است در آن برهه فعالیت شرکت متوقف شود نیز سختیهای خودش را دارد.

برای رهایی از این قبیل موانع و محدودیتها، سرمایهگذاران باید فرض کنند که جریانهای نقدی به شکل نامحدود و با سرعت ثابت در آینده افزایش مییابند. این موضوع، ارزش نهایی سهام در بازار بورس یا ارزش نهایی کسب و کارها را نشان میدهد. در واقع؛ ارزش نهایی، از تقسیم پیشبینی آخرین جریان نقدی بر اختلاف میان نرخ تنزیل و نرخ رشد نهایی به دست میآید. توجه داشته باشید که محاسبهی ارزش نهایی سهام، موجب تخمین ارزش آن بعد از دوره پیشبینی خواهد شد.

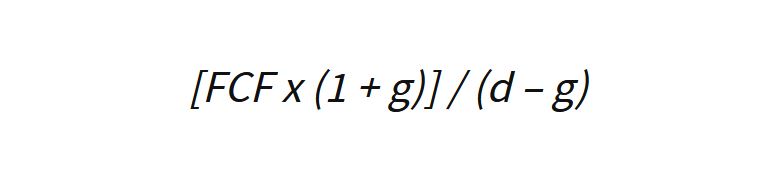

برای محاسبه ارزش نهایی سهام در بورس، لازم است که از فرمول زیر استفاده کنید:

که در آن متغیرها به شرح زیر هستند:

- FCF: جریان نقدی آزاد در آخرین دوره پیشبینی

- g: نرخ رشد نهایی

- d: نرخ تنزیل (معمولا همان میانگین موزون هزینه سرمایه است)

نرخ رشد نهایی، یک نرخ ثابت است که براساس پیشبینیها نشان میدهد شرکت تا ابد با همان نرخ به رشد خود ادامه خواهد داد. این نرخ رشد در مدل جریان نقدی تنزیلی، در پایان آخرین دوره جریان نقدی پیشبینی شده آغاز میشود و تا ابد ادامه دارد.

رویکرد ضریب خروج

چنانچه سرمایهگذاران، یک چارچوب محدودی از عملیات را در نظر بگیرند، دیگر نیازی به مدل رشد دائمی نخواهند داشت؛ در عوض، ارزش پایانی باید منعکس کننده ارزش خالص فروش داراییهای یک شرکت در آن زمان باشد. این بدان معنا است که سهام توسط یک شرکت بزرگتر خریداری شده و ارزش مالکیتها اغلب با ضریب خروجی محاسبه خواهد شد.

ضرایب خروج با استفاده از ضرب آمارهای مالی مانند میزان فروش، سود یا درآمد پیش از بهره، مالیات و استهلاک (EBITDA) که در صورتهای مالی ذکر شدهاند، قیمت منصفانهای را برای شرکتهایی که اخیرا خریداری شده، تخمین میزنند.

فرمول ارزش پایانی با استفاده از رویکرد ضریب خروجی، عبارت است از جدیدترین معیارها مانند فروش، درآمد پیش از بهره، مالیات و استهلاک که در مضربی مشخص (که معمولا میانگین ضرایب خروج اخیر برای سایر تراکنشها است) ضرب میشوند. معمولا بانکهای سرمایهگذاری از این روش ارزشگذاری استفاده میکنند؛ اما برخی از مخالفان و منتقدان این روش، در استفاده همزمان از روشهای ارزشگذاری ذاتی و نسبی تردید دارند.

4 روش برای ارزش گذاری سهام شرکتها در ایران

چرا باید از ارزش نهایی یک سهم یا کسب و کار مطلع باشیم؟

بهرهگیری از دو روش ذکر شده برای محاسبه ارزش نهایی یک سهم، در تحلیل آن اهمیت بسیاری دارد. یکی از مهمترین دلایل این اهمیت آن است که اکثر شرکتها انتظار توقف فعالیتشان را بعد از گذشت چند سال ندارند؛ این شرکتها معتقدند که کسب و کارشان برای یک مدت طولانی فعال خواهد بود.

ارزش نهایی تحلیل سهام در بازار بورس، ارزش آینده شرکت را پیشبینی کرده و آن را به روش تنزیل در قیمتهای فعلی اعمال میکند. به طور کلی؛ به کمک ارزش نهایی، میتوان سهام یک شرکت را بهتر تحلیل کرد.

استفاده از کدام مدل برای محاسبه ارزش نهایی بهتر است؟

همانطور که مشخص است؛ هیچ یک از مدلهای رشد دائمی و مدل ضریب خروج، تخمین کاملا درست و صحیحی از ارزش نهایی یک شرکت در اختیار ما قرار نمیدهند. انتخاب یکی از دو روش ذکر شده، به این موضوع بستگی دارد که آیا سرمایهگذار به دنبال برآوردی خوشبینانه است یا به دنبال برآوردی محافظهکارانه؟

اگر بخواهیم در حالت کلی در نظر بگیریم؛ استفاده از مدل رشد دائمی برای تخمین ارزش نهایی، به مراتب ارزش بالاتری را نشان میدهد.

ارزش نهایی منفی چیست؟

ارزش نهایی منفی به معنای آن است که هزینه سرمایه آتی از نرخ رشدی که پیشبینی شده، بیشتر است؛ البته لازم به ذکر است که در مدت زمان طولانی، ارزشگذاری منفی نهایی عملا کاربردی ندارد. در واقعیت؛ ارزش حقوق صاحبان سهام یک شرکت تنها میتواند حداقل به صفر برسد و به هیچ عنوان ارزش منفی برای آن معنا ندارد.

چنانچه یک سرمایهگذار با شرکتی مواجه شود که سود خالص آن در مقایسه با هزینه سرمایهاش منفی باشد، بهتر است بر روی ابزارهای بنیادی دیگری به جز ارزشگذاری، تمرکز کند.

سخن پایانی

ارزش پایانی یک سهم یا یک کسب و کار، ارزشی است که بعد از گذشت یک دوره معین تخمین زده میشود. در واقع؛ ارزش نهایی فرض را بر این میگذارد که کسب و کار مورد نظر بعد از یک دوره پیشبینی، با نرخ رشد مشخص و تعیین شده به رشد خود ادامه دهد.

همانطور که در این مقاله اشاره کردیم؛ دو نوع روش محاسبه ارزش نهایی وجود دارد: مدل دائمی و مدل ضریب خروج.

مدل رشد دائمی تصوری در مورد انحلال شرکت ندارد و فرض بر این است که با سرمایهگذاری مجدد جریانهای نقدی، شرکت میتواند با نرخی ثابت همچنان رشد داشته باشد. اما در رویکرد ضریب خروج فرض بر این است که در نهایت کسب و کار مورد نظر، در ازای برخی از معیارهای بازار واگذار شده و عمر آن تمام خواهد شد.

در این مقاله به طور مفصل درباره ارزش نهایی یک پروژه یا یک سهم در بازار بورس و نحوه محاسبه آن صحبت کردیم. امیدواریم که این مقاله برای شما مفید باشد.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

| نام شرکت | ویژگیها | امتیاز | لینک ثبتنام |

|---|---|---|---|

| کارگزاری آگاه |

|  |  |

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: