مدل قیمتگذاری داراییهای سرمایهای (CAPM)

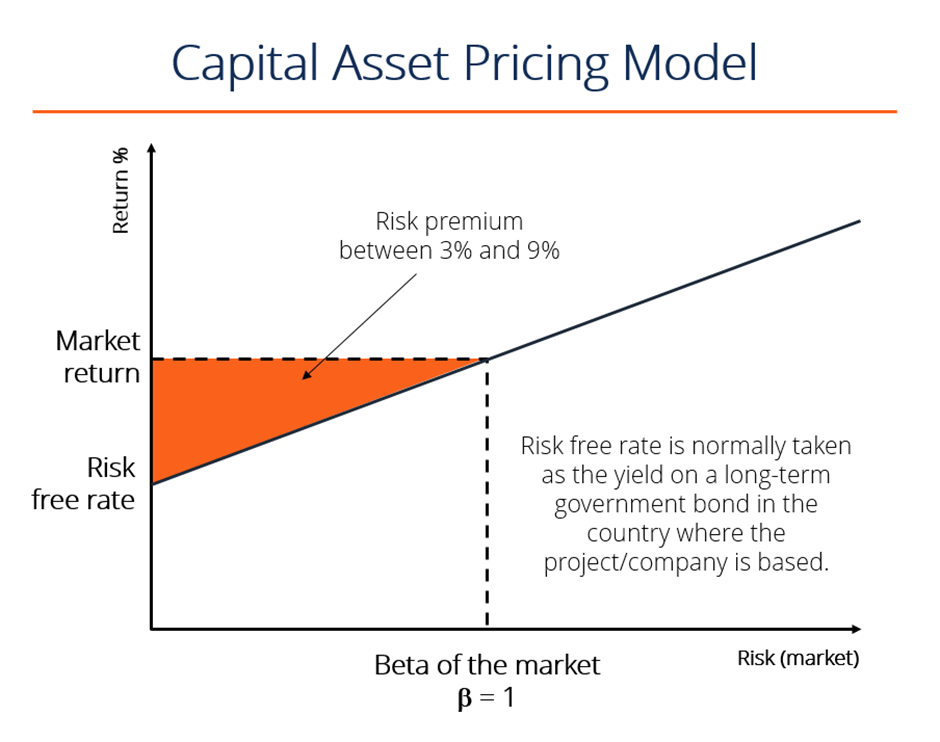

مدل قیمتگذاری داراییهای سرمایهای ( به انگلیسی CAPM) محصول یک نظریه سرمایهگذاری مالی است که رابطه بین ریسک و بازده مورد انتظار را منعکس میکند.

این مدل، در رابطه با قیمتگذاری اوراق بهادار همراه با ریسک استفاده میشود و نشان میدهد که بازده مورد انتظار یک اوراق بهادار برابر با بازده بدون ریسک به اضافه یک حق بیمه ریسک است که بر اساس بتای (ضریب) آن اوراق بهادار است.

در شکل زیر تصویری از مفهوم CAPM آورده شده است:

فرمول مدل قیمتگذاری داراییهای سرمایهای (CAPM)

- Ra = بازده مورد انتظار یک اوراق بهادار

- Rrf = نرخ بدون ریسک

- Ba = بتا (ضریب) امنیت

- Rm = بازده مورد انتظار بازار

- «حق بیمه» = (Rm – Rrf)

فرمول CAPM برای محاسبه بازده مورد انتظار یک دارایی استفاده میشود.

این مدل بر اساس ایده ریسک سیستماتیک (که به عنوان ریسک غیر قابل تنوع شناخته میشود) است که سرمایهگذاران باید در قالب یک حق بیمه ریسک پرداخت کنند.

سرمایهگذاران در صورت پذیرش سرمایهگذاریهای پرریسکتر، مایل به دریافت حق بیمه بالاتری هنگام سرمایهگذاری هستند.

بیشتر بخوانید: مفهوم ریسک و بازده در سرمایهگذاری چیست؟

در ادامه توضیح کاملی از قسمتهای مختلف فرمول ارائه شده است.

بازدهی مورد انتظار

نماد “Ra” در فرمول بالا نشان دهنده بازده مورد انتظار یک دارایی سرمایهای در طول زمان، با توجه به همه متغیرهای دیگر در معادله است.

“بازده مورد انتظار” یک فرض بلندمدت در مورد چگونگی انجام یک سرمایهگذاری به طور کلی است.

نرخ بدون ریسک

نماد “Rrf“، نرخ بدون ریسک است که معمولاً برابر با بازده اوراق قرضه 10 ساله دولت ایالات متحده است.

نرخ بدون ریسک باید با کشوری که سرمایهگذاری در آن انجام میشود مطابقت داشته باشد و سررسید اوراق باید با افق زمانی سرمایهگذاری مطابقت داشته باشد.

با این حال، قرارداد حرفهای این است که معمولاً از نرخ 10 ساله استفاده میشود، بدون توجه به اینکه چه اتفاقی میافتد؛ زیرا این اوراق قرضه سنگینترین و نقدشوندهترین اوراق قرضه است.

بیشتر بخوانید: اوراق قرضه دولتی مصون از تورم چیست؟

بتا

بتا (که در فرمول CAPM با عنوان Ba مشخص میشود) اندازهگیری ریسک سهام (نوسان بازده) است که با اندازهگیری تغییرات قیمت آن نسبت به بازار کلی تعیین میشود.

به عبارت دیگر، این حساسیت سهام به ریسک بازار است. به عنوان مثال، اگر بتای یک شرکت برابر با 1.5 باشد، امنیت دارای 150 درصد نوسانات میانگین بازار است.

با این حال، اگر بتا برابر با 1 باشد، بازده مورد انتظار یک اوراق بهادار برابر با میانگین بازده بازار است. بتای -1 به این معنی است که امنیت ارتباط کاملا منفی با بازار دارد.

حق بیمه ریسک بازار

از مؤلفههای فرمول CAPM، میتوانیم قسمت کاهش «بازده مورد انتظار بازار منهای نرخ بدون ریسک» را سادهسازی کنیم تا صرفاً «حق بیمه ریسک بازار» باشد.

حق بیمه ریسک بازار نشاندهنده بازده اضافی بیش از نرخ بدون ریسک است که برای جبران سرمایهگذاران برای سرمایهگذاری در یک طبقه دارایی پرریسکتر لازم است.

به عبارت دیگر، هر چه یک بازار یا یک طبقه دارایی نوسان بیشتری داشته باشد، حق بیمه ریسک بازار بالاتر خواهد بود.

چرا CAPM مهم است؟

فرمول CAPM به طور گسترده در صنعت مالی استفاده میشود و در محاسبه میانگین وزنی هزينه سرمايه (WACC) حیاتی است، زیرا CAPM هزینه حقوق صاحبان سهام را محاسبه میکند.

WACC به طور گسترده در مدلسازی مالی استفاده میشود و میتوان از آن برای یافتن ارزش فعلی خالص (NPV) جریانهای نقدی آتی یک سرمایهگذاری، محاسبه بیشتر ارزش شرکت و در نهایت ارزش حقوق صاحبان آن استفاده کرد.

بیشتر بخوانید: معیارهای انتخاب سهام مناسب برای سرمایه گذاری

مثال CAPM – محاسبه بازده مورد انتظار

بیایید با استفاده از فرمول مدل قیمتگذاری دارایی سرمایه (CAPM) بازده مورد انتظار سهام را محاسبه کنیم.

فرض کنید اطلاعات زیر در مورد یک سهام شناخته شده است:

- این شرکت در NYSE (بورس اوراق بهادار نیویورک) معامله میشود و عملیات آن در ایالات متحده است.

- بازدهی فعلی خزانه 10 ساله ایالات متحده 2.5% است.

- میانگین مازاد بازده تاریخی سالانه برای سهام ایالات متحده 7.5% است.

- بتای سهام 1.25 است (به این معنی که میانگین بازده آن 1.25 برابر نوسانات S&P500 در 2 سال گذشته است)

بازده مورد انتظار امنیت با استفاده از فرمول CAPM چقدر است؟ بیایید پاسخ را با استفاده از فرمول بالا محاسبه کنیم:

- بازده مورد انتظار = نرخ بدون ریسک + [بتا x حق بیمه بازده بازار]

- بازده مورد انتظار = 2.5% + [7.5% * 1.25%]

- بازده مورد انتظار = 11.9%

مدل CAPM بیانگر واقعیت مهمی در سرمایهگذاری بوده و آن این است که سرمایهگذاری در یک سهم خاص، مناسب نیست!

زیرا تنها با ترکیب مناسب از داراییها میتوانید سودتان را بیشتر و ریسک تان را کم کنید. این ایده برگرفته از نظریه MPT (نظریه مدرن پورتفولیو) میباشد که به جای خرید یک سهم، پیشنهاد تشکیل یک پرتفوی از داراییها را میدهد.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: