انحراف معیار

انحراف معیار (به انگلیسی Standard Deviation) یک شاخص آماری است که پراکندگی مجموعهای از داده را نسبت به میانگین آن اندازهگیری میکند. این معیار به صورت جذر واریانس از طریق اندازهگیری انحراف هر نقطه داده نسبت به میانگین محاسبه میشود.

نکات کلیدی

- انحراف معیار پراکندگی یک مجموعه داده را نسبت به میانگین آن اندازهگیری میکند.

- این شاخص به عنوان جذر واریانس محاسبه میشود.

- در امور مالی، اغلب به عنوان معیاری برای تعیین ریسک نسبی یک دارایی استفاده میشود.

- سهام پرنوسان دارای انحراف معیار بالایی هستند، در حالی که انحراف معیار سهام پایدارتر معمولاً کم است.

- از معایب این شاخص این است که این شاخص تمام عدم قطعیتها را به عنوان ریسک محاسبه میکند، حتی اگر این عدم قطعیت، برای مثال بازده بالاتر از میانگین، به نفع سرمایهگذار باشد.

آشنایی با انحراف معیار

این شاخص یک شاخص آماری در امور مالی است که وقتی از آن در موضوع نرخ بازده سالانه یک سرمایهگذاری استفاده میشود، میتواند اطلاعات مفیدی در مورد نوسانات تاریخی آن سرمایهگذاری به ما بدهد.

هر چه این شاخص برای اوراق بهادار بیشتر باشد، واریانس یا انحراف بین قیمتها در بازههای زمانی متفاوت و میانگین قیمت بیشتر میشود که این نشان دهنده محدوده بزرگتر نوسانات قیمت است. به عنوان مثال، همانطور که گفتیم سهام پر نوسان دارای انحراف معیار بالایی هستند، در حالی که انحراف معیار سهام بزرگتر و پایدارتر معمولاً کم است.

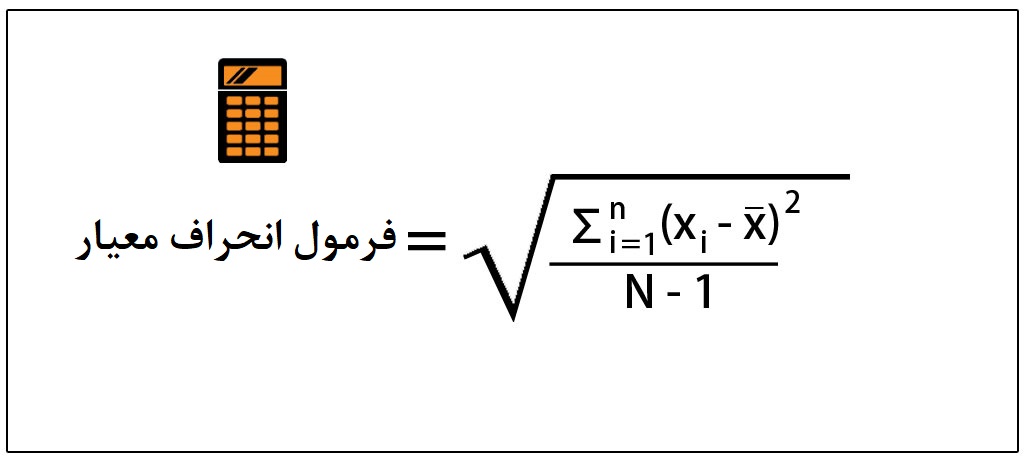

فرمول انحراف معیار

این معیار با اندازهگیری جذر یک مقدار به دست آمده از طریق مقایسه نقاط داده با میانگین جمعی یک مجموعه محاسبه میشود. فرمول آن به صورت زیر است:

که در آن:

- xi = مقدار عضو iام از مجموعه

- x̄ = مقدار متوسط مجموعه داده

- n = تعداد نقاط داده در مجموعه

محاسبه انحراف معیار

انحراف معیار به صورت زیر محاسبه میشود:

- میانگین تمام نقاط داده را محاسبه کنید. میانگین را میتوانید با جمع کردن تمام نقاط داده و تقسیم مجموع آنها بر تعداد نقاط داده محاسبه کنید.

- واریانس هر نقطه داده را محاسبه کنید. واریانس هر نقطه داده را میتوانید با کم کردن میانگین مجموعه از مقدار نقطه داده محاسبه کنید.

- واریانس هر نقطه داده (از مرحله 2) را به توان دو برسانید.

- مقادیر واریانس مجذور (از مرحله 3) را با هم جمع کنید.

- مجموع مقادیر واریانس مجذور (از مرحله 4) را بر تعداد نقاط داده مجموعه منهای 1 تقسیم کنید.

- جذر ضریب (از مرحله 5) را محاسبه کنید.

استفاده از انحراف معیار

این شاخص یک ابزار بسیار مفید در استراتژیهای سرمایهگذاری و معاملاتی است زیرا به اندازهگیری نوسانات بازار و اوراق بهادار و پیشبینی روند عملکرد قیمت کمک میکند. به عنوان مثال، در زمینه سرمایهگذاری، به احتمال زیاد یک صندوق شاخص دارای انحراف معیار کمتری نسبت به شاخص معیار خود است، زیرا هدف صندوق دنبال کردن عملکرد این شاخص است.

بیشتر بخوانید: استراتژی معاملاتی

از سوی دیگر، میتوان انتظار داشت که صندوقهای سرمایهگذاری رشد تهاجمی دارای انحراف معیار بالاتری نسبت به صندوقهای شاخص محافظهکارتر باشند، زیرا مدیران این صندوقها رویکردهای تهاجمیتر برای کسب بازدهی بالاتر از میزان متوسط در پیش میگیرند.

انحراف معیار کمتر، لزوماً جذابیت بیشتری ندارد. این موضوع در وهله اول به نوع سرمایهگذاری و تمایل سرمایهگذار به پذیرش ریسک بستگی دارد. سرمایهگذاران هنگام لحاظ کردن میزان انحراف در پرتفوی خود باید میزان تحمل نوسانات و اهداف کلی سرمایهگذاری خود را در نظر بگیرند.

سرمایهگذاران تهاجمیتر ممکن است ترجیح دهند با اتخاذ یک استراتژی سرمایهگذاری که شامل ابزارهای مالی با نوسان بالاتر از حد متوسط است پتانسیل بازدهی بیشتری ایجاد کنند، در حالی که سرمایهگذاران محافظهکارتر ممکن است اینطور نباشند.

این شاخص یکی از معیارهای اصلی است که تحلیلگران، مدیران پورتفو و مشاوران از آن برای ارزیابی ریسک سرمایهگذاری استفاده میکنند. شرکتهای سرمایهگذاری، این شاخص را در رابطه با صندوقهای سرمایهگذاری مشترک و سایر محصولات خود را گزارش میدهند.

پراکندگی زیاد نتایج نشان میدهد که بازده صندوق چقدر با بازده عادی مورد انتظار آن انحراف دارد. این شاخص آماری به دلیل درک آسان، به طور مرتب به مشتریان نهایی و سرمایهگذاران گزارش میشود.

انحراف معیار در مقابل واریانس

واریانس با گرفتن میانگین نقاط داده، کم کردن میانگین از هر نقطه داده به صورت جداگانه، مجذور کردن هر یک از این نتایج و سپس گرفتن میانگین دیگری از این مجذورها به دست میآید. انحراف معیار جذر واریانس است.

به کمک واریانس میتوان میزان پراکندگی دادهها در مقایسه با مقدار متوسط را اندازهگیری کرد. هر چه واریانس بزرگتر باشد، تغییرات بیشتری در مقادیر داده رخ میدهد و ممکن است شکاف بزرگتری بین یک مقدار داده و مقدار دیگر وجود داشته باشد. اگر مقادیر دادهها همه به هم نزدیک باشند، واریانس کوچکتر خواهد بود.

با این حال، درک این موضوع در مقایسه با انحراف معیار دشوارتر است، زیرا واریانسها نتایج را به صورت مجذور نشان میدهند که ممکن است در نمودار مشابه مجموعه داده اصلی به طور معنیدار بیان نشود.

درک و اعمال انحراف معیار معمولاً آسانتر است. این معیار با همان واحد اندازهگیری دادهها بیان میشود که لزوماً در مورد واریانس صدق نمیکند. آماردانان با استفاده از آن میتوانند به این نتیجه برسند که آیا دادهها دارای منحنی نرمال یا سایر رابطههای ریاضی هستند یا خیر.

اگر دادهها در یک منحنی نرمال رفتار کنند، 68 درصد از نقاط داده در محدوده یک انحراف معیار از میانگین یا میانگین نقطه داده قرار میگیرند. واریانسهای بزرگتر باعث میشود که نقاط داده بیشتری خارج از آن قرار گیرند. واریانسهای کوچکتر به معنای قرارگیری دادههای بیشتری نزدیک به میانگین است.

نکته مهم: این معیار از نظر ظاهری مانند عرض منحنی یک زنگوله نشان داده میشود که در اطراف میانگین مجموعهای از دادهها شکل میگیرد. هرچه عرض منحنی بیشتر باشد، انحراف معیار مجموعه داده از میانگین بیشتر است.

چه انحراف معیاری خوب است؟

هیچ پاسخ واحدی برای این سؤال وجود ندارد، زیرا آنچه که به عنوان«خوب» در نظر گرفته میشود بسته به اهداف و استراتژی سرمایهگذار ممکن است متفاوت باشد.

در حالی که برخی از سرمایهگذاران ممکن است انحراف استاندارد بالاتر را معادل ریسک بیشتر بدانند، برخی دیگر ممکن است آن را فرصتی برای کسب سود بیشتر در نظر بگیرند.

به عنوان مثال، یک سرمایهگذار ممکن است تنها زمانی مایل به سرمایهگذاری در یک سهام یا ارز دیجیتال باشد که انحراف معیار آن کمتر از 10 درصد باشد.

برعکس، سرمایهگذار دیگری ممکن است مایل به پذیرش انحراف سطح بالاتری از ریسک باشد و در نتیجه مایل به سرمایهگذاری در دارایی با انحراف معیار 20 درصد باشد.

نقاط قوت انحراف معیار

انحراف معیار یک معیار رایج برای سنجش پراکندگی دادهها است. بسیاری از تحلیلگران احتمالاً با آن بیشتر از سایر محاسبات آماری مربوط به انحراف دادهها آشنا هستند. به همین دلیل، این شاخص اغلب در موقعیتهای مختلفی از سرمایهگذاری گرفته تا آمارگیریها استفاده میشود.

انحراف معیار همه مشاهدات را شامل میشود. در این شاخص، تمام نقاط داده در تجزیه و تحلیل گنجانده میشود. اندازهگیریهای دیگر انحراف دادهها مانند دامنه، تنها پراکندهترین نقاط را بدون در نظر گرفتن نقاط بین آن اندازهگیری میکنند. بنابراین، این شاخص اغلب در مقایسه با مشاهدات دیگر، اندازهگیری قویتر و دقیقتری محسوب میشود.

انحراف معیار دو مجموعه داده را میتوان با استفاده از یک فرمول خاص ترکیب کرد. هیچ فرمول مشابهی برای سایر اندازهگیریهای مشاهده پراکندگی در آمار وجود ندارد. علاوه بر این، این شاخص را میتوان در محاسبات جبری بیشتر بر خلاف سایر ابزارهای مشاهده استفاده کرد.

محدودیتهای انحراف معیار

استفاده از آن نکات منفی نیز دارد. این شاخص در واقع میزان فاصله یک نقطه داده از میانگین را اندازهگیری نمیکند. بلکه، مجذور اختلافها را مقایسه میکند و تفاوتی ظریف اما قابل توجه در مقایسه با پراکندگی واقعی از میانگین است.

نقاط پرت تأثیر شدیدتری بر این شاخص دارند. این امر به ویژه با توجه به مجذور شدن اختلاف نقاط داده با میانگین بیشتر صدق میکند که موجب به دست آمدن کمیت حتی بزرگتر در مقایسه با سایر نقاط داده میشود. بنابراین، توجه داشته باشید که مشاهده معیار به طور طبیعی به مقادیر دورتر وزن بیشتری میدهد.

همچنین لازم به ذکر است که این شاخص تنها یک معیار تاریخی است و لزوماً نوسانات آینده عملکرد سرمایهگذاری را پیشبینی نمیکند.

در نهایت، محاسبه به صورت دستی ممکن است دشوار باشد. برخلاف سایر اندازهگیریهای پراکندگی مانند دامنه (که حاصل اختلاف بالاترین مقدار با کمترین مقدار است)، محاسبه آن شامل چند مرحله دست و پاگیر است و در مقایسه با اندازهگیریهای سادهتر، احتمال خطاهای محاسباتی بیشتری دارد. این نقطه ضعف را میتوان با استفاده از ابزارهای خودکار دور زد.

نکته: یکی از ابزارهای مفید برای محاسبه این شاخص، نرمافزار اکسل است. در صورت استفاده از این ابزار، پس از وارد کردن دادههای خود، اگر مجموعه دادههای شما عددی است از فرمول STDEV.S یا زمانی که میخواهید متن یا مقادیر منطقی را وارد کنید از STDEVA استفاده کنید. همچنین چندین فرمول خاص برای محاسبه آن برای کل جمعیت وجود دارد.

مثالی از انحراف معیار

فرض کنید ما نقاط داده 5، 7، 3 و 7 را داریم که در مجموع 22 میشود. سپس 22 را بر تعداد نقاط داده تقسیم میکنیم، در این مورد، تعداد نقاط 4 است و میانگین مجموعه 5.5 میشود. در نتیجه داریم: x = 5.5 و N = 4.

واریانس را با کم کردن مقدار میانگین از هر نقطه داده تعیین میکنیم که در این صورت خواهیم داشت: 0.5-، 1.5، 2.5- و 1.5. سپس هر یک از این مقادیر را به توان دو میرسانیم که حاصل به ترتیب 0.25، 2.25، 6.25 و 2.25 خواهد بود. سپس مقادیر مجذور را با هم جمع میکنیم. حاصل جمع مجذورها 11 خواهد بود، سپس این عدد را بر مقدار N منهای 1 که برابر با 3 است تقسیم میکنیم و در نتیجه واریانس تقریباً 3.67 حاصل میشود.

سپس جذر واریانس را محاسبه میکنیم و به انحراف معیار تقریباً برابر با 1.915 میرسیم.

یا به عنوان یک مثال دیگر سهام اپل (AAPL) را در یک دوره پنج ساله در نظر بگیرید. بازده سهام اپل 12.49 درصد برای سال 2016، در سال 2017 برابر با 48.45 درصد، 5.39- درصد برای سال 2018، در سال 2019 معادل 88.98 درصد و 60.91 درصد تا سپتامبر 2020 بوده است. بنابراین میانگین بازده این سهام طی پنج سال 41.09 درصد بوده است.

ارزش بازده سهام اپل در هر سال منهای میانگین به ترتیب 28.6-، 7.36 درصد 46.48- درصد، 47.89 درصد و 19.82 درصد است. سپس تمام این مقادیر را به توان میرسانیم که اعداد 8.2 درصد، 0.54 درصد، 21.6 درصد، 22.93 درصد و 3.93 درصد به دست میآید. مجموع این مقادیر 0.572 است. این مقدار را بر 4 (N منهای 1) تقسیم میکنیم و حاصل آن واریانس 0.143 خواهد بود. پس از محاسبه جذر واریانس، انحراف معیار معادل 0.3781 یا 37.81 درصد خواهد بود.

سؤالات متداول

انحراف معیار بزرگ نشان میدهد که واریانس زیادی در دادههای مشاهده شده حول میانگین وجود دارد. این نشان میدهد که دادههای مشاهده شده تا حدود زیادی از هم پراکنده هستند. انحراف معیار کوچک یا کم بیانگر این است که بیشتر دادههای مشاهدهشده بهشدت حول میانگین قرار گرفتهاند.

این شاخص نحوه پراکندگی مجموعهای از دادهها را توصیف میکند. این شاخص هر نقطه داده را با میانگین تمام نقاط داده مقایسه میکند و در انتهای محاسبات یک مقدار عددی را به دست میدهد که نشان میدهد آیا نقاط داده در نزدیکی هم قرار دارند یا اینکه با فاصله بیشتر پخش شدهاند. در یک توزیع نرمال، انحراف معیار به ما میگوید که مقادیر چقدر از میانگین فاصله دارند.

اگر به نحوه توزیع برخی از دادههای مشاهده شده به صورت بصری نگاه کنید، میتوانید ببینید که آیا شکل توزیع دادهها نسبتاً لاغر است یا چاق. توزیعهای چاق بیانگر انحراف معیار بزرگتر هستند. از طرف دیگر، نرم افزار اکسل بسته به مجموعه داده، توابع مختلفی را برای محاسبه آن در نظر گرفته است.

انحراف معیار حاصل جذر واریانس است. به عبارت دیگر، این شاخص از طریق یافتن میانگین یک مجموعه داده، محاسبه اختلاف تمام نقاط داده با میانگین، مجذور کردن اختلافها، جمع کردن مجذورها با هم، تقسیم این مجموع بر تعداد نقاط مجموعه داده منهای 1 و در نهایت یافتن جذر عدد حاصل به دست میآید.

این شاخص یکی از شاخصهای مهم در سرمایهگذاری است زیرا میتواند به کاربران در ارزیابی ریسک کمک کند. یک گزینه سرمایهگذاری با متوسط بازده سالانه 10 درصد را در نظر بگیرید. با این حال، این میانگین از بازده سه ساله گذشته به ترتیب معادل 50 درصد، -15 درصد و 5- درصد به دست آمده است.

با محاسبه آن و آگاهی به این حقیقت که بازده این سرمایهگذاری در برخی از سالها منفی بوده است بهتر میتوانید تصمیمات آگاهانه بگیرید و ریسک سرمایهگذاری را تشخیص دهید.

سخن پایانی

انحراف معیار یک شاخص آماری است که میزان پراکندگی دادههای یک مجموعه از مقدار متوسط مجموعه را نشان میدهد و حاصل جذر واریانس است.

بسیاری از تحلیلگران و مدیران پورتفو از آن در تصمیمگیری در مورد سرمایهگذاری روی ابزارهای مالی استفاده میکنند با این حال لازم به ذکر است که انحراف معیار فقط یک معیار برای سنجش ریسک است. سرمایهگذاران همیشه باید عوامل مختلفی را قبل از هرگونه تصمیمگیری در مورد سرمایهگذاری در بازارهای مختلف در نظر بگیرند.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: