نسبت گردش دارایی (Asset Turnover Ratio (ATR))

نسبت گردش دارایی (به انگلیسی ATR)، نسبت ارزش فروش یا همان درآمدهای شرکت بر ارزش داراییهای آن است.

میتوان از نسبت گردش دارایی به عنوان سنجشی برای کارایی و بهرهوری شرکت در استفاده از داراییهایش برای ایجاد سود و درآمد استفاده کرد.

هر چه نسبت گردش دارایی عدد بزرگتری باشد، کارایی شرکت در ایجاد درآمد از داراییهایش بیشتر است. در مقابل اگر نسبت گردش دارایی شرکتی پایین باشد، به آن معناست که از داراییهای خود به صورت کارا برای فروش استفاده نمیکند.

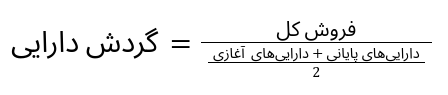

فرمول و نحوه محاسبه نسبت گردش دارایی

در این قسمت، فرمول محاسبه نسبت گردش دارایی را میبینید.

در این فرمول، فروش کل برابر با کل فروش سالانه شرکت است. همچنین داراییهای آغازی به معنای داراییهایی است که شرکت در ابتدای سال دارد و داراییهای پایانی، منظور داراییهای شرکت در پایان سال است.

ارزش داراییهای شرکت در مخرج نسبت گردش دارایی قرار میگیرد. برای تعیین ارزش داراییهای شرکت، ابتدا باید میانگین ارزش داراییهای شرکت در طی سال محاسبه شود.

- ارزش داراییهای شرکت را در ترازنامه ابتدای سال پیدا کنید.

- تراز پایانی ارزش داراییهای شرکت در پایان سال را پیدا کنید.

- ارزش داراییهای آغازی و پایانی را با هم جمع کرده و بر عدد دو تقسیم کنید تا میانگین ارزش داراییها در سال بدست آید.

- فروش کل را پیدا کنید. این مورد میتواند در صورت درآمد (income statement) به عنوان درآمد (revenue) یافت شود.

- فروش یا درآمد کل را بر ارزش میانگین داراییها در سال تقسیم کنید.

بیشتر بخوانید: 5 فاکتور مهم در ترازنامه شرکتها

نسبت گردش دارایی چه کاربردی دارد؟

معمولاً نسبت گردش دارایی به صورت سالانه محاسبه میشود. هر چه این نسبت بزرگتر باشد، به معنای عملکرد بهتر شرکت است؛ چرا که نسبت بالاتر نشان میدهد که شرکت به ازای هر واحد دلار (یا ریال) از داراییهایش، درآمد بیشتری بدست میآورد.

نسبت گردش دارایی برای شرکتهایی که در صنایع خاصی فعالیت میکنند، بالاتر از بقیه است. برای مثال شرکتهای فعال در حوزه خردهفروشی، داراییهای کم و در مقابل حجم فروش بالایی دارند؛ بنابراین از بالاترین میانگین نسبت گردش دارایی برخوردارند.

در مقابل، شرکتهایی که در حوزههایی مثل خدمات (مانند آب، برق و گاز) و املاک کار میکنند، داراییهای زیادی دارند و نسبت گردش داراییشان پایین است.

از آنجا که این نسبت در صنایع مختلف بسیار متفاوت است، مقایسه نسبت گردش دارایی شرکتهایی که در حوزههای کاملاً متفاوتی کار میکنند، کار درست و سازندهای نخواهد بود. این مقایسه تنها زمانی میتواند مفید و معنیدار باشد که برای شرکتهای مختلف در یک صنعت یا سکتور انجام شود.

مثالی از گردش دارایی

به میلیون دلار |

Walmart |

Target |

AT&T |

Verizon |

داراییهای آغازی |

219,295 |

42,779 |

551,669 |

291,727 |

داراییهای پایانی |

236,495 |

51,248 |

525,761 |

316,481 |

میانگین کل داراییها |

227,895 |

47,014 |

538,715 |

304,104 |

درآمد یا فروش کل |

524,000 |

93,561 |

171,760 |

128,292 |

گردش دارایی |

2.3 |

2.0 |

0.32 |

0.42 |

همانطور که میبینید، نسبت گردش دارایی شرکتهای AT&T و Verizon کمتر از بقیه است؛ این مسئله برای شرکتهای که در حوزههایی مثل خدمات (utilities) یا ارتباطات از راه دور (telecommunications) فعالاند، طبیعی و معمول است.

انتظار میرود که این شرکتها، به دلیل داراییهای زیادی که دارند، آهستهتر بتوانند آن را برای افزایش فروش خود به گردش درآورند.

بیشتر بخوانید: 12 نکته برای موفقیت و افزایش سریع در فروش

مشخص است که نمیتوان نسبتهای گردش دارایی شرکتهای Walmart و AT&T را با هم مقایسه کرد؛ چرا که این شرکتها در حوزههای بسیار متفاوتی فعالیت دارند. اما مقایسه نسبتهای گردش دارایی AT&T و Verizon میتواند برآورد بهتری از این مسئله به ما بدهد که کدام شرکت به صورت بهینهتری از داراییهایش استفاده میکند. در جدول میبینید که نسبت گردش دارایی Verizon از AT&T بالاتر است.

به ازای هر دلار دارایی، شرکت Walmart توانسته فروشی برابر با 2.30 دلار داشته باشد؛ در حالی که این رقم برای شرکت Target برابر با 2.00 دلار است. گردش دارایی Target میتوان نشاندهنده این باشد که فروش این شرکت خردهفروشی دچار کساد شده است یا این شرکت کالاهای غیرقابل استفاده را در انبار نگه میدارد.

علاوه بر این، گردش دارایی پایینتر این شرکت میتواند به این معنا باشد که روشهای وصول مطالبات Target، سهلانگارانه هستند. از این رو احتمالا دوره وصول مطالبات این شرکت بسیار طولانی باشد.

همچنین امکان دارد که این شرکت، استفاده پربازدهی از داراییهای خود نداشته باشد. ممکن است که داراییهای ثابت این شرکت، مثل املاک و تجهیزات، بیاستفاده مانده باشند یا از آنها به اندازه حداکثر ظرفیتشان استفاده نشود.

نسبتهای نزدیک به گردش دارایی

گاهی ممکن است که سرمایهگذاران و تحلیلگران بخواهند این را اندازه بگیرند که یک شرکت، با چه سرعتی میتواند داراییهای ثابت یا داراییهای فعلی خود را به گردش درآورد و به فروش و درآمد تبدیل کند.

در این مواقع تحلیلگران میتوانند از نسبتهای خاصی مثل نسبت گردش داراییهای ثابت (fixed-asset turnover ratio) یا نسبت سرمایه در گردش (working capital ratio) استفاده کنند تا کارایی این کلاسهای دارایی را محاسبه نمایند.

نسبت سرمایه در گردش برای اندازهگیری این مسئله استفاده میشود که یک شرکت، چقدر خوب از منابع مالی حاصل از سرمایه در گردش خود برای فروش و کسب درآمد استفاده میکند.

تفاوت بین گردش دارایی و گردش دارایی ثابت

نسبت گردش دارایی، میانگین کل دارایی را در مخرج قرار میدهد اما نسبت گردش دارایی ثابت، تنها از داراییهای ثابت استفاده میکند.

به طور کلی، نسبت گردش دارایی ثابت (FAT) برای سنجش عملکرد اجرایی توسط تحلیلگران به کار میرود. این نسبت کارایی، فروش خالص (صورت درآمد) را با داراییهای ثابت (ترازنامه) مقایسه میکند و توانایی شرکت را برای ایجاد فروش خالص از جانب سرمایهگذاریهایش در داراییهای ثابت اندازه میگیرد.

این داراییهای ثابت شامل اموال (property)، ماشینآلات (plant) و تجهیزات (equipment) میشود که از آن با عبارت PP&E هم یاد میشود.

بیشتر بخوانید: داراییهای جاری و غیرجاری چه تفاوتی با هم دارند؟

نسبت گردش دارایی ثابت بالاتر، نشاندهنده این است که آن شرکت توانسته از سرمایهگذاریهای خود در داراییهای ثابت، به طور بهینهتر و کاراتری برای ایجاد درآمد استفاده کند.

محدودیتهای استفاده از نسبت گردش دارایی

از نسبت گردش دارایی باید برای مقایسه سهامی که به هم شبیه هستند استفاده شود اما این نسبت نمیتواند تمام جزئیاتی که برای تحلیل سهام به کار میآیند را در اختیارتان قرار دهد.

ممکن است که نسبت گردش دارایی یک شرکت در هر سالی، از اساس در مقایسه با سالهای قبل یا بعدش تفاوت داشته باشد. سرمایهگذاران در این زمان باید روند نسبت گردش دارایی آن شرکت را در طی زمان بررسی کنند تا مشخص شود که وضعیت استفاده از داراییها در آن شرکت در حال پیشرفت است یا بدتر میشود.

وقتی که شرکتی انتظار رشد بیشتر دارد و به همین دلیل میزان قابل توجهی از داراییها را خریداری میکند، نسبت گردش دارایی آن به صورت مصنوعی کاهش مییابد. به همین شکل اگر شرکتی به قصد آماده شدن برای رشد کاهشی، داراییهایش را بفروشد، این نسبت به طور مصنوعی بزرگ میشود.

همچنین عوامل دیگری (مثل فصلی بودن یا seasonality در کار یک شرکت) هم وجود دارند که میتوانند نسبت گردش دارایی یک شرکت را در بازههای زمانی کوچکتر از یک سال، دستخوش تغییر کنند.

سؤالات متداول

در این بخش به چند سوال پرتکرار در زمینه نسبت گردش دارایی میپردازیم:

گردش دارایی بالاتر بهتر است یا پایینتر؟

به طور کلی، نسبت بالاتر، بهتر دانسته میشود؛ چون نشاندهنده این است که آن شرکت، در ایجاد فروش یا درآمد از داراییهای خود، کاراتر عمل میکند.

نسبت پایینتر نشان میدهد که شرکت از داراییهایش به صورت بهینه استفاده نمیکند و احتمالاً مشکلات داخلی دارد.

چه میزانی برای گردش دارایی، خوب محسوب میشود؟

نسبتهای گردش دارایی در صنایع مختلف، متفاوت است؛ به همین دلیل، تنها نسبتهای شرکتهایی قابل مقایسه است که در یک حوزه فعالیت میکنند و در صنایع یکسان هستند.

به عنوان مثال، شرکتهای بخش خدمات یا خردهفروشی، داراییهای کم و حجم فروش زیادی دارند و این مسئله باعث میشود که نسبت گردش دارایی آنها به طور میانگین، بالا باشد. در عین حال، تولیدیها یا شرکتهایی که در حوزههایی مثل خدمات آب، برق و گاز فعالیت میکنند، داراییهای زیادی دارند و این باعث میشود که نسبت گردش دارایی آنها کمتر باشد.

شرکتها چگونه میتوانند نسبت گردش دارایی خود را بهبود بدهند؟

شرکتها میتوانند با انجام برخی کارها، نسبت گردش دارایی پایین خود را بالا ببرند. شرکت میتواند قفسههای خود را با مواردی پر کند که بسیار پرفروشاند، تنها در صورت لزوم انبار خود را دوباره پر کند و ساعات کارش را افزایش دهد تا تعداد مشتریان و فروش خود را بالا ببرد.

آیا شرکتها میتوانند گردش دارایی خود را دستکاری کنند؟

بسیاری از ارقام حسابداری میتوانند توسط مدیریت یک شرکت به گونهای تغییر کنند که وضعیت شرکت بهتر از آنچه که هست به نظر برسد. نسبت گردش دارایی هم میتواند طوری دستکاری شود که کارایی شرکت روی کاغذ، بهتر از آنچه که در واقعیت اتفاق میافتد نشان داده شود.

برای مثال با فروش داراییها برای آماده شدن برای رشد نزولی، میتوان به صورت مصنوعی نسبت گردش دارایی را افزایش داد. همچنین میتوان روشهای ثبت استهلاک داراییهای ثابت را طوری تغییر داد که همین اثر را داشته باشد؛ چرا که با این کار، ارزش حسابداری داراییهای شرکت دستخوش تغییر میشود.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: