نسبت اهرمی (Leverage Ratio)

نسبت اهرمی یکی از چندین ابزار مختلفی است که برای بررسی میزان سرمایه به شکل بدهی (وام) کاربرد دارد.

همچنین این نسبت میتواند توانایی یک شرکت برای بازپرداخت و انجام تعهدات مالی آن را هم مشخص کند.

اهمیت بررسی و استفاده از این نسبت باعث شده تا شرکتها بتوانند برای تامین مالی پروژهها و برنامههای خود به ترکیبی از حقوق صاحبان سهام و بدهی متکی باشند.

همچنین دانستن میزان بدهی یک شرکت در ارزیابی اینکه آیا میتواند بدهیهای خود را در زمان سررسید مقرر پرداخت کند یا خیر هم بسیار موثر است.

بیشتر بخوانید: نسبت جاری چیست؟

به بیان دیگر، میتوان گفت نسبت اهرمی، ریسک مالی ذاتی شرکت را با تعیین کمیت اتکا به بدهی برای تامین مالی عملیات و خرید دارایی، چه از طریق بدهی یا سرمایه سهام، اندازهگیری میکند.

در مجموع، تعیین نسبتهای اهرمی به اندازهگیری ریسک اعتباری شرکت (ریسک نکول) کمک میکند.

این اطلاعات نقشهای کلی از مسیر راه بررسی و تعیین نسبتهای اهرمی است. برای آگاهی از جزئیات بیشتر و انواع نسبت مالی اهرمی تا پایان این مطلب همراه ما در بورسینس بمانید.

نسبت اهرمی چیست؟

نسبتهای مالی اهرمی (Leverage Ratio) ابزاری سودمند و کاربردی برای بررسی و سنجش قدرت مالی شرکتها هستند.

این قدرت مالی در بازپرداخت دیون میانمدت و بلندمدت معنا پیدا میکند. نسبت مالی را میتوان از جمله پارامترهای مهم سنجش میزان قدرت بازپرداخت وامها دانست که نشاندهندهای برای قدرت مالی و عملیاتی شرکتها محسوب میشود.

اگر شرکتی برای خلق دارایی و استفاده از آن سراغ خلق یا افزایش بدهی برود، در اصل اهرم مالی بدهیها را برای خلق سود به کار برده است. لازم به ذکر است که خلق بدهی حامل برخی هزینههاست و انتظار میرود تا سود خالص با دارایی ایجاد شده از طریق افزایش بدهی، هزینههای استقراض را پوشش داده و حتی از میزان آن هم بیشتر باشد تا شرکت بتواند عواید و بازدهیهای لازم را کسب کند.

شرکتها برای فعالیت و ادامه ارائه محصولات/خدمات خود به مشتریان نیاز به سرمایه دارند. این نیاز باعث میشود تا آنها برای مدت معینی، وجه نقد تولید شده توسط شرکت و سرمایه سهامی که توسط بنیانگذاران یا سرمایهگذاران خارجی سهام ارائه میشود، کافی باشد. بااینحال، برای شرکتهایی که قصد دارند برنامههای بلندپروازانهتر و طولانیمدتتری داشته باشند، تامین مالی بدهی یک ضرورت است.

بیشتر بخوانید: روشهای تامین مالی شرکتها در بازار بورس

اجزای ساختار سرمایه

ترکیب استاندارد ساختار سرمایه یک شرکت شامل موارد زیر است:

- سهام مشترک: ابتداییترین سطح مالکیت شرکتی که معمولاً با حق رای همراه است. یعنی کمترین اولویت ادعای مالکیت در یک شرکت با خرید و داشتن سهام مشترک از شرکت مفهوم پیدا میکند.

- سهام ممتاز: ترکیبی است که بین سهام عادی و ابزارهای بدهی در نظر گرفته میشود. این ترکیب شامل ویژگیهای مختلفی است. برای مثال، سهام ممتاز نسبت به سهامداران عادی دارای حق رای هستند. از آن سو، سهامداران عادی حق رای ندارند و سود سهام ثابتی که مشابه دریافت بهره یا سود از بانک است، دریافت میکنند.

- بدهی: سرمایه وامگرفته شده از وام دهندگان با شرکتی که بهعنوان وامگیرنده عمل میکند. این سرمایه در ازای پرداخت هزینه بهره برنامهریزیشده در طول مدت بدهی و همچنین بازپرداخت کامل مبلغ اصلی در تاریخ سررسید توافق میشود.

یکی از مزایای مهم سرمایه بدهی مربوط به هزینه بهره است که از مالیات کسر میشود. این مزایا درآمد مشمول مالیات شرکت و مقدار مالیات پرداخت شده را کاهش میدهد.

با توجه به اینکه چگونه بدهی در ساختار سرمایه بالاتر قرار میگیرد و نسبت به سهامداران ممتاز و عادی اولویت دارد، هزینه بدهی نسبت به هزینه حقوق صاحبان سهام که در پایینترین قسمت ساختار سرمایه قرار می گیرد، کاهش پیدا میکند.

بااینحال، استفاده از تامین مالی بدهی با خطرات قابلتوجهی همراه است و هر شرکتی باید از عواقب بالقوه اهرم، یعنی افزایش نوسانات در سود و احتمال عدم پرداخت تعهدات بدهی آگاه باشد.

ساختار سرمایه شرکت و اهمیت نسبت اهرمی

بدهی بیش از حد میتواند مشکلی جدی و دردسرساز برای شرکت و سرمایهگذاران آن باشد.

بااینوجود، اگر واحد عملیاتی شرکت بتواند نرخ بازدهی بالاتری نسبت به نرخ بهره وامهایش ایجاد کند، آنگاه بدهی این شرکت در راستای شرکت حرکت کرده و به بهبود اوضاع مالی شرکت، کمک میکند.

بدهیهای کنترل نشده و زیاد در اکثر اوقات منجر به کاهش اعتبار یا ازبینرفتن یک مجموعه و شرکت خواهد شد. از سوی دیگر، بدهیهای بسیار کم هم ممکن است جای سوال داشته باشند. برای مثال، بیمیلی یا ناتوانی در قرض گرفتن نشانهای از کم بودن حاشیههای عملیاتی شرکت محسوب میشود.

چندین نسبت مختلف وجود دارد که ممکن است بهعنوان نسبت اهرمی طبقهبندی شوند. بااینحال، عوامل اصلی و مهمی وجود دارند که برای تعیین این نسبت تاثیرگذار هستند. این عوامل عبارتاند از بدهی، حقوق صاحبان سهام، داراییها و هزینههای بهره.

همچنین نسبتهای اهرمی ممکن است برای اندازهگیری ترکیبی از هزینههای عملیاتی شرکت استفاده شود تا ایدهای در مورد اینکه چگونه تغییرات در تولید بر درآمد عملیاتی تاثیرگذار خواهد بود، ارائه کند.

هزینههای ثابت و متغیر دو نوع هزینه عملیاتی هستند. بسته به شرکت و صنعتی که حوزه اصلی فعالیت شرکت است، ترکیب این هزینهها متفاوت خواهد بود.

بیشتر بخوانید: تفاوت دارایی ثابت با دارایی جاری چیست؟

در نهایت، نسبت اهرم مصرفکننده به سطح بدهی مصرفکننده در مقایسه با درآمد قابل تصرف اشاره دارد و در تحلیلهای اقتصادی و توسط سیاستگذاران استفاده میشود.

بهرهگیری از نسبت مالی اهرمی

با وجود همه نکات مثبتی که بهرهگیری از نسبت مالی اهرمی دارد، استفاده از اهرم مالی در عین حال میتواند حاوی خطراتی هم باشد.

اساسا خلق بدهی یا بهوجودآوردن آن از راههای مختلف (مثل دریافت وام بانکی و …) تعهدات مالی مهم و سنگینی را برای شرکت به وجود میآورد. این تعهدات، هزینههای قطعی هستند که شرکت باید در زمانهای مشخصی بهعنوان هزینه بهره پرداخت کند، درحالیکه ممکن است اطمینانی بابت سود حاصل در داراییها و سرمایهگذاریهایی که از طریق بدهی ایجاد شدهاند، وجود نداشته باشد.

در نتیجه علیرغم همه ویژگیهای مثبت و راهگشای این کار، ریسکی را هم به شرکت یا مجموعه اضافه میکنند. این موضوع بهوضوح میتواند در صورتهای مالی هم جلوه پیدا کرده و سود عملیاتی را پس از کسر هزینههای مالی که نشئتگرفته از اهرم مالی است را به زیان خالص تبدیل کند.

بیشتر بخوانید: آشنایی با انواع صورتهای مالی و اهمیت آن در حسابرسی شرکتها

نسبت اهرمی در بانکها

بانکها هم از جمله سازمانهایی هستند که از نسبت اهرمی استفاده میکنند.

همانطور که میدانیم، یکی از وظایف مهم و اصلی موسسات مالی و بانک دریافت وجوه از افرادی است که دارایی زیادی داشته و قصد سرمایهگذاری و کسب از این دارایی را دارند.

در واقع، بانکها این داراییها را جمعآوری کرده و به متقاضیان وام میدهد. طبیعتا بانکها در ازای وجوهی که از سپردهگذاران دریافت میکنند، تعهداتی مبنی بر ارائه سود دارند.

به این صورت، جریان هزینهای قطعی ایجاد میشود. اگر بانکها در اعطای تسهیلات و دریافت بازپرداختها نتوانند موفق عمل کنند، امکان بهرهگیری از اهرم مالی وجود خواهد داشت. داراییهایی که از طریق بدهی تامین میشود را نمیتوان به عنوان دارایی نوشت زیرا دارندگان اوراق قرضه و سپردهگذاران بانک از آن وجوه بدهی دارند.

مقررات بانکی برای نسبتهای اهرمی پیچیده است. سازمانهای مرکزی و کنترلکننده مثل بانک مرکزی در ایران و فدرال رزرو دستورالعملهایی را برای شرکتهای هلدینگ بانکی ایجاد کردهاند. اگرچه این محدودیتها بسته به رتبهبندی تعیین شده برای هر بانک متفاوت است، اما بهطورکلی، بانکهایی که رشد سریعی را تجربه میکنند یا با مشکلات عملیاتی یا مالی مواجه هستند، ملزم به حفظ نسبتهای اهرمی بالاتر هستند.

اشکال مختلفی از سرمایه موردنیاز و حداقل ذخیره در بانکهای مختلف وجود دارد که به طور غیرمستقیم بر نسبتهای اهرمی تأثیر میگذارد.

بررسی و کنترل دقیق نسبتهای اهرمی از زمان رکود بزرگی که اقتصاد جهانی، خصوصا اقتصاد آمریکا در سال 2007 تا 2009 تجربه کرد، افزایشیافته است. این محدودیتها طبیعتاً تعداد وامهای داده شده را محدود میکند، زیرا جذب سرمایه برای یک بانک دشوارتر و گرانتر از استقراض وجوه است.

معمولا در این شرایط، سرمایه موردنیاز بالاتر میتواند سود سهام را کاهش دهد یا در صورت انتشار سهام بیشتر، ارزش سهام را کاهش دهد.

انواع نسبت اهرمی

ترازنامه در نسبتهای اهرمی برای اندازهگیری میزان اتکای شرکت به طلبکاران برای تأمین مالی عملیات خود استفاده میشود. اهرم مالی شرکتها معمولا میزان نسبت بدهی در ساختار سرمایه آن شرکت و در مقابل حقوق صاحبان سهام است.

برای شناخت کامل نسبت اهرمی و ویژگیهای آن، سوالهایی وجود دارد که باید پاسخ مناسبی برای آنها پیدا کرد. برای مثال ترکیب فعلی بدهی و حقوق صاحبان سهام در ساختار سرمایه شرکت چیست؟ آیا نسبت D/E پایدار است یا خیر؟

برای شرکت وابستهای که به سرمایهگذاران خود متکی است، قطع غیرمنتظره دسترسی به تأمین مالی خارجی میتواند باعث اختلال در فعالیتهای آن شود.

- اهرم بالا: اتکای قابلتوجه به منابع تامین مالی بدهی خارجی

- اهرم کم: تامین بودجه عملیات عمدتاً با پول نقد تولید شده داخلی (سود انباشته)

بهطورکلی، افزایش مقادیر اهرم در ساختار سرمایه با ریسک مالی بیشتر برابری میکند، زیرا شرکت ناچار است هزینه بهره بیشتر و استهلاک اجباری بدهی و همچنین بازپرداخت اصل وام در آینده را قبول کند.

از طرف دیگر، اگر شرکتی استفاده از اهرم کمتر را انتخاب کند، تنها نقطهضعف آن این است که سهامداران بیشتری وجود دارند که میتوانند نسبت به مقدار سود خالص شرکت ادعای سهامداری کنند. این کار در نهایت منجر به بازدهی کمتری برای همه دارندگان سهام است.

ناگفته نماند، شرکت نمیتواند از مالیاتهای کاهشیافته مرتبط با کسر مالیات هزینه بهره یا هزینه کمتر سرمایه (یعنی بدهی منبع سرمایه ارزانتری نسبت به حقوق صاحبان سهام، تا یک نقطه معین) بهرهمند شود.

به همین دلیل است که شناخت انواع نسبت اهرمی به شرکتها و بهخصوص سرمایهگذاران کمک میکند تا انتخاب بهتری برای سرمایهگذاری و جذب سرمایه خود داشته باشند.

انواع نسبت بدهی را در ادامه بررسی میکنیم:

1. نسبت بدهی به دارایی

نسبت بدهی به دارایی، کل بدهی یک شرکت را با داراییهای آن مقایسه میکند، این نسبت باارزش بالاتر به این معنی است که شرکت اکثریت داراییهای خود را با استفاده از بدهی خریداری کرده است.

نسبت بدهی به دارایی = کل بدهی / کل داراییها

2. نسبت بدهی به حقوق صاحبان سهام

شاید شناختهشدهترین نسبت اهرم مالی، نسبت بدهی به حقوق صاحبان سهام باشد.

نسبت بدهی به حقوق صاحبان سهام (Debt-to-Equity)، بدهی یک شرکت را با حقوق صاحبان سهام مقایسه میکند، بالا بودن این نسبت نشان میدهد که عملیات شرکت با بدهی بیشتری تأمین مالی شده است.

بهعنوانمثال، بدهی بلندمدت یک شرکت برای سهماهه منتهی به دسامبر 2019 ،21.8 میلیارد دلار بوده است. کل حقوق صاحبان سهام این شرکت برای پایان دسامبر 2019، 3.3 میلیارد دلار بود. D/E این شرکت برای سهماهه 8.62 در نظر گرفته شده است.

نسبت بدهی به ارزش بالا بهطورکلی نشان میدهد که یک شرکت در تامین مالی رشد خود با بدهی تهاجمی بوده است. این میتواند منجر به درآمدهای نوسان در نتیجه هزینه بهره اضافی شود. اگر هزینه بهره شرکت خیلی زیاد شود، ممکن است احتمال نکول یا ورشکستگی شرکت را افزایش دهد.

به طور معمول، نسبت D/E بیشتر از 2 سناریوی ریسکی را برای سرمایهگذار نشان میدهد. بااینحال، این معیار میتواند بسته به صنعت متفاوت باشد.

کسبوکارهایی که به مخارج سرمایهای بزرگ (CapEx) مانند شرکتهای آب و برق و تولیدی نیاز دارند، ممکن است نیاز به تضمین وامهای بیشتری نسبت به سایر شرکتها داشته باشند.

برای درک بهتر دادهها، ایده خوبی است که نسبتهای اهرمی یک شرکت را در برابر عملکرد گذشته و با شرکتهایی که در همان صنعت فعالیت میکنند اندازهگیری کنید.

Fedex دارای نسبت D/E 1. 8 است، بنابراین ممکن است در مورد آن نگرانی وجود داشته باشد.

نسبت بدهی به حقوق صاحبان سهام (D/E) = کل بدهی / کل حقوق صاحبان سهام

3. نسبت ضریب مالکانه

این نسبت از طریق تقسیم کل دارایی بر حقوق صاحبان سهام به دست میآید.

نسبت ضریب مالکانه تبیینکننده ضریبی از حقوق صاحبان سهام بر دارایی تبدیل شده هم است. در اصل میتوان گفت این نسبت نشاندهنده نقش سهامداران در تامین دارایی موردنیاز جهت تحقق سود است.

هر شرکتی که ضریب کمتری از ضریب مالکانه را داشته باشد نشان میدهد که بهرهگیری اهرم مالی بیشتری داشته است. همچنین بالا بودن آن هم نشاندهنده کمتر بودن میزان ریسک شرکتها است.

ضریب مالکانه = کل دارایی / حقوق صاحبان سهام

4. نسبت بدهی بلندمدت

فرمول این نسبت بهگونهای است که میزان بدهی بلندمدت را به مجموع میزان این بدهی و حقوق صاحبان سهام تقسیم میکند.

بدهیهای بلندمدت از آن دسته بدهیهایی هستند که سررسید بازپرداخت آنها در بیش از یک سال آتی است. قاعدتا بالا بودن این نسبت میتواند نشانهای برای استفاده بیشتر از اهرم مالی در بلندمدت و همینطور از طرف دیگر، محتمل ریسک شدن شرکت است.

نسبت بدهی بلندمدت = بدهی بلندمدت / مجموع بدهی بلندمدت و حقوق صاحبان سهام

5. نسبت پیش هزینه بهره

این نسبت از تقسیم سود عملیاتی بر هزینه بهره به دست میآید.

هدف از محاسبه آن درک این واقعیت است که اگر شرکتی از اهرم مالی استفاده کند، میتواند آنقدر موفق باشد که سود عملیاتی حاصل از آن بهره را پوشش دهد یا اینکه استفاده از اهرم مالی عاملی برای زیانده شدن شرکت محسوب میشود.

6. سرمایه ثابت به نسبت ارزش ویژه

ارزش ویژه میزان سرمایهای است که بعد از کمشدن میزان بدهیها از کل دارایی شرکت باقی میماند.

این نسبت نشان میدهد که چه میزان ارز ارزش ویژه برای خرید سرمایههای ثابت هزینه میشود. همچنین اگر سرمایه ثابت شرکت نسبت به ارزش ویژه پایینتر باشد، نشان میدهد که مقدار کمی از ارزشهای ویژه برای خرید سرمایه ثابت خرج شده است. در نتیجه میزان نقدینگی این شرکت بالا خواهد بود و توان تسویه بدهیهای جاریاش را دارد.

سرمایه ثابت نسبت به ارزش ویژه = دارایی ثابت/ ارزش ویژه

7. کل بدهی نسبت به ارزش ویژه

این نسبت معیار مهمی برای تعیین وضعیت اعتباردهندگان با سهامداران شرکت است. نتیجه بهدستآمده از بدهی نسبت به ارزش ویژه، قدرت این دو گروه نسبت به یکدیگر را نشان میدهد.

وقتی نسبت کل بدهی به ارزش ویژه کمتر باشد، شرکت مربوطه ریسک و خطرپذیری مالی کمتری خواهد داشت. در نهایت وامدهندگان هم از شرکتهایی که این نسبت در آنها پایینتر است استقبال بیشتری خواهند کرد.

هرچه نسبت کل بدهی به ارزش ویژه بالاتر برود، یعنی در ساختار دارایی شرکت از بدهیهای بیشتری استفاده شده است. در نهایت و به همان میزان حقوق و سرمایه اعتباردهندگان نسبت به سهامداران بیشتر خواهد شد.

از طرفی، اگر سهامداران بتوانند شرکت بخش بیشتری از سرمایههای شرکت را تامین کنند، به طبع کنترل و نسبت مالکانه آنها بیشتر خواهد شد. درنتیجه، شرایط پرداخت سود (بهره) و وام کمتری را برای شرکت به وجود میآورد.

برای درک بهتر این نسبت، در نظر بگیرید که تناسب کل بدهی به ارزش ویژه شرکتی، برابر با 4 باشد. این یعنی که شرکت جهت تامین سرمایه موردنیاز خود 4 برابر بیشتر از همیشه از منابع خارجی، مثل وام استفاده کرده است.

کل بدهی نسبت به ارزش ویژه = کل بدهی / ارزش ویژه

8. بدهی جاری نسبت به ارزش ویژه

بدهی کوتاهمدت یا جاری یک شرکت حاصل سرمایههای جاری آن است.

این بدهی میتواند نقدینگی شرکت را تحت تاثیر قرار دهد و در صورت افزایش این نوع بدهی، نقدینگی به طور مستقیم کاهش پیدا میکند.

بالا بودن بدهیهای جاری نسبت به ارزش ویژه باعث میشود قدرت اهرمی تحت تاثیر بیشتری قرار بگیرد و به طبع، آن را کاهش میدهد. ادامه داشتن روند افزایشی بدهی جاری نشاندهنده ضرورت مدیریت و اصلاح در ساختار دارایی شرکت است.

بدهی جاری نسبت به ارزش ویژه = بدهی جاری / ارزش ویژه

9. حقوق سهامداران نسبت به همه بدهیها

این نسبت به فراخور استراتژی و سیاست هر شرکت تغییر میکند. میتواند میزان آن بزرگتر یا کوچکتر از یک باشد.

این نسبت بهنوعی وضعیت ترکیب دارایی مبتنی بر حقوق صاحبان سهام یا مبتنی بر بدهی را نشان میدهد. اگر نسبت بدهی به حقوق صاحبان سهام عدد بالایی داشته باشد، نشانه قابلتوجهی برای ریسک سرمایهگذاری در شرکت است. زیرا نشان میدهد که شرکت هزینهها و بدهیهای زیادی دارد و ممکن است نتواند بازدهی خوبی به سهامداران خود بدهد.

همچنین اگر این نسبت مقدار کمتر از یک داشته باشد، نشان میدهد که در شرکت در تشکیل داراییها و خلق و افزایش بدهی ضعیف عمل کرده است.

نسبت حقوق صاحبان سهام به بدهی = کل حقوق صاحبان سهام / کل بدهی

10. حقوق سهامداران نسبت به سرمایههای ثابت

این نسبت نقش و همکاری سهامداران را در تامین ثروت برای خرید اموال و سرمایههای ثابت نشان میدهد.

بالا بودن نسبت حقوق سهامداران به سرمایه ثابت شرکت یعنی سهامداران سرمایه مالی بیشتری برای شرکت فراهم کردهاند. درنتیجه شرکت پشتوانه مالی قویتری در شرایط مالی و اقتصادی سختتر دارد.

حقوق سهامداران نسبت به سرمایههای ثابت = حقوق سهامداران / سرمایههای ثابت

نمونه تحلیل نسبت اهرمی

تا این بخش از مطلب با مفهوم نسبت اهرمی، اهمیت و انواع آن آشنا شدید؛ درک بهتر این موضوع با بررسی یک مثال آسانتر خواهد شد.

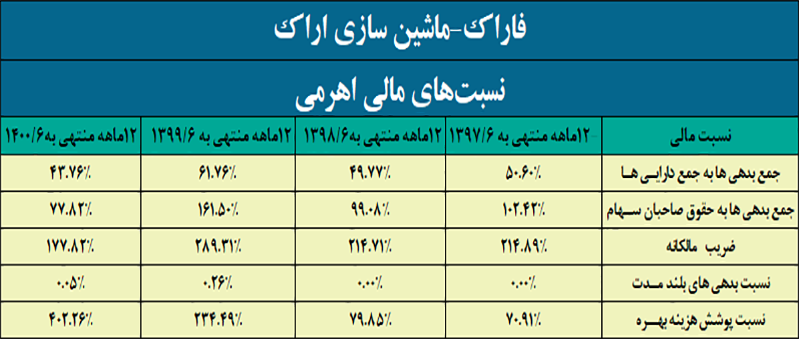

در ادامه نسبتهای اهرمی شرکت ماشینسازی اراک را در یک بازه چهارساله بررسی و تحلیل میکنیم:

طبق آمار و اطلاعاتی که از نسبتهای اهرمی این شرکت در دسترس است، این شرکت غالبا روندی نوسانی را طی کرده است.

اولین نسبت که میزان بدهیها تقسیم بر دارایی است نشان میدهد که این نسبت روند منظمی نداشته و برخی از سالها، بیشتر داراییها از خلق بدهی و در بعضی از سالها بیشتر از حقوق صاحبان سهام شده است.

علاوه بر این، میتوان گفت که ترکیب مناسبی بین بدهیها و حقوق صاحبان سهام به وجود آمده است. همین موضوع باعث شده تا شرکت هم بتواند از مزایای اهرم مالی بهره برده و گرفتار خطرهایی که از سمت اهرم مالی و افزایش چشمگیری هزینههای مالی میشود، نباشد.

طبق اطلاعات جدول، شرکت تلاش کرده استفاده توامانی از هر دو کانال بدهی و حقوق صاحبان سهام در دومین نسبت، یعنی نسبت بدهی به حقوق صاحبان سهام داشته باشد. در این نسبت هم سالهای مورد بررسی، نرخ حدود 100 درصدی دارند که نشان از برابری بدهی و حقوق صاحبان سهام است.

در سال 99 نیز بدهی به حقوق صاحبان سهام ترجیح داده شده و مجددا در سال 1400 تلاش شده تا این بار حقوق صاحبان سهام مورد توجه باشد.

ضریب مالکانه هم میزان قابلتوجه و نسبتا مطلوبی را در طول سنوات مورد بررسی دارد. علاوه بر این موضوع، بدهیهای بلندمدتی در فعالیتهای این بازه از شرکت دیده نمیشود. همچنین در دو سال اخیر توانسته توان خوبی در پوشش هزینه بهره خود داشته باشد.

جمعبندی

استفاده از نسبت اهرمی در کنار همه جنبههای مثبت و کارآمدی که دارد، شرکت را با ریسکهای مختلفی مواجه میکند. در نتیجه اطلاع از وضعیت اهرم مالی شرکتها، رهگیری روند آن در طول چند سال و حتی مقایسه این وضعیت بین شرکتهای مختلف، اطلاعات سودمندی را در اختیار تحلیلگران و سرمایهگذاران قرار میدهند.

علاوه بر این، در نظر داشته باشید که این نسبت مانند همه ابزارهای تحلیلی دیگر به تنها نمیتواند مرجع کامل و بینقصی باشد. پس در کنار توجه به نسبتهای اهرمی از سایر ابزارهای تحلیلی مفید دیگر هم استفاده کنید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: