نسبت جاری (Current Ratio)

نسبت جاری (به انگلیسی current ratio) یکی از نسبتهای نقدینگی (liquidity ratio) است که توانایی شرکت در پرداخت تعهدات و بدهیهای کوتاهمدت خود (با سررسید کمتر از یک سال) را اندازه میگیرد.

این نسبت به سرمایهگذاران و تحلیلگران میگوید که یک شرکت چگونه میتواند داراییهای جاری (current assets) خود را روی ترازنامه به حداکثر برساند تا بتواند بدهی جاری و سایر حسابهای پرداختنی را بازپرداخت نماید.

بیشتر بخوانید: داراییهای جاری و غیرجاری چه تفاوتی با هم دارند؟

معمولاً نسبت جاریای که نزدیک به میانگین آن صنعت یا کمی بالاتر از آن باشد، قابل قبول دانسته میشود. نسبت جاری کمتر از میانگین صنعت، میتواند نشاندهنده ریسک بالاتر بحران مالی (distress) یا نکول (default) باشد.

به طور مشابه، اگر نسبت جاری یک شرکت در مقایسه با شرکتهای مشابه بسیار بالا باشد، نشاندهنده این است که مدیریت آن به طور بهینه و کارا از داراییهای شرکت استفاده نمیکند.

نسبت جاری به این دلیل «جاری» نامیده میشود که برخلاف سایر نسبتهای نقدینگی، همه داراییها و بدهیهای جاری را با هم ترکیب میکند. گاهی اوقات به نسبت جاری، نسبت سرمایه در گردش (working capital ratio) هم گفته میشود.

مروری بر نکات مهم

- نسبت جاری، همه داراییهای جاری یک شرکت را با بدهیهای جاری آن میسنجد و مقایسه میکند.

- داراییها و بدهیهای جاری عبارتاند از: داراییهای نقد یا داراییهایی که در طول یک سال یا کمتر میتوانند به پول نقد تبدیل شوند و همچنین بدهیهایی که در طول یک سال یا کمتر پرداخت میشوند.

- نسبت جاری به سرمایهگذاران کمک میکند که درباره توانایی یک شرکت در پرداخت بدهیهای کوتاهمدت با داراییهای جاریاش بیشتر بفهمند و بدانند. این نسبت همچنین به آنها کمک میکند که بتوانند مقایسه معناداری بین آن شرکت و رقبا یا شرکتهای مشابه آن داشته باشند.

- یکی از نقاط ضعف نسبت جاری این است که مقایسه این نسبت بین گروهها و بخشهای صنعتی مختلف، دشوار و مشکل است.

- از دیگر نقاط ضعف آن، کلیسازی داراییهای خاص و ترازهای بدهی و همچنین نبود اطلاعات مربوط به روند است.

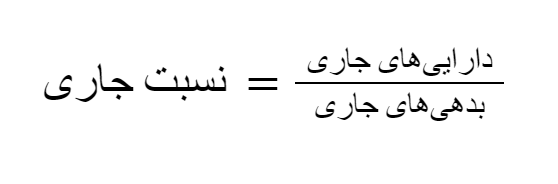

فرمول و محاسبه نسبت جاری

تحلیلگران برای محاسبه این نسبت، داراییهای جاری یک شرکت را با بدهیهای جاری آن مقایسه میکنند و در واقع نسبت بین این دو را اندازه میگیرند.

داراییهای جاری که در ترازنامه یک شرکت فهرست میشوند، عبارتاند از: وجه نقد، حسابهای دریافتنی (accounts receivable)، موجودی انبار (inventory) و سایر داراییهای جاری (other current assets) یا OCA که انتظار میرود در مدت کمتر از یک سال به پول نقد تبدیل شوند.

بدهیهای جاری عبارتاند از: حسابهای پرداختنی (accounts payable)، حقوق و دستمزدها، مالیاتهای پرداختنی، بدهیها و تعهدات کوتاهمدت و حصه جاری بدهی بلندمدت (قسمتی از بدهیهای بلندمدت که باید در طول یک سال یا کمتر بازپرداخت شود [current portion of long-term debt]).

بیشتر بخوانید: آشنایی با انواع صورتهای مالی و اهمیت آن در حسابرسی شرکتها

درک نسبت جاری

نسبت جاری، توانایی یک شرکت را در پرداخت تعهدات جاری یا کوتاهمدت (بدهیها و سایر حسابهای پرداختنی) با داراییهای جاری یا کوتاهمدت مثل وجه نقد، موجودی انبار و حسابهای دریافتنی نشان میدهد.

در بسیاری از موارد، شرکتی که دارای نسبت جاری کمتر از یک است، سرمایه کافی برای ایفای تعهدات کوتاهمدت خود به صورت یکجا ندارد. در مقابل، نسبت جاری بزرگتر از یک نشاندهنده این است که شرکت از منابعی برخوردار است که با آنها میتواند از عهده پرداخت بدهیهای خود در کوتاهمدت برآِید.

با این حال، از آنجا که نسبت جاری در هر زمانی صرفاً نشاندهنده یک تصویر کلی است، معمولاً توضیح کاملی از وضعیت نقدینگی شرکت در کوتاهمدت یا توانایی آن برای بازپرداخت بدهی در دورههای زمانی طولانیتر به ما نشان نمیدهد.

برای نمونه، ممکن است شرکتی دارای نسبت جاری بسیار بالایی باشد اما حسابهای دریافتنی آن بسیار طولانیمدت باشند. این مسئله احتمالاً به این دلیل است که مشتریان این شرکت، حسابهای خود را بسیار کند و آهسته تسویه میکنند و ممکن است چنین چیزی در نسبت جاری پنهان شده باشد.

ممکن است حتی نیاز باشد که بعضی از حسابهای دریافتنی کسر شده و در نظر گرفته نشوند. تحلیلگران همچنین باید کیفیت سایر داراییها و بدهیهای یک شرکت را هم در نظر بگیرند. اگر موجودی انبار شرکت قابل فروش نباشد، نسبت جاری همچنان در آن نقطه زمانی قابل قبول به نظر میرسد، در حالی که شرکت قرار است در ایفای تعهدات خود نکول کند.

تفسیر نسبت جاری

اگر نسبت جاری کوچکتر از یک باشد، به این معنی است که بدهیهای شرکت با سررسید یک سال و کمتر، از داراییهای آن (وجه نقد یا سایر داراییهای کوتاهمدت که انتظار میرود در بازه یک ساله یا کمتر به پول نقد تبدیل شوند) بیشتر است.

اگر این نسبت از یک کمتر باشد، وضعیت میتواند هشداردهنده باشد. اگرچه موقعیتها و پیشامدهای مختلفی ممکن است روی نسبت جاری یک شرکت سالم از نظر مالی، تاثیر منفی بگذارند.

برای مثال، در زمان وصول و دریافت وجوه و پرداختها توسط شرکت، ممکن است نسبت جاری آن بالا باشد اما وقتی این دریافتها افت میکنند، نسبت جاری آن پایین آمده و کاهش یابد.

علاوهبراین بعضی از شرکتها، خصوصاً خردهفروشیهای بزرگی مثل والمارت (Walmart)، توانستهاند با توزیعکنندگان خود مذاکره کنند و شرایط بازپرداخت را از نظر زمانی بسیار طولانیمدتتر از حالت عادی و متوسط نمایند. اگر یک خردهفروشی به مشتریان خود اعتبار ندهد، این مسئله میتواند در ترازنامه آن به صورت تراز بالای حسابهای پرداختنی در مقایسه با تراز حسابهای دریافتنی خودش را نشان دهد.

همچنین خردهفروشیهای بزرگ میتوانند میزان موجودی انبار خود را به دلیل کارایی و بهرهوری زنجیره تامین (supply chain)، به حداقل برسانند. این باعث میشود که داراییهای جاری آنها در مقایسه با بدهیهای جاری کاهش یابد و نسبت جاری را پایین بیاورد. نسبت جاری والمارت در ماه ژوئیه 2021 برابر با 0.96 بوده است.

از نظر تئوری، هر چه نسبت جاری بالاتر باشد، آن شرکت ظرفیت بیشتری برای پرداخت بدهیها و تعهدات خود دارد؛ چرا که ارزش داراییهای کوتاهمدت آن نسبت به بدهیهای کوتاهمدت بیشتر است.

با این وجود، اگرچه یک نسبت بالا، مثلاً نسبت بالاتر از سه، میتواند نشان دهد که شرکت میتواند بدهیهای جاری خود را سه بار پوشش دهد و بازپرداخت کند، اما همچنین میتواند نشاندهنده این باشد که این شرکت به طور بهینه از داراییهای جاری خود بهره نمیبرد، ایمنسازی تامین مالی (securing financing) با بهخوبی انجام نمیدهد یا سرمایه در گردش خود را به طور مناسبی مدیریت نمیکند.

میتوان در نظر گرفت که در طی زمان چه میزانی از نسبت جاری برای یک شرکت و شرکتهای مشابه آن عادی و معمول بوده است. اگر نسبت جاری فعلی شرکت را در این قالب بررسی کنیم، میتواند سنجه کارآمدی از توانایی شرکت در بازپرداخت بدهیهای کوتاهمدتش باشد. اگر این نسبت را به طور مکرر در چندین دوره زمانی محاسبه کنیم، همچنین میتواند بینش بیشتری به ما بدهد.

چگونه نسبت جاری در طی زمان دچار تغییر میشود؟

عامل تعیینکننده در خوب یا بد بودن نسبت جاری یک شرکت، اغلب این است که این نسبت چگونه در حال تغییر است.

شرکتی که نسبت جاری آن قابل قبول به نظر میرسد، ممکن است در حال حرکت به سمت وضعیت نامساعدی باشد که در آن برای بازپرداخت بدهیهایش با چالش روبهرو شود. در مقابل ممکن است شرکتی در حال حاضر در وضعیت بدی به نظر برسد، اما در حال پیشرفت و حرکت به سمت یک نسبت جاری سالمتر باشد.

در مورد اول، از روند نسبت جاری در طی زمان انتظار میرود که به ارزش شرکت آسیب بزند. در حالی که یک نسبت جاری در حال رشد و بهبود، میتواند نشانگر فرصتی برای سرمایهگذاری در شرکتی باشد که سهام آن زیر ارزش واقعی معامله میشود و میتواند رشد کند.

دو شرکت را در نظر بگیرید که نسبت جاری هر دوی آنها در حال حاضر برابر با یک است. بر اساس روند نسبت جاری که در جدول زیر آورده شده است، تحلیلگران برای کدام شرکت انتظارات خوشبینانهتری خواهند داشت؟

دو چیز باید در روند نسبتهای جاری شرکت A و B واضح و مشخص باشد. اول این که روند شرکت B منفی است؛ این یعنی بهتر است درباره آن با احتیاط عمل شود و تحقیقات و بررسی بیشتری درباره آن انجام گیرد.

ممکن است که این شرکت زیر بار بدهی بیش از اندازهای رفته یا تراز نقدی آن کاهش یافته باشد که در هر دو صورت اگر شرایط از این بدتر شود، مسئله توانایی بازپرداخت بدهی مطرح میشود.

روند شرکت A مثبت است؛ این میتواند نشاندهنده وصول و دریافت بهتر مطالبات، سرعت بیشتر گردش موجودی کالا (inventory turnover) یا توانایی شرکت در کاهش بدهی با بازپرداخت آن باشد.

مسئله دوم این است که نسبت جاری شرکت B دارای نوسان بیشتری بوده است. نسبت جاری این شرکت در یک سال از 1.35 به 1.05 رسیده است که میتواند نشاندهنده افزایش ریسک عملیاتی (operational risk) و احتمالاً افت ارزش شرکت باشد.

بیشتر بخوانید: درآمد غیرعملیاتی چیست و چه مواردی را شامل میشود؟ (لیست کامل)

مثالی با استفاده از نسبت جاری

در جدول زیر، نسبت جاری سه شرکت اپل (Apple)، والتدیزنی (Walt Disney) و کاستکو (Costco Wholesale) برای سال مالی منتهی به 2017 محاسبه شده است.

در زمان تعیین این نسبت، شرکت کاستکو به ازای هر یک دلار بدهی، 99 سنت دارایی برای پرداخت این بدهی داشته است. به همین شکل، والتدیزنی به ازای هر دلار بدهی جاری، از 81 سنت دارایی جاری برخوردار بوده است. در حالی که داراییهای شرکت اپل برای بازپرداخت بدهیهای جاری این شرکت، بیشتر از حد کافی بوده است.

البته این گزاره به صورت تئوریک و با این فرض گفته میشود که سررسید تمام بدهیها در همان لحظهای باشد که نسبت جاری محاسبه شده است و تمام داراییهای جاری هم بتوانند به وجه نقد تبدیل شوند.

مقایسه نسبت جاری با سایر نسبتهای نقدینگی

سایر نسبتهای نقدینگی میتوانند در تحلیل نسبت جاری به عنوان مکمل ظاهر شوند و مورد استفاده قرار گیرند.

در صورت استفاده از هر کدام آنها، تفاوت در این نسبتها و سنجهها میتواند به سرمایهگذار کمک کند که وضعیت جاری داراییها و بدهیهای شرکت را از زوایای مختلف درک کند و همچنین بفهمد که این حسابها در طی زمان چگونه تغییر کردهاند.

- نسبت رایج تست اسید (acid-test ratio) یا نسبت آنی (quick ratio)، داراییهای نقدشونده شرکت (شامل وجه نقد، حسابهای دریافتنی، سرمایهگذاریهای کوتاهمدت، منهای موجودی انبار و مخارج پیشپرداختشده) را با بدهیهای جاری آن مقایسه میکند.

- نسبت دارایی نقدی (cash asset ratio) یا نسبت وجه نقد (cash ratio) هم شبیه نسبت آنی است؛ با این تفاوت که تنها اوراق بهادار قابل فروش و وجه نقد را با بدهیهای جاری مقایسه میکند.

- نسبت جریان نقدی عملیاتی (operating cash flow ratio)، جریان نقدی فعال حاصل از فعالیتهای عملیاتی (cash flow from operating activities) یا CFO را با بدهیهای جاری مقایسه میکند.

محدودیتهای استفاده از نسبت جاری

یکی از محدودیتهای نسبت جاری وقتی پدیدار میشود که بخواهید از آن برای مقایسه بین دو شرکت مختلف استفاده کنید.

کسبوکارها در صنایع مختلف اساساً با یکدیگر تفاوت دارند. مقایسه نسبتهای جاری شرکتهایی که در دو صنعت متفاوت فعالیت دارند، ممکن است ما را به نتیجه درست و کارآمدی نرساند.

به طرز طعنهآمیزی، صنعتی که اعتبارهای طولانیمدتتر میدهد، ممکن است در واقع به طور ظاهری دارای نسبت جاری قویتری باشد؛ چرا که داراییهای جاری آن بیشتر است. معمولاً مقایسه شرکتهایی که در یک صنعت فعالیت میکنند، مفیدتر و کارآمدتر خواهد بود.

یک ایراد دیگر استفاده از نسبت جاری که بالاتر به طور مختصر به آن اشاره شد، نبودِ نگاه جزئی یا همان کلینگری است. برخلاف بسیاری از دیگر نسبتهای نقدینگی، نسبت جاری تمام داراییهای جاری شرکت را با هم ترکیب میکند؛ حتی داراییهایی را که بهراحتی نمیتوان نقد کرد.

برای مثال دو شرکت را تصور کنید که نسبت جاری هر دوی آنها در پایان فصل قبلی برابر با 0.80 بوده است. در ظاهر این دو یکسان به نظر میرسند اما کیفیت و نقدشوندگی آن داراییها میتواند بسیار متفاوت باشد. در جدول زیر این مسئله به صورت تفکیکشده نشان داده شده است:

در این مثال، موجودی انبار شرکت A بسیار بیشتر از شرکت B است و تبدیل این مورد به وجه نقد، در کوتاهمدت کار دشواری خواهد بود.

ممکن است موجودی انبار، بیش از اندازه ذخیره شده یا کسی آن را نخواسته باشد که در هر دو صورت ارزش آن در ترازنامه کاهش خواهد یافت.

شرکت B وجه نقد بیشتری دارد که نقدشوندهترین دارایی محسوب میشود. همچنین این شرکت دارای حسابهای دریافتنی بیشتری است که وصول و دریافت آن، سریعتر از نقد کردن موجودی انبار قابل انجام است. با این که مجموع ارزش داراییهای جاری این دو شرکت یکسان است، داراییهای شرکت B نقدشوندهتر بوده و این شرکت توانایی بالاتری برای بازپرداخت بدهیها دارد.

بدهیهای جاری این دو شرکت هم بسیار تفاوت دارند. شرکت A حسابهای پرداختنی بیشتری دارد، در حالی که شرکت B دارای اسناد پرداختنی کوتاهمدت بیشتری است.

این مسئله ارزش تحقیق و بررسی بیشتری دارد؛ چرا که احتمالاً حسابهای پرداختنی باید زودتر از کل تراز حساب اسناد پرداختنی تسویه و پرداخت شوند. همچنین حقوق و دستمزد پرداختنی شرکت A که از کوتاهمدتترین تعهدات و بدهیهاست، از شرکت B کمتر است.

با این که در این مثال وضعیت هر دو شرکت یکسان به نظر میرسد، شرکت B در وضعیت نقدشوندهتری قرار دارد از توانایی بیشتری برای بازپرداخت بدهیهایش برخوردار است. سرمایهگذار میتواند با ارزیابی سایر نسبتهای نقدینگی که جزئینگرانهتر از نسبت جاری هستند، در مقایسه نسبتهای جاری شرکتها وارد جزئیات عمیقتری شود.

مرور و پاسخ مختصری به چند پرسش

در این بخش به چند پرسش اصلی میپردازیم و ضمن ارائه پاسخی مختصر به آنها، مطالب گفتهشده را مرور خواهیم کرد:

چه عددی برای نسبت جاری خوب و مناسب است؟

این که چه میزانی از نسبت جاری را خوب بدانیم، به صنعتی که شرکت مورد نظر در آن فعالیت میکند و عملکرد آن شرکت در گذشته بستگی دارد. معمولاً نسبت جاری 1.50 یا بزرگتر، نشاندهنده نقدینگی بیش از اندازه است. میانه نسبتهای جاری شرکتهای سهامی عمومی (سهامی عام) در ایالات متحده در سال 2020، برابر با 1.94 بوده است.

اگر نسبت جاری کمتر از یک باشد چه اتفاقی میافتد؟

به عنوان یک قانون کلی، نسبت جاری کمتر از یک میتواند نشاندهنده این باشد که شرکت برای ایفای تعهدات کوتاهمدت خود به مشکل و چالش برخواهد خورد.

در حالی که نسبت جاری برابر با یک یا بیشتر، به طور کلی نشان میدهد که شرکت از داراییهای کافی برای بازپرداخت بدهیهای کوتاهمدت خود برخوردار است.

اگر نسبت جاری برابر با 1.5 باشد، چه معنایی دارد؟

نسبت جاری 1.5 نشان میدهد که شرکت مورد نظر به ازای هر یک دلار بدهی جاری، از 1.5 دلار دارایی جاری برای بازپرداخت آن برخوردار است.

برای مثال فرض کنید داراییهای جاری یک شرکت شامل 50,000 دلار وجه نقد و 100,000 دلار حسابهای دریافتنی باشد. بدهیهای جاری آن هم شامل 100,000 دلار حسابهای پرداختنی است. در این حالت، با تقسیم داراییهای جاری (150,000 دلار) بر بدهیهای جاری (100,000 دلار) شرکت، به نسبت جاری 1.5 میرسیم.

نسبت جاری چگونه محاسبه میشود؟

محاسبه نسبت جاری بسیار ساده و سرراست است. برای این کار صرفاً کافی است که داراییهای جاری شرکت را بر بدهیهای جاری آن تقسیم کنید.

داراییهای جاری، داراییهایی هستند که طی یک سال یا کمتر میتوانند به پول نقد تبدیل شوند و بدهیهای جاری، تعهداتی هستند که انتظار میرود در طی یک سال یا کمتر پرداخت شوند. وجه نقد، موجودی انبار و حسابهای دریافتنی، مثالهایی از داراییهای جاری محسوب میشوند.

حسابهای پرداختنی، حقوق و دستمزد پرداختنی و حصه جاری بدهی بلندمدت و پرداختنی مدیر، نمونههایی از بدهیهای جاریاند.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: