حاشیه سود (Profit Margin)

همانطور که کاملا مشخص است؛ امروزه گرایش به سمت بازارهای سرمایه به شدت افزایش پیدا کرده است.

اما مسئله اینجاست که در این بازار پر جنبوجوش، تنها آن دسته از افرادی که با دانش تخصصی و مهارت کافی به انجام معاملات میپردازند، در این کار موفق خواهند شد.

بسیاری از تحلیلگران فعال در بازار بورس، از تحلیلهای بنیادی کمک گرفته و در تحلیلهای خود از اصطلاحات و مفاهیم مهم بهره میبرند تا در نهایت نتیجه مطلوب حاصل گردد.

بیشتر بخوانید: 7 فاکتوری که برای خرید سهام با تحلیل بنیادی باید لحاظ کنید!

در این مقاله قصد داریم درباره یکی از گزارههای مهم در تحلیل بنیادی به نام “حاشیه سود” صحبت کنیم. اگر تمایل دارید که این اصطلاح مهم را بهتر درک کرده و در بازار بورس موفقترعمل کنید؛ پس تا انتهای این مقاله همراه ما باشید.

حاشیه سود چیست؟

یکی از ابزارهای مهمی که در تحلیل بنیادی به کار گرفته میشود، حاشیه سود است. اما دقیقا حاشیه سود به چه معناست؟

در صورتهای مالی شرکتهای بورسی، میزان فروش و سود شرکت کاملا مشخص است و تحلیلگران براساس دادههای موجود در این گزارشها، اطلاعات مهم از شرکتهای بورسی را به دست میآورند.

حال اگر در این صورت مالی، دادهای را تحت عنوان “میزان سود سهام” بر داده مربوط به “میزان فروش سهام” تقسیم کنیم، حاشیه سود به دست میآید.

برای درک بهتر این موضوع؛ فرض کنید که حاشیه سود شرکتی 15 درصد بیان شده است. در واقع منظور این است که به ازای هر 100 تومان فروش، 15 تومان سود نصیب شرکت مورد نظر شده است.

لازم به ذکر است که گاهی ممکن است حاشیه سود شرکتی، نسبت به گذشته کاهش یابد که این موضوع میتواند دلایل مختلفی مانند کاهش قیمت محصول نسبت به گذشته، کاهش سوددهی شرکت، افزایش هزینههای جانبی شرکت و عدم مدیریت کافی در کنترل هزینهها داشته باشد.

بررسی انواع حاشیه سود

به طور کلی 3 نوع حاشیه سود وجود دارد:

- حاشیه سود خالص

- حاشیه سود ناخالص

- حاشیه سود عملیاتی

در ادامه به بررسی هریک از آنها میپردازیم:

حاشیه سود خالص (Net Profit Margin)

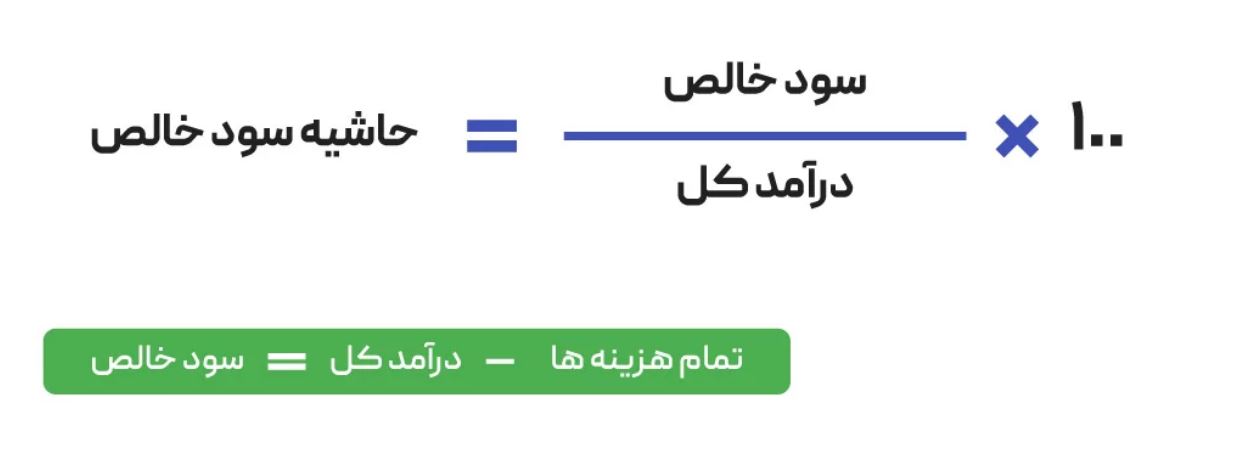

حاشیه سود خالص برای یک شرکت عبارت است از سود خالص آن شرکت تقسیم بر درآمد کل به دست آمده از شرکت.

توجه داشته باشید که حاشیه سود خالص، در یک بازه زمانی مشخص در نظر گرفته میشود.

حاشیه سود ناخالص (Gross Profit Margin)

حاشیه سود ناخالص، همانند حاشیه سود خالص محاسبه میشود و تنها یک تفاوت دارد و آن هم این است که در صورت فرمول محاسبه حاشیه سود ناخالص، میزان سود ناخالص قرار میگیرد.

بنابراین؛ حاشیه سود ناخالص عبارت است از میزان سود ناخالص تقسیم بر درآمد کل شرکت.

حاشیه سود عملیاتی (Operating Profit Margin)

برای محاسبه حاشیه سود عملیاتی، باید میزان سود عملیاتی را بر میزان کل درآمد شرکت تقسیم کنیم.

منظور از حاشیه سود ناخالص چیست؟

همانطور که توضیح دادیم؛ منظور از حاشیه سود، میزان سود یک شرکت نسبت به میزان فروش آن است.

حالا اگر از هزینههای اضافی که در شرکت پرداخت شده صرف نظر کنیم و در محاسبات خود وارد نکنیم، حاشیه سود را حاشیه سود ناخالص مینامیم.

مسلما در هر کسب و کاری، هزینههایی مربوط به مراحل تولید، دستمزد و مالیات وجود دارد که اگر این هزینهها را محاسبه نکنیم، حاشیه سود ناخالص به دست میآید.

برای درک بهتر این مفهوم، به یک مثال توجه کنید. فرض کنید که یک شرکت برای تولید یک محصول، 2000 تومان هزینه کرده است؛ اما در بازار، آن را به قیمت 3000 تومان به فروش میرساند. در این حالت میگوییم که حاشیه سود این شرکت، 1000 تومان یا به عبارتی 100 درصد بوده است.

در حالت دیگری؛ فرض کنید که حاشیه سود یک شرکت در دادههای اطلاعاتی 50 درصد عنوان شده است؛ به این معنا که از هر 1000 تومانی که محصول به فروش میرود، 500 تومان از آن، سود حاصل از فروش خواهد بود. البته دقت کنید که این حاشیه سود، به صورت ناخالص و با احتساب هزینههای مختلف در شرکت عنوان شده است.

نحوه محاسبه حاشیه سود

برای محاسبه سود ناخالص از دادههای یک شرکت فعال در بورس، بایستی تفاوت قیمت تمام شده با میزان فروش محصول را پیدا کنیم.

به بیان دیگر؛ اگر قیمت تمام شده یک محصول را از قیمت فروش آن محصول کم کنیم، سود ناخالص آن محصول به دست میآید. حال با داشتن سود ناخالص، به راحتی میتوانیم حاشیه سود ناخالص را نیز محاسبه کنیم. برای این کار؛ کافی است میزان فروش را بر سود ناخالص محصول که در مرحله قبل محاسبه کردیم، تقسیم کنیم.

توجه داشته باشید که حاشیه سود برای تمام محصولات یک شرکت قابل محاسبه است و معمولا عددهای متفاوتی برای محصولات مختلف یک شرکت به دست میآید.

به این ترتیب؛ اگر قرار باشد که حاشیه سود را برای کل محصولات به دست آورید، بهترین راه این است که از میانگین قیمت تمام محصولات را به دست آورده و سپس در فرمول حاشیه سود قرار دهید.

این نکته حائز اهمیت است که هرچه حاشیه سود یک شرکت بالاتر باشد، همانقدر آینده آن شرکت امیدوارکننده است. البته المانهای بسیاری بر میزان نوسان این پارامتر تاثیرگذار است.

به عنوان مثال؛ کاهش هزینههای تمام شده برای تولید محصول و در مقابل افزایش قیمت محصول، از جمله پارامترهای افزایشی برای حاشیه سود یک شرکت به حساب میآیند.

توجه داشته باشید که برای کاهش قیمت محصول، بایستی کارهایی انجام شود که کیفیت محصول را مورد هدف قرار ندهد؛ به این معنا که کاهش هزینههای تولید نباید بر روی کیفیت محصول تاثیرگذار باشد.

منظور از حاشیه سود عملیاتی چیست؟

همانطور که قبلتر اشاره کردیم؛ یکی از انواع حاشیه سودهایی که قابل محاسبه است، حاشیه سود عملیاتی است.

در واقع برای محاسبه حاشیه سود عملیاتی، باید درآمد عملیاتی یک شرکت را بر فروش خالص آن تقسیم کنیم تا در نهایت، حاشیه سود عملیاتی به دست آید.

هر شرکتی، براساس کسبوکار و نوع فعالیت خود در بازار، یک سری هزینههای جانبی نیز دارد که به آن هزینههای عملیاتی میگویند. به عنوان مثال؛ هزینههای اداری، بازاریابی، توزیع و… جزو هزینههای عملیاتی به حساب میآیند.

حال اگر هزینههای عملیاتی از سود ناخالص کم شود، سود عملیاتی محاسبه خواهد شد. علاوه بر این؛ اگر سود عملیاتی محاسبه شده در این مرحله را بر میزان فروش شرکت تقسیم کنیم، حاشیه سود عملیاتی به دست میآید که میتواند نشاندهنده توانایی یک شرکت در کنترل هزینهها باشد.

مزایا و معایب استفاده از حاشیه سود

حاشیه سود یک شرکت، معیار خوبی از میزان سودآوری شرکت است.

در واقع؛ شما میتوانید با در نظر گرفتن تمام هزینههای پرداخت شده از سوی شرکت جهت تولید محصول و میزان درآمد حاصل از فروش محصولات، یک دید کلی از میزان توانایی شرکت در کنترل هزینهها به دست آورید.

اگر حاشیه سود شرکتی بالا باشد، به این معناست که قیمتگذاری محصولات مناسب بوده، هزینههای پرداختی برای تولید محصول به خوبی کنترل شده و در نهایت مدیریت در شرکت کارآمد بوده است. اما در مقابل؛ کاهش حاشیه سود یک شرکت، هشداری برای تغییر روند قیمتگذاری و هزینههای شرکت خواهد بود.

حال به سراغ معایب و محدودیتهای حاشیه سود میرویم؛ یعنی دقیقا همان جایی که گاها فروشهای یکباره شرکت، شرایط را تا حدودی فریبنده جلوه میدهد.

به عبارت دیگر؛ گاهی اوقات دیده میشود که شرکتی تحت تاثیر عواملی با فروش یکباره، توانسته حاشیه سود را در سطح بالایی برای خود نگه دارد. در صورتیکه چنین حاشیه سودی برای آن شرکت واقعی نبوده و ناپایدار خواهد بود.

محدودیت دیگر در حاشیه سود، جایی است که شرکتها مدلهای تجاری متفاوتی داشته باشند. به عبارت دیگر؛ با محاسبه حاشیه سود، نمیتوان مقایسه دقیقی از شرکتها در صنایع مختلف را به دست آورد؛ بلکه شرایط سوددهی صنایع مختلف متفاوت خواهد بود.

سخن پایانی

حاشیه سود، یکی از فاکتورهای مهمی است که تحلیلگران در تحلیلهای بنیادی از آن استفاده میکنند.

این فاکتور، معیار خوبی است که میزان سودآوری یک شرکت را نشان میدهد. همانطور که گفتیم؛ هر چقدر حاشیه سود شرکتی بالا باشد، کنترل و مدیریت خوبی در هزینههای پرداخت شده صورت گرفته است.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: