خط روند (Trendline)

خط روند (به انگلیسی trendline) یکی از بخشهای کلیدی در تحلیل تکنیکال و معامله کردن از روی نمودار است.

در صورت استفاده درست، خط روند ابزاری مفید، واضح و نسبتاً ساده برای معاملهگران است. اما در صورت استفاده نادرست، خطوط روند بیفایده و حتی به ضرر معاملهگر و تحلیلگر میشوند.

دانستن نحوه استفاده از خطوط روند میتواند تفاوت بین معاملات موفق و ناموفق را رقم بزند.با خواندن این راهنما تا انتها نکات طلایی را یاد خواهید گرفت که میتواند به شما کمک کند تا به طور مؤثر از خطوط روند به عنوان بخشی از استراتژی معاملاتی خود استفاده کنید.

نکات کلیدی

- خط روند واحد را میتوان بر روی نمودار قیمت یک دارایی رسم کرد تا تصویر واضحتری از روند و سمت و سوی قیمت به دست بیاوریم.

- خطوط روند را میتوان با وصل کردن کفها و سقفهای قیمت رسم کرد و یک کانال قیمت به دست آورد.

- دوره زمانی تحلیلشده و نقاط دقیقی که جهت رسم خط روند استفاده میشوند برای هر معاملهگر متفاوت است.

- خطوط روند نواحی احتمالی حمایت و مقاومت را بر روی نمودار نشان میدهند و از ترکیب آنها با ابزارهای تکنیکال دیگر میتوان نقاط ورود و خروج از معاملات را شناسایی کرد.

مبانی خطوط روند

خطوط روند به زبان ساده خطوط موربی هستند که روند یا محدوده قیمت را نشان میدهند.

این خطوط از حرکت قیمت پیروی میکنند و به معاملهگران نشان میدهند که قیمت ممکن است در یک بازه زمانی مشخص چقدر بالا یا پایین شود.

هنگامی که قیمت افزایش مییابد، خط روند مطابق با آن افزایش مییابد و هنگامی که قیمت کاهش پیدا میکند، خط روند هم کاهشی میشود.

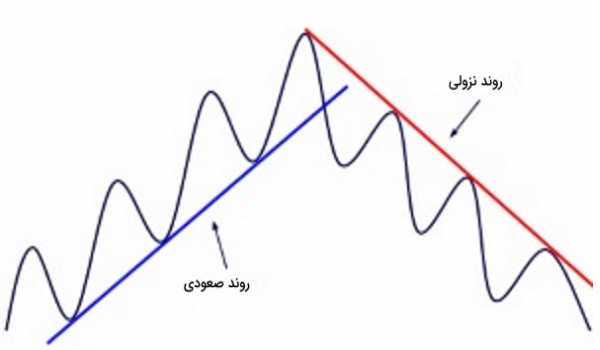

هنگامی که قیمتها در حال افزایش هستند، با به هم وصل کردن کفهای قیمت به یکدیگر باعث تشکیل یک خط روند صعودی میشود.

همچنین میتوان با وصل کردن سقفهای قیمتی به یکدیگر یک خط روند دیگر به دست آورد که نشان دهنده روند نزولی قیمت خواهد بود. زاویه صعود یا نزول، قدرت حرکت قیمت و قدرت نسبی روند را نشان میدهد.

خط روند به شما چه میگوید؟

خط روند یکی از مهمترین ابزار استفادهشده در تحلیل تکنیکال است. تحلیلگران تکنیکال به جای نگاه به عملکرد گذشته قیمت یا هر مبنای دیگری، به دنبال روندها در رفتار قیمت (price action) میگردند.

خط روند در تحلیل تکنیکال به تحلیلگر کمک میکند تا مسیر کنونی قیمتهای بازار را مشخص کند. تحلیلگران تکنیکال معتقدند روند مثل دوست شماست و تعیین این روند اولین قدم در فرآیند انجام یک معامله خوب است.

بنابراین اگر تحلیلگر تکنیکال هستید یا معاملات خود را بر اساس تحلیل تکنیکال انجام میدهید، لازم است که بدانید خط روند چیست و بهخوبی با کاربرد خط روند در تحلیل تکنیکال آشنا باشید.

برای ایجاد یک خط روند، تحلیلگر باید حداقل دو نقطه روی نمودار قیمت داشته باشد.

برخی تحلیلگران مایلاند از بازههای زمانی متفاوت مانند یک دقیقه یا پنج دقیقه استفاده کنند. برخی دیگر از تحلیلگران نمودارهای روزانه یا هفتگی را در نظر میگیرند.

بعضی از تحلیلگران زمان را به طور کل کنار میگذارند و ترجیح میدهند روندها را به جای فواصل زمانی (intervals of time) بر اساس فواصل تیک (tick intervals) بررسی کنند.

آنچه باعث جذابیت و فراگیر شدن استفاده از خطوط روند میشود این است که میتوان صرفنظر از بازه، چارچوب و فاصله زمانی، برای شناسایی روندها از این خطوط استفاده کرد.

اگر سهام یک شرکت روی 350 تومان معامله شود و سپس در عرض چند روز به سمت 400 تومان و چند هفته دیگر به سمت 450 تومان حرکت کند، تحلیلگر سه نقطه برای ترسیم روی نمودار خواهد داشت که از 350 تومان آغاز و سپس به سمت 400 و 450 تومان حرکت میکند.

اگر تحلیلگر خطی بین این سه نقطه قیمت ترسیم کند، این خط روندی صعودی خواهد داشت. خط روند ترسیم شده دارای شیبی مثبت است و بنابراین به تحلیلگر میگوید که باید مطابق با مسیر روند خرید کند.

با این وجود، اگر قیمت سهام این شرکت از 350 تومان به 250 تومان برسد، خط روند شیبی منفی خواهد داشت و تحلیلگر باید مطابق با مسیر روند فروش داشته باشد.

ساختار کلی خطوط روند

خطوط روند از وصل کردن پایینترین یا بالاترین نقاط قیمت در نمودار به دست میآیند. خط نزولی از وصل کردن سقفهای قیمت و خط روند صعودی از وصل کردن کفهای قیمت به دست میآید.

خط روند سه جهت دارد

به طور کلی و به بیان ساده، روند جهت حرکت قیمت در بازار را نشان میدهد. ولی برای بهکارگیری آن باید تعریف دقیقتری را ارائه کنیم.

پیش از هر چیز باید به یاد داشته باشیم که هرگز بازار در یک خط راست و در یک جهت خاص حرکت نمیکند. تغییرات بازار به صورت یک سری از حرکات زیگزاگ شکل میگیرد.

این زیگزاگها مانند موجهای پیدرپی هستند که شامل موجهای صعودی (پیکها یا رالیها) و موجهای نزولی (حفرهها) هستند. برآیند حرکات این موجهای صعودی و نزولی، روند بازار را تشکیل میدهد که شامل روندهای صعودی، نزولی و خنثی است.

روند صعودی از موجها و حفرههای بالارونده و روند نزولی برخلاف آن از موجها و حفرههای پایینرونده تشکیل میشود. روند خنثی شامل موجها و حفرههایی است که در مجموع جهت مستقیم دارند.

همانطور که گفتیم، به طور واضح سه روند صعودی، نزولی و خنثی داریم.

اکثر مردم فکر میکنند که بازار یا صعودی است یا نزولی ولی در حقیقت بازار در سه جهت صعودی، نزولی و خنثی حرکت میکند.

تشخیص تفاوت این سه نوع روند بسیار مهم است، زیرا در بهترین برآورد حداقل در یک سوم مواقع قیمتها روند خنثی یا افقی به خود میگیرند.

روند خنثی نمایانگر مساوی بودن عرضه و تقاضا در یک دور زمانی است؛ به این معنا که نیروی عرضه و تقاضا به یک تعادل نسبی رسیدهاند (در نظریه داو این الگو به عنوان «خط» نامیده شد).

اگرچه ما تعریف «روند خنثی» را به بازار بدون تغییر نسبت دادیم اما بهتر است که از آن به عنوان بازار بدون روند نام ببریم.

بیشتر بخوانید: نحوه صحیح ترید در محدوده معاملاتی (رنج تریدینگ و سویینگ تریدینگ)

اکثر ابزارها و سیستمهای تکنیکی ذاتاً به دنبال یافتن روند هستند؛ یعنی این ابزارها اساساً برای بازاری تعریف شدهاند که در جهت بالا یا پایین حرکت میکند.

به همین دلیل است که عموماً وقتی بازار در حالت بدون روند قرار دارد، این ابزارها بسیار بد کار میکنند یا حتی اصلاً کار نمیکنند.

نمیتوان این حالت را یک مشکل در بازار یا سیستم دانست، بلکه اشکال در کسانی است که اصرار دارند تا از این ابزارها در چنین موقعیتهایی (بدون روند) استفاده کنند؛ در حالی که این ابزارها اصولاً برای چنین شرایطی طراحی نشدهاند.

سه انتخاب کلی برای هر معاملهگری وجود دارد: این که وارد بازار شود (خرید)، از بازار خارج شود (فروش) یا این که نظارهگر بازار باشد.

زمانی که بازار رو به رشد است، خرید ارجح است. وقتی بازار در حال نزول و افت است، دومین انتخاب یعنی فروش درستتر به نظر میرسد و در وضعیت خنثی، عاقلانهترین کار بیرون رفتن و نظاره کردن بازار است.

روندها به سه دسته تقسیم میشوند

علاوه بر این که روند دارای سه جهت است، به سه دسته هم تقسیم میشود:

- روند بزرگ

- روند متوسط

- روند کوتاه

در حقیقت تعداد نامحدودی روند وجود دارد که در فعل و انفعال با یکدیگر هستند؛ از روندهای کوتاهی که فقط چند دقیقه تا چند ساعت را در بر میگیرند گرفته تا روندهای بسیار بلندمدت 50 تا 100 ساله.

هر چند غالب تحلیلگران به وجود سه دسته روند اصلی اعتقاد دارند اما قطعاً ابهاماتی درباره تعاریف مختلف تحلیلگران از هر روند وجود دارد.

به عنوان مثال داو روند یک ساله یا بیشتر را روند بزرگ نامیده است. داو مدت زمان روند متوسط را از سه هفته تا سه ماه میدانست و هر روند کمتر از سه هفته را نیز روند کوتاه مینامید.

هر روند (از کوتاه تا بلند مدت) قسمتی از روند بزرگتر را تشکیل میدهد. هر روند میتواند جزئی از روند بزرگ بعدی محسوب شود.

برای مثال روند متوسط میتواند یک تصحیح در روند بزرگ پس از خودش شناخته شود.

در روندهای بزرگ صعودی به طور معمول روند قبل از ادامه مسیر صعودی خود، در حدود یک یا دو ماه خود را تصحیح میکند. این روند تصحیح هم خود میتواند شامل روندهای کوتاهمدتتر که همان موجهای صعودی و نزولی کوتاهمدت هستند باشد.

رسیدن به یک اجماع کلی درباره روند تقریباً غیرممکن است؛ زیرا معاملهگران برداشتهای متفاوتی از یک روند دارند.

شاید برای معاملهگران بلندمدت حرکت قیمت در چند روز یا چند هفته بیاهمیت باشد ولی برای کسانی که قصد انجام معاملات کوتاهمدت دارند، حرکات قیمت در دو یا سه روز روند اصلی را تشکیل میدهد.

به بیان کلی اکثر روشهایی که بر اساس تعقیب روند کار میکنند، بر روند متوسط که اغلب چندین ماه طول میکشد تأکید بیشتری دارند.

از روند کوتاهمدت میتوان برای تنظیم زمان ورود و خروج از بازار استفاده کرد. در یک روند متوسط صعودی، روندهای کوتاهمدت کاهشی فرصت خوبی برای ورود به بازار هستند.

بیشتر بخوانید: مزایا و معایب تحلیل روند چیست؟ + استراتژیهای ترید در جهت روند

مثالهایی واقعی از خط روند

استفاده از خطوط روند نسبتاً آسان است. معاملهگر فقط باید نمودار قیمت (شامل قیمتهای باز شدن، بسته شدن، بالاترین و پایینترین) را داشته باشد.

امروزه نرمافزارهای تحلیل تکنیکال نمودارها را در انواع مختلف (نمودار شمعی، نمودار خطی، نمودار میلهای و…) نمایش میدهند.

در تصویر زیر نمودار قیمت سهام ایران خودرو را میبینید که روند صعودی (خط آبی) روی آن رسم شده است:

این خط، مسیر صعودی سهام ایران خودرو را نشان میدهد و میتوان آن را به عنوان یک سطح حمایت در نظر گرفت. در این مورد، معاملهگر ممکن است ترجیح دهد که نزدیک به خط روند خرید خود را انجام دهد و برای مدتی طولانی این موقعیت معاملاتی را حفظ کند.

اگر رفتار قیمت این خط را شکسته و پایینتر رود، معاملهگر میتواند آن را به عنوان سیگنالی برای بستن موقعیت (یعنی فروش) در نظر بگیرد.

این امر به معاملهگر اجازه میدهد مطابق روند معامله کند و هنگامیکه روندی که دنبال میکند شروع به ضعیف شدن کرده است، از معامله خرید خارج شود.

البته خطوط روند بستگی زیادی به بازه زمانی دارند. در مثال بالا، معاملهگر احتیاجی به ترسیم مداوم و چندباره خط روند ندارد. با این حال ممکن است در مقیاس زمانی دقیقه بتوان خطوط روند متفاوتی رسم کرد و معاملهها احتیاج به تنظیم مجدد و قاعدهمند داشته باشند.

تصویر زیر روند نزولی در نمودار قیمتی سهام پارس خودرو را نمایش میدهد:

فیلم آموزش رسم خط روند

در این ویدیو، نحوه رسم خط روند به صورت کاربردی به شما آموزش داده میشود:

به این ترتیب یاد گرفتید چطور خطوط روند را در نرم افزارهای تحلیل تکنیکال رسم کنید.

اعتبار خط روند چگونه سنجیده میشود؟

اعتبار خط روند در تحلیل تکنیکال با عوامل مختلفی ارتباط دارد که در ادامه بخشی از این عوامل معرفی شده و توضیح داده میشوند:

- شیب خط روند: هر قدر شیب این خط بیشتر باشد، اعتبار آن روند در پایداری کمتر است و احتمال شکست آن وجود دارد. شیب 45 درجه در تحلیلها شیبی مناسب و معتبر تلقی میشود.

- تعداد برخورد نمودار قیمت با خط روند: هرچه تعداد برخورد با یک خط روند بیشتر باشد، آن خط دارای اعتبار بیشتری است.

- شدت کاهش (افزایش) قیمت دارایی: هر چه کندلهای بلندتری در نزول (صعود) ثبت شود، احتمال شکست خط بالاتر میرود. برای مثال میتوان زمانی را در نظر گرفت که سهم برای چند روز متوالی در وضعیت صف فروش (صف خرید) باشد و با درصدهای منفی شش یا منفی هفت بسته شود.

- بازه زمانی بررسی قیمت: شما باید این نکته مهم را در نظر بگیرید که روند به بازه زمانی بررسی قیمت بستگی دارد. برای مثال دارایی X ممکن است در بازه زمانی سه ماه اخیر نزولی بوده و در بازه زمانی یک ساله صعودی باشد و نزولی که در سه ماه اخیر داشته صرفاً یک اصلاح محسوب شود. به همین دلیل خطوط روند بلندمدت اعتبار بیشتری دارند.

تفاوت بین خط روند و کانال

میتوان بیش از یک خط روند را روی یک نمودار اعمال کرد.

معاملهگران معمولاً برای ایجاد کانال، خط روندی برای اتصال قیمتهای بالا و همچنین خطی برای اتصال قیمتهای پایین رسم میکنند. کانال میتواند هم حمایت و هم مقاومت را برای بازه زمانی مورد نظر مشخص کند.

مشابه با یک خط واحد، معاملهگران به دنبال رشد و افت ناگهانی قیمت یا شکست هستند تا وقتی قیمت به خارج از کانال رسید، متناسب با جهت حرکت قیمت، معامله خود را انجام دهند. نقطه شکست کانال میتواند به عنوان نقطه خروج یا نقطه ورود استفاده شود.

محدودیتهای خط روند

خطوط روند محدودیتهایی مشابه سایر ابزارهای تحلیل تکنیکال دارند؛ از جمله این که هرگاه داده قیمت بیشتری در نمودار اضافه شود، خطوط روند هم باید دوباره تنظیم شوند.

یک خط روند گاهی برای مدتی طولانی ادامه پیدا میکند و قیمت به اندازه کافی از آن فاصله میگیرد؛ در این زمان، خط مورد نظر نیاز به بروزرسانی دارد. علاوه بر این، معاملهگران اغلب نقاط متفاوتی را برای اتصال و رسم خط انتخاب میکنند.

ممکن است روندی که توسط یک معاملهگر رسم شده است، توسط معاملهگران دیگر به شکل دیگری مشاهده شود.

به عنوان مثال، برخی معاملهگران در یک بازه از کفهای قیمت استفاده میکنند؛ در حالی که دیگران ممکن است از پایینترین قیمت بسته شدن در یک دوره زمانی استفاده کنند.

نکته آخر این است که خطوط روند اعمالشده بر چارچوبهای زمانی کوچکتر میتوانند به حجم حساس باشند. یک خط روند که در طول آن حجم قیمت پایینی وجود داشته است، ممکن است بهسادگی و هرگاه حجم در طول یک بازه معاملاتی بالا رفت شکسته شود.

استفاده از چندین خط روند

به طور معمول، در هر لحظه از نمودار بیش از یک خط روند در کار است. در هر لحظه میتوانید خطوط روند زیادی را ترسیم کنید که همگی حرکت قیمت را در بازههای زمانی مختلف نشان میدهند.

خطوط روند دارای شیب زیاد معمولاً عمر کوتاهی دارند، زیرا قیمتها نمیتوانند برای مدت طولانی با این قدرت به افزایش یا کاهش خود ادامه دهند. در مقابل، ماندگاری خطوط روند دارای شیب کمتر معمولاً بیشتر است.

ترسیم خطوط روند در هر زمان ممکن و در بازههای زمانی متعدد میتواند به معاملهگران جدید در تشخیص روند کلی، روندهای کوچک و اصلاحات قیمت در آن روندهای کوچک کمک کند.

در طول روند صعودی، زمانی که یک روند نزولی کوتاه مدت با خط روند صعودی کلی مطابقت داشته باشد، فرصتهایی برای خرید یا به اصطلاح ورود به معاملات «لانگ» ایجاد میشود.

در طول روند نزولی، فرصتهای فروش یا اصطلاحاً «شورت» کردن زمانی رخ میدهد که روند صعودی کوتاه مدت با خط روند نزولی کلی برخورد کند.الگوی پروانه؛ شناسایی تغییر روند با فیبوناچی!

تنظیم خطوط روند

پس از رسم کردن خطوط روند اغلب نیاز به تنظیم کردن آنها وجود دارد.

قیمتها به ندرت برای دوره طولانی با سرعت و قدرت یکسان حرکت میکنند. این بدان معناست که هرگونه شتابگیری یا کاهش شتاب روند به تنظیم مجدد خط روند نیاز دارد.

خطوط روند به دلیل تغییر شتاب قیمت نیاز به تنظیم مجدد پیدا میکند.

برای اینکه بفهمید خط روند شما نیاز به تنظیم مجدد دارد یا خیر، به دنبال مواردی در نمودار باشید که قیمت از خط روند عبور میکند.

اگر در روند صعودی قیمت به زیر خط روند شما حرکت کرد، باید خط روندتان را تنظیم کنید. همین امر در مورد روندهای نزولی صدق میکند؛ یعنی زمانی که قیمت به بالاتر از خط روند حرکت میکند، باید خط روند را بر اساس سقف جدید تنظیم کنید.

به خاطر داشته باشید که تنظیم خط روند به معنای تغییر روند نیست.

روند صعودی از سقفهای بالاتر و کفهای بالاتر از سقف و کف قبلی تشکیل میشود، و تا زمانی که این روند ادامه داشته باشد، همچنان روند صعودی است. ممکن است لازم باشد خط روند خود را چندین بار در یک روند صعودی دوباره تنظیم کنید.

خطوط روند به عنوان یک راهنما

نیاز به تنظیم مداوم خط روند باعث میشود این ابزار دقت کافی برای استفاده به عنوان سیگنال معاملاتی را نداشته باشد.

برای مثال، خط روندی که با زاویه کمی متفاوت رسم شده است میتواند تفاوت زیادی در قیمتی که آن خط روند به مرور زمان با آن تلاقی میکند ایجاد کند.

اگرچه میتوانید از خطوط روند به عنوان راهنما استفاده کنید، اما باید از معیارهای دقیقتری برای تعیین زمان ورود یا خروج از معامله استفاده کنید.

این معیارها میتواند شامل اصلاح قیمت به یک اندازه مشخص در جهت روند، یک سیگنال بر اساس تشکیل الگوی پوشا یا اینگولفینگ (که در آن یک کندل از کندل قبلی بزرگتر است)، یا نوع اندیکاتور دیگری باشد که با دقت و سرعت بیشتری به تغییرات نوسان قیمت واکنش نشان میدهد.

اگر از خطوط روند فقط به عنوان یک راهنما استفاده میکنید، دیگر لازم نیست نگران ترسیم خطوط روند در امتداد سقفها یا کفها به صورت دقیق باشید.

برای این کار کافی است «خطوط روند با بهترین تناسب» را رسم کنید که نشانههای کلی در مورد نواحی بالقوه برای ورود به معامله را ارائه میدهند.

از آنجا که خط روند به عنوان یک سیگنال معاملاتی خاص مورد استفاده قرار نمیگیرد، این خطوط، حتی در صورت رسم تقریبی، میتوانند اطلاعات مرتبطی را در مورد روند قیمت در اختیار شما قرار دهند بدون اینکه مجبور باشید همیشه آن را دوباره تنظیم کنید.

سخن پایانی

خطوط روند یک ابزار عالی برای نمایش روندهای کوتاه مدت در روند کلی هستند. به عملکرد قیمت توجه کنید و همیشه هنگام استفاده از خطوط روند آن را در نظر بگیرید.

اگر قیمت به پایینترین سطح و بالاترین پایینتر برسد، همچنان یک روند نزولی است – حتی اگر قیمت بالاتر از یک خط روند نزولی حرکت کند. اگر قیمت به اوجها و پایینهای بیشتر برسد، قیمت همچنان روند صعودی دارد حتی اگر به زیر خط روند حرکت کند.

یک خط روند باید اغلب تنظیم شود، به خصوص در معاملات روزانه. برای جلوگیری از تعدیل مداوم، از «خط روند با بهترین تناسب» استفاده کنید. همچنان روند و زمانی که روند ممکن است معکوس باشد را نشان میدهد.

از خطوط روند استفاده کنید تا به شما در مورد فرصتهای تجاری بالقوه هشدار دهد و از سیگنالهای اقدام قیمت برای تعیین دقیق نحوه استفاده از این فرصتها استفاده کنید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: