نحوه صحیح ترید در محدوده معاملاتی (رنج تریدینگ و سویینگ تریدینگ)

سرمایهگذاران بازارهای مالی بسته به چشم انداز، اهداف، تحمل ریسک و سایر ویژگیهای خود میتوانند از استراتژیهای مختلفی استفاده کنند.

معامله کردن در محدوده معاملاتی یا رنجها (Range) یکی از این استراتژیها است.

رنج معاملاتی (Trading Range) شامل خرید و فروش سهام یا ابزارهای مالی دیگر در یک دوره زمانی کوتاه است.

قبل از اینکه بخواهید وارد معاملات رنج شوید، باید با خطرات و محدودیتهای آن به طور کامل آشنا شوید.

رنج یا محدوده معاملاتی چیست؟

محدوده معاملاتی یا تریدینگ رنج زمانی اتفاق میافتد که قیمت یک دارایی برای مدتی بین یک محدوده قیمتی بالایی و پایینی ثابت نوسان میکند.

آشنایی با انواع محدوده معاملاتی (رنج)

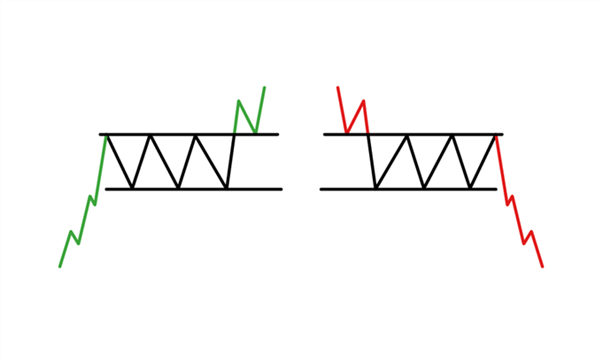

هنگامی که قیمت یک دارایی از بالای رنج معاملاتی خود عبور میکند یا به زیر آن میرود، معمولاً به این معنی است که مومنتوم (مثبت یا منفی) قیمت افزایش یافته است.

شکست مقاومت یا برِیک آوت زمانی اتفاق میافتد که قیمت دارایی سطح مقاومت را شکسته و از آن عبور کند، در حالی که شکست حمایتی یا برِیک داون زمانی اتفاق میافتد که قیمت با شکستن حمایت به زیر رنج معاملاتی میرسد.

به طور معمول، شکستهای حمایتی و مقاومتی زمانی قابل اعتمادتر هستند که با حجم معاملات زیاد همراه باشند. حجم بالا نشان دهنده حضور گسترده معاملهگران و سرمایهگذاران در لحظه شکست است.

بیشتر بخوانید: شکست جعلی (Fake Breakout) چیست؟

بسیاری از سرمایهگذاران به مدت رنج معاملاتی نگاه میکنند. حرکتهای رونددار بزرگ اغلب به دنبال دورههای رنج طولانی مدت شکل میگیرند.

معاملهگران روزانه اغلب از رنج معاملاتی نیم ساعت اول جلسه معاملاتی به عنوان نقطه مرجع برای استراتژیهای روزانه خود استفاده میکنند. به عنوان مثال، معاملهگر ممکن است سهامی را بخرد که قیمت آن از رنج معاملاتی آغازین خود عبور کند.

محدوده معاملاتی و نوسان

از آنجا که نوسان قیمت به معنای میزان ریسک در نظر گرفته میشود، رنج معاملاتی یک دارایی نشانه خوبی از ریسک نسبی معامله کردن آن دارایی است.

یک سرمایهگذار محافظهکار داراییهای دارای نوسانها قیمت کمتر را به ابزارهای مالی که پتانسیل نوسانهای شدید را دارند ترجیح میدهد. چنین سرمایهگذاری ممکن است به جای معامله کردن در بازار پرنوسان ارزهای دیجیتال ترجیح دهد در بازارهای فارکس یا بورس سهام سرمایهگذاری کند.

بیشتر بخوانید: چرا بازار ارزهای دیجیتال، نوسانات زیادی دارد؟

چگونه از حجم در معاملات رنج استفاده میشود؟

حجم بخش مهمی از معاملات رنج است.

تحلیلگران تکنیکال معمولاً بر این باورند که حجم مقدم بر قیمت است. برای تایید هر روند، حجم باید در جهت روند افزایش یابد.

استراتژیهای مربوط به محدوده معاملاتی (رنج تریدینگ)

معاملهگری در محدودههای رنج، یک استراتژی معاملاتی است که در آن هدف معاملهگر شناسایی و سرمایهگذاری در داراییهایی است که قیمت آنها در کانالهای قیمت در نوسان است.

معاملهگر پس از شناسایی سطوح حمایت و مقاومت اصلی و وصل کردن سقفها و کفهای قیمتی با خطوط روند افقی میتواند دارایی را در حمایت خط روند پایین (پایین کانال) خریداری کند و آن را در مقاومت خط روند بالایی (بالای کانال) بفروشد.

حمایت و مقاومت

اگر قیمت یک دارایی در یک رنج معاملاتی معتبر قرار داشته باشد، معاملهگران میتوانند زمانی که قیمت به حمایت رنج نزدیک میشود خرید کرده و زمانی که به سطح مقاومت رسید، دارایی را بفروشند.

از اندیکاتورهای تکنیکال مانند شاخص قدرت نسبی (RSI)، اسیلاتور استوکاستیک، و شاخص کانال کالا (CCI) میتوان برای تایید شرایط اشباع خرید و اشباع فروش در زمانی که قیمت در محدوده معاملاتی نوسان میکند استفاده کرد.

برای مثال، معاملهگر میتواند زمانی که قیمت یک دارایی به سطح حمایت رسید، و خط RSI در محدوده اشباع فروش -زیر 30- قرار گرفت، وارد معامله خرید شود. در مقابل، او میتواند با رسیدن قیمت به مقاومت و وارد شدن خط RSI به منطقه اشباع خرید -بالای 70- پوزیشن شورت باز کند.

معاملهگر برای مدیریت ریسک باید حد ضرر خود را خارج از محدوده رنج -کمی دورتر از سطح حمایت یا مقاومت- قرار دهد.

بیشتر بخوانید: برای ترید از کجا شروع کنیم

شکستهای حمایت و مقاومت

معاملهگران میتوانند در جهت شکست حمایت یا شکست مقاومت محدوده رنج وارد معاملات خرید یا فروش شوند. آنها برای تأیید اعتبار حرکت باید از اندیکاتورهای دیگری مانند حجم و پرایس اکشن استفاده کنند.

مثلاً، برای اطمینان از ورود به معامله باید حجم معاملات در آغاز شکست حمایت یا مقاومت به طور قابل توجهی افزایش پیدا کند و همچنین چند کندل در خارج از رنج معاملاتی بسته شود.

بهتر است معاملهگران به جای تعقیب قیمت، منتظر پولبک قیمت بمانند و سپس وارد معامله شوند. در این حالت نسبت ریسک به پاداش معاملات ایدهآلتر خواهد بود.

به عنوان مثال، معاملهگر میتواند یک سفارش حد خرید را درست بالای محدوده رنج -که حالا به عنوان حمایت عمل میکند- قرار دهد. همچنین، او باید حد ضرر خود را در سمت مخالف محدوده رنج قرار دهد تا در صورت ناموفق بودن شکست مقاومت ضرر زیادی نکند.

ریسکها و محدودیتهای ترید در محدوده معاملاتی

یکی از ریسکهای مهم در معاملات رنج این است که معاملهگر باید زمان دقیق ورود به معامله را شناسایی کند.

در واقع، معاملهگر باید بداند یک دارایی چه زمانی و برای چه مدت زمانی ممکن است بین دو سطح قیمتی ثابت نوسان کند. اگر قیمت دارایی در جهتی که پیش بینی کردهاید حرکت نکند، معامله کردن در محدوده رنج میتواند منجر به ضرر شود.

نمونه ای از محدوده معاملاتی

با نگاه به نمودار زیر میتوان متوجه شد که سهام در اواخر نوامبر و اوایل دسامبر شروع به تشکیل کانال قیمت کرده است:

پس از شکلگیری قلههای اول، ممکن است معاملهگر، معاملات لانگ (خرید) و شورت (فروش) را بر اساس این خطوط روند آغاز کرده باشد و در مجموع سه معامله شورت و دو معامله لانگ را به ترتیب در امتداد سطوح مقاومت و حمایت ثبت کرده باشد.

قیمت سهام هنوز نشانهای از شکست هیچ کدام از دو خط روند را نشان نمیدهد -شکستی که به معنای پایان محدوده معاملاتی و وارد شدن قیمت به یک روند جدید است.

اگر در حوزه محدودههای معاملاتی یا رنج تریدینگ مطالعه کرده باشید، احتمالا عبارت سویینگ تریدینگ را شنیدهاید. اما معاملات سویینگ چیست و چه تفاوتی با رنج تریدینگ دارد؟

سویینگ تریدینگ چیست؟

سویینگ تریدینگ (Swing Trading) یا معامله نوسانات نوعی از معاملات است که در آن معاملهگر پوزیشن معاملاتی خود را برای بیش از یک روز باز نگه میدارد.

معاملهگران سعی میکنند با استفاده از تحلیل تکنیکال برای ورود به معامله، باز نگه داشتن پوزیشن برای چند روز یا چند هفته و سپس خروج سریع از معامله، سودهای کوتاه مدت به دست بیاورند.

بیشتر معاملهگران بنیادی معاملاتی از نوع سویینگ انجام میدهند، چرا که تغییرات ایجاد شده در وضعیت بنیادی شرکتها معمولاً به زمان کوتاهی نیاز دارد تا باعث حرکت کافی قیمت و ایجاد سود قابل قبول شود.

در ادامه برخی از مهمترین تفاوتهای سویینگ تریدینگ با معاملات روزانه و روندی را بازگو میکنیم:

- معاملات روزانه اغلب شامل باز نگه داشتن پوزیشن برای مدت بسیار کوتاه -کمتر از یک روز- است. سود هر معامله روزانه معمولاً بسیار کم است.

- در معاملات سویینگ اغلب پوزیشنها برای مدت کوتاه تا متوسط باز نگه داشته میشود. سود هر معامله در این روش بیشتر از معاملات روزانه اما کمتر از معاملات روند است.

- در معاملات روند اغلب پوزیشنها برای مدت طولانی باز نگه داشته میشود. به دلیل حجم کم تراکنش، سود معاملات روند میتواند بیشتر از روشهای دیگر باشد.

دارایی مناسب برای معاملات سویینگ!

اولین کلید موفقیت در معاملات سویینگ، انتخاب دارایی مناسب است.

هنگام انتخاب یک دارایی برای انجام معامله سویینگ باید دو متغیر نقدینگی و نوسان را در نظر گرفت.

بهترین گزینهها برای این کار، داراییهای با ارزش بازار بزرگ هستند که به صورت مکرر توسط فعالان بازار مورد معامله قرار میگیرند. در یک بازار فعال، این داراییها حجم معاملات بالایی خواهند داشت.

اگر نقد شوندگی یک دارایی کم باشد ممکن است فروش آن مشکل باشد یا ممکن است فروش آن در قیمتهای بالا به دلیل عدم استقبال خریداران دشوار باشد.

بیشتر بخوانید: میزان نقدشوندگی ارز دیجیتال چقدر است (حجم لیکوئیدیتی در کریپتو)

علاوه بر این، نوسان قیمت میتواند بهترین دوست یک معاملهگر سویینگ باشد. بدون حرکت قیمت، فرصتی برای کسب سود وجود ندارد. در حالی که اغلب افراد دیدگاهی منفی به نوسان قیمت دارند اما در معاملات سویینگ معاملهگر برای کسب سود بیش از هر چیز دیگر به نوسان و حرکت سریع قیمت نیاز دارد.

روند مناسب برای سویینگ تریدینگ

بازارهای مالی معمولاً دارای سه روند بلندمدت غالب هستند: بازار نزولی، بازار صعودی و حالتی بین این دو.

استراتژی معاملاتی سویینگ در هر کدام از این حالتها متفاوت است.

معاملات سویینگ در بازار نزولی

معاملات سویینگ در بازار نزولی از معاملات معمولی خرید و فروش سختتر است.

در یک روند نزولی، قیمتهای بازار در بلندمدت کاهشی است. بنابراین، خرید یک دارایی و نگهداری آن به امید افزایش قیمت دارایی فایده ندارد.

برای مقابله با این شرایط چند استراتژی وجود دارد:

- مدت زمان معاملاتتان را کوتاه کنید. به جای باز نگه داشتن معامله برای چند هفته، آماده باشید معامله را در زمان کوتاهتری ببندید.

- پول نقد بیشتری نگه دارید. در بازارهای نزولی همیشه بخش زیادی از سبد داراییهایتان را به صورت پول نقد نگه دارید تا در فرصتهای مناسب بتوانید در قیمتهای پایین اقدام به خرید کنید.

- انجام معاملات اختیار معامله (اختیار فروش). در بازار نزولی به جای اینکه یک دارایی را حالا بخرید و بعداً بفروشید، بهترین کار این است که ابتدا یک دارایی را بفروشید و بعداً -پس از کاهش قیمت- آن را خریداری کنید. ابزار انجام این کار قرارداد اختیار فروش یا فروش استقراضی (شورت کردن) است.

معاملات سویینگ در بازار صعودی

بر خلاف بازارهای نزولی، معامله کردن در بازار صعودی میتواند آسانتر باشد.

از آنجا که در این بازار قیمتها همواره افزایش پیدا میکنند، راحتتر میتوان یک دارایی خرید و به امید افزایش قیمت و کسب سود آن را نگهداری کرد.

با این حال، در هنگام انجام معاملات سویینگ در بازارهای صعودی باید به چند نکته توجه داشت:

- بالا رفتن نقاط ورودی. پس از بستن پوزیشن معاملاتی و کسب سود، اگر بازارهای بزرگتر رشد کرده باشند، احتمال اینکه قیمت داراییهای بازار بالاتر رفته باشد بیشتر است. بنابراین آماده پرداخت قیمتهای بیشتر برای خرید داراییها در بازارهای صعودی باشید.

- شکلگیری عادتهای بد. اغلب گفته میشود که عادات بد معاملاتی در بازارهای صعودی شکل میگیرد. حتی در بازارهای افزایشی دست از انجام بررسی دقیق و تحقیق در مورد بهترین داراییها برای نگهداری بر ندارید. اگرچه ممکن است به نظر برسد که در بازار صعودی هر دارایی که بخرید در نهایت رشد میکند، اما همیشه اینطور نخواهد بود.

- استفاده از اهرم. استفاده از معاملات اهرمی برای همه مناسب نیست و قبل از استفاده از آن باید ظرفیت ریسک خودتان را در نظر بگیرید. با این حال، اگر مطمئن هستید بازار همچنان صعودی است، میتوانید سود معاملاتتان را از طریق اهرم چند برابر کنید.

بیشتر بخوانید: معایب استفاده از اهرم (Leverage) در معاملات کریپتو!

شرایط خنثی

بهترین شرایط برای انجام معاملات سویینگ زمانی اتفاق میافتد که بازارهای مالی در حال در جا زدن (بدون روند) هستند.

بهترین موقعیت برای معاملات سویینگ اغلب زمانی ایجاد میشود که بازار در حال دست به دست شدن بین خرسها و گاوها است -وجود تعادل میان عرضه و تقاضا-، یا زمانی که در بازار عدم اطمینان گسترده وجود دارد.

چند نکته که باید در مورد شرایط خنثی بازار در نظر بگیرید عبارتاند از:

- نوسانهای قیمتی خوب است. زمانی که بازارها در هر دو جهت نوسان دارند، میتوان بهترین معاملات سویینگ را شناسایی کرد. زمانی که قیمت به شدت در یک جهت (صعودی یا نزولی) نوسان میکند، اغلب انجام معاملات سویینگ دشوارتر است.

- انجام معاملات ریسک کمتری دارد. قرار نیست همه معاملات سویینگ درست از آب دربیایند. در شرایط بازار خنثی احتمال اینکه یک دارایی وارد ضررهای سنگین شود تا حدود زیادی کاهش پیدا میکند، چرا که قیمت به احتمال زیاد تغییر جهت داده و به قیمت ورودی شما نزدیک میشود.

در ادامه مهمترین استراتژیهای معاملاتی سویینگ را تشریح میکنیم:

1. استفاده از میانگین متحرک نمایی

میانگینهای متحرک ساده (SMA) نقش سطوح حمایت و مقاومت را داشته و همچنین الگوهای صعودی و نزولی را نشان میدهند.

سطوح حمایت و مقاومت اغلب اطلاعات مفیدی برای تعیین مسیر حرکت قیمت به معاملهگر میدهند. معاملهگران با توجه به تقاطعها (کراس اوورها) صعودی و نزولی میتوانند نقاط قیمتی مناسب برای ورود به معامله یا خروج از آن را شناسایی میکنند.

میانگین متحرک نمایی (EMA) نوعی از SMA است که وزن بیشتری به دادههای قیمتی اخیر میدهد. اندیکاتور EMA سیگنالهای ورود و خروج واضح را سریعتر از میانگین متحرک ساده به معاملهگران میدهد. از کراس اوور EMA میتوان برای پیدا کردن نقاط ورود و خروج در معاملات سویینگ استفاده کرد.

بیشتر بخوانید: تفاوت بین میانگین متحرک ساده و میانگین متحرک نمایی چیست؟

یکی از استراتژیهای ساده کراس اوور EMA استفاده از سه میانگین متحرک نمایی با دورههای زمانی 9، 13 و 50 دورهای است. زمانی که قیمت پس از مدتی که در زیر میانگینهای متحرک حرکت میکرد بالاخره به بالای این خطوط میرسد میگوییم که کراس اوور صعودی رخ داده است.

این نشان میدهد که ممکن است قیمت تغییر جهت داده باشد و شاید یک روند صعودی شروع شود. هنگامی که میانگین متحرک نمایی نه دورهای میانگین 13 دورهای را به سمت بالا قطع کند، سیگنال ورود به معامله لانگ صادر میشود. اما قبل از آن، میانگین 13 دورهای باید بالاتر از میانگین 50 دورهای باشد.

از سوی دیگر، کراس اوور نزولی زمانی اتفاق میافتد که قیمت دارایی به زیر این میانگینها برسد. این اتفاق نشان دهنده تغییر جهت احتمالی روند است و میتوان از آن برای خروج از پوزیشن لانگ استفاده کرد.

هنگامی که میانگین 9 دورهای میانگین 13 دورهای را به سمت پایین قطع کند، سیگنال خروج از معاملات خرید یا ورود به معاملات شورت صادر میشود. با این حال، اول باید میانگین 13 دورهای در زیر میانگین 50 دورهای باشد یا آن را به سمت پایین قطع کند.

2. استفاده از مقادیر خط مبنا (Baseline Value)

تحقیقات زیادی که بر روی دادههای تاریخی انجام شده ثابت کرده است که در بازاری که منجر به معاملات سویینگ میشود، قیمت داراییهای نقدشونده معمولاً در بالاتر و پایینتر از یک مقدار خط مبنا، که در نمودار با EM نشان داده میشود، حرکت میکند.

پس از آن که معاملهگر سویینگ از EMA برای شناسایی خط مبنای معمولی در نمودار دارایی استفاده کرد، میتواند زمانی که قیمت دارایی در حال صعود است در خط مبنا وارد معامله خرید شود و زمانی که قیمت دارایی در مسیر نزولی است در خط مبنا وارد معامله شورت شود.

معاملهگران سویینگ اغلب به دنبال این نیستند که در هر معامله نقطه ورود دقیق را شناسایی کنند و بعد وارد معامله شوند. آنها کمتر به دنبال یافتن زمان مناسب برای خرید دارایی دقیقاً در کف قیمتی آن و فروش دقیقاً در سقف (یا برعکس) هستند.

ماجرا زمانی پیچیدهتر میشود که یک روند صعودی یا نزولی قویتر در جریان است: در این حالت و در کمال تعجب معاملهگر ممکن است زمانی که قیمت دارایی به زیر میانگین متحرک نمایی میرود، وارد معامله لانگ شود و منتظر بماند تا روند دارایی صعودی شود. یا برعکس، او ممکن است اقدام به شورت کردن داراییای بکنند که قیمت آن به بالای میانگین متحرک رسیده است، سپس منتظر برگشت قیمت بمانند.

3. ذخیره سود

در مورد ذخیره سود و خروج از معامله، سویینگ تریدرها سعی میکنند زمانی که قیمت تا حد امکان به نزدیکی خط بالایی یا پایینی کانال برسد از معامله خارج شوند و چندان در مورد رسیدن قیمت به سقفها یا کفها حساس نیستند.

البته ممکن است همین موضوع موجب از دست رفتن سودهای بزرگ بعدی باشد.

در بازارهای قوی که قیمت دارایی یک روند جهتدار قوی دارد، معاملهگران میتوانند منتظر رسیدن قیمت به خط کانال باشند سپس سود معامله را ذخیره کنند. اما در بازارهای ضعیفتر، شاید بهتر باشد سود معاملات را قبل از رسیدن قیمت به این خطوط برداشت کرد (چرا که ممکن است قیمت هرگز به این خطوط نرسد و جهت روند تغییر کند).

آیا معاملات سویینگ پر ریسک است؟

معاملات سویینگ نسبت به سایر اشکال معاملات کوتاه مدت ریسک کمتری دارد.

با تحلیل تکنیکال وضعیت بازار به درستی و باز نگه داشتن معاملات برای مدت کوتاه، ریسک ضرر کردن یا نرسیدن قیمت به اهداف مدنظرتان کاهش پیدا میکند.

با این حال، معاملهگران سویینگ باید زمانهای ورود و خروج از معاملات را به درستی شناسایی کنند. در غیر این صورت، خطر از دست رفتن سرمایه وجود دارد.

رنچ تریدینگ چیست؟

ترید یا معامله در محدودهای که قیمت دارایی در بین یک سقف و کف مشخص شده نوسان میکند را ترید در محدوده رنج میگویند.

سایدوی (Side way) چیست؟

گاهی اوقات، بازار بدون هیچ جهت خاص و مشخصی بصورت رنج یا سایدوی در می آید. به این معنی که در یک تایم فریم خاص، قیمت در یک محدوده نوسان میکند و Breakout اتفاق نمیافتد.

ویژگی یک بازار رنج چیست؟

بازارهای رنج ممکن است پس از بازگشت قیمت از محدوده حمایت یا مقاومت، در حالت ایده آل پس از حداقل دو برخورد حمایتی یا مقاومتی شکل بگیرند. توجه داشته باشید که نقاط قیمتی بالا و پایین (قلهها و درهها) ممکن است در یک خط و موارد مشابه شکل نگیرد اما حداقل آنها باید نزدیک باشند.

کدام اندیکاتورها برای تشخیص بازار رنج (خنثی) به کار برده میشود؟

برای تشخیص بازار رنج معمولا از اندیکاتور ADX استفاده میشود. زمانی که اندیکاتور ADX ، زیر 25 باشد، بازار رنج است و هر چه ارزش و میزان ADX کاهش یابد، روند بازار ضعیفتر خواهد شد. همینطور باندهای بولینگر نیز در این شرایط مفید هستند.

سخن پایانی

در این مطلب سعی کردیم بهطور کامل مفهوم محدوده معاملاتی و نحوه معامله در این محدودهها (رنج تریدینگ) را تشریح کنیم. همچنین سویینگ تریدینگ را نیز بررسی کردیم.

معاملات سویینگ یکی از بهترین سبکهای معاملاتی برای معاملهگران تازهکاری است که میخواهند با سازوکارهای بازار آشنا شوند. علاوه بر این، این روش پتانسیل سودهای بزرگی برای معاملهگران باتجربهتر و پیشرفته دارد.

سبک معاملاتی سویینگ، علاوه بر افراد تازهکار، مناسب کسانی است که وقت زیادی برای زیر نظر گرفتن قیمتها ندارند و نوسانهای جزئی قیمت برایشان مهم نیست. به طور خلاصه، موفقیت در این روش نیازمند شناسایی نقاط ورود و خروج دقیق و صبر است.

مقالات مرتبط:

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: