ترازنامه (Balance Sheet)

ترازنامه (به انگلیسی Balance Sheet) یک صورت مالی است که وضعیت داراییها، بدهیها و سرمایه یک شرکت را در یک زمان خاص گزارش میکند.

ترازنامهها پایه لازم را برای محاسبه نرخهای بازگشت سرمایه و ارزیابی ساختار سرمایه شرکت فراهم میکنند.

بهطور خلاصه، ترازنامه یکی از صورتهای مالی است که امکان مروری سریع روی داراییها، بدهیها و همچنین میزان سرمایهگذاری سهامداران در شرکت را مهیا مینمایند. میتوان ترازنامهها را بههمراه سایر صورتهای مالی مهم دیگر، برای انجام تحلیل بنیادی یا محاسبه نسبتهای مالی بهکار برد.

مروری بر نکات مهم:

- ترازنامه یک صورت مالی است که داراییها، بدهیها و سرمایه شرکت را گزارش میکند.

- ترازنامه یکی از سه هسته اصلی صورتهای مالی است که برای ارزیابی یک کسبوکار استفاده میشوند.

- ترازنامه امکان مروری سریع بر داراییها و بدهیهای یک شرکت را تا زمان انتشار آن ترازنامه فراهم میکند.

- ترازنامه بر اساس معادلهای تهیه میشود که داراییها را برابر با مجموع بدهیها و سرمایه قرار میدهد.

- تحلیلگران بنیادی برای محاسبه نسبتهای مالی از ترازنامهها استفاده میکنند.

ترازنامه چگونه کار میکند؟

ترازنامه امکان مرور بر وضعیت مالی شرکت را در یک لحظه خاص فراهم میکند.

این ابزار نمیتواند درک و حسی از روندهایی بدهد که در مقایسه با دوره زمانی خود ترازنامه در بازه زمانی بلندتری در حال وقوعاند. به همین دلیل، ترازنامه باید با ترازنامههای دورههای قبلی مقایسه شود.

سرمایهگذاران میتوانند با استفاده از یکسری نسبتها که میتوان آنها را از ترازنامه گرفت، مانند نسبت بدهی به سرمایه (Debt-to-equity ratio)، نسبت آنی (Acid-test ratio) و بسیاری دیگر، از وضعیت سلامت شرکت بهدست بیاورند.

صورت سود و زیان (Income statement) و صورت جریان وجود نقد (Cash flow statement) هم بستر مناسبی برای ارزیابی وضعیت مالی شرکت مهیا میکنند. هر گونه نوشته یا اضافات دیگری در گزارش سود که از ترازنامه گرفته شده باشد هم میتواند در این زمینه مفید واقع شود.

ترازنامه از فرمول حسابداری زیر پیروی میکند که در آن، داراییها در یک سمت و بدهیها بهعلاوه سرمایه در سمت دیگر قرار میگیرند:

داراییها = بدهی + حقوق صاحبان سهام

این فرمول بهطور شهودی روشن و واضح است؛ چرا که یک شرکت برای پرداخت بابت هر چیزی که در مالکیت خود دارد (داراییها)، باید پول قرض کند (زیر بار بدهی برود) یا باید آن را از سرمایهگذاران بگیرد (با انتشار سهام، افزایش سرمایه بدهد).

اگر شرکتی از بانک یک وام 5 ساله بهمبلغ 4 میلیارد تومان بگیرد، داراییهایش (بهطور مشخص، حساب نقدی) بهاندازه 4 میلیارد تومان افزایش مییابد. همچنین بدهیهای شرکت (بهطور مشخص، حساب بدهی بلندمدت) بهاندازه 4 میلیارد تومان افزایش یافته و دو طرف معادله را دوباره با هم برابر میکند.

اگر شرکت 8 میلیارد تومان از سرمایهگذارها دریافت کند، داراییها و میزان سرمایهاش، هر دو به همین میزان افزایش مییابند. تمام درآمدهایی که شرکت مازاد بر هزینههایش ایجاد میکند، به حساب سرمایه یا همان صاحبان سهام وارد میشود. این درآمدها در سمت داراییها، بهصورت پول نقد، سرمایهگذاری، موجودی انبار یا داراییهای دیگر تراز میشود.

نکته مهم: ترازنامه یک شرکت باید با ترازنامه کسبوکارهای دیگر در همان صنعت مقایسه گردد؛ چرا که صنایع مختلف، رویکردهای مالی خاص خودشان را دارند.

نکات قابل توجه در ترازنامه

همانطور که بالاتر گفته شد، میتوانید اطلاعات مربوط به داراییها، بدهیها و سرمایه شرکت را در ترازنامه آن پیدا کنید.

همیشه داراییها باید با مجموع بدهیها و سرمایه برابر باشند.

یعنی یک ترازنامه، آنطور که از اسمش برمیآید، باید همیشه تراز باشد. اگر تراز نباشد، احتمالاً مشکلاتی از این قبیل پیش آمده است: ممکن است دادهها در جای اشتباهی وارد شده باشند، در موجودی انبار یا نرخ ارز اشتباهی رخ داده یا در محاسبات، خطایی وجود داشته باشد.

هر بخش از چندین حساب کوچکتر تشکیل شده است که جزئیات مالی شرکت را به بخشهای کوچکتر و جزئیتری تقسیم میکند. این حسابها در صنایع مختلف، بسیار متفاوتاند و اصطلاحات یکسان میتوانند بسته به طبیعت و ذات آن کسبوکار، مفاهیم متفاوتی داشته باشند. اما در ادامه، تعدادی از اجزای رایجتر ترازنامه را معرفی میکنیم که احتمالاً سرمایهگذاران با آنها برخورد خواهند داشت.

اجزای یک ترازنامه

در ادامه اجزای یک ترازنامه را مرور میکنیم.

1. داراییها

حسابهای درون این قسمت بهترتیب نقدشوندگی (این که آن داراییها چقدر راحت میتوانند به پول نقد تبدیل شوند) لیست شدهاند. داراییها به دو دسته جاری و غیر جاری تقسیم میشوند. داراییهای جاری میتوانند در یک سال یا کمتر، به پول نقد تبدیل شوند، در حالی که درباره داراییهای غیر جاری یا بلندمدت، این امکان مهیا نیست.

این ترتیب عمومی حسابهای درون بخش داراییهای جاری است:

- پول نقد و معادلهای آن (cash and cash equivalents)، نقدشوندهترین داراییها هستند و میتوانند شامل اوراق و اسناد خزانه، گواهیهای سپرده کوتاهمدت و ارزهای پرمبادله (hard currency) باشند.

- اوراق بهادار قابل فروش (marketable securities)، شامل اوراق بدهی و سهامی میشوند که بازار نقدشوندهای برای آنها وجود دارد.

- حسابهای دریافتنی (accounts receivable) یا AR، به پولهایی اشاره دارد که مشتریان به شرکت بدهکارند. این قسمت میتواند شامل حسابهای غیرقطعی هم باشد؛ چرا که ممکن است بعضی از مشتریان، بدهیشان را نپردازند.

- موجودی انبار (inventory) بهمعنی تمام کالاهایی است که برای فروش، در دسترس و موجودند. ارزشگذاری این موجودی، مطابق قاعده حسابداریِ «اقل بهای تمامشده یا قیمت بازار (lower of the cost or market price)» انجام میگیرد.

- پیشپرداخت هزینهها (prepaid expenses) بهمعنی ارزشی است که مبلغ آن از قبل پرداخت شده است. بیمه، قراردادهای تبلیغات و اجاره، نمونههایی از این موارد هستند.

داراییهای بلندمدت شامل این موارد میشوند:

- سرمایهگذاریهای بلندمدت؛ این مورد شامل اوراق بهاداری میشود که تا سال بعد نقد نخواهند شد یا اصلاً نقدکردن آنها تا سال آینده ممکن نیست.

- داراییهای ثابت (fixed assets)؛ شامل زمین، ماشینآلات، تجهیزات، ساختمانها و دیگر داراییهای بادوام و معمولاً سرمایهبر میشود.

- داراییهای نامشهود (intangible assets)؛ شامل داراییهایی غیرفیزیکی (و در عین حال ارزشمند) مانند مالکیت فکری (intellectual property) و سرقفلی (goodwill) میشود. معمولاً این داراییها تنها در صورتی وارد ترازنامه میشوند که خریداری شده و در خود شرکت توسعه داده نشده باشند. بنابراین ممکن است ارزش آنها بسیار کمتر از آنچه که باید ارزیابی گردد (مثلاً بهخاطر حسابنکردن یک لوگو که در سطح جهانی شناختهشده است) یا بسیار دست بالا گرفته شود.

2. بدهیها

بدهی به هر پولی گفته میشود که شرکت به اشخاص و طرفهای خارجی بدهکار است.

صورتحسابی که باید به تامینکنندهها پرداخت شود، سود روی اوراق قرضه منتشرشده برای طلبکاران بهمنظور اجاره، هزینههای عمومی و تاسیسات (مثل هزینه برق یا آب) و دستمزد، همگی نمونههای بدهی هستند.

بدهیهای جاری، بدهیهایی هستند که تا سررسید آنها کمتر از یک سال باقی مانده است و بهترتیب تاریخ سررسید فهرست میشوند. در مقابل، بدهیهای بلندمدت دارای سررسید بیشتر از یک سال هستند.

حسابهای بدهیهای جاری ممکن است شامل این موارد شود:

- حصه جاری بدهی بلندمدت (current portion of long-term debt) (قسمتی از بدهی بلندمدت که باید طی دوره جاری بازپرداخت شود)

- وام و بدهی بانکی

- بهره پرداختنی (به وامدهندگان)

- حقوق و دستمزد پرداختنی

- پیشپرداخت مشتریان (پیشدریافت درآمد)

- سود سهام پرداختنی (dividends payable)

- پرمیومهای حاصلشده و حاصلنشده (earned and unearned premiums)

- حسابهای پرداختنی

بدهیهای بلندمدت میتوانند شامل این موارد باشند:

- تسهیلات مالی دریافتی بلندمدت (long-term debt)؛ شامل بهره و اصل پول اوراق قرضه منتشرشده میشود.

- بدهی صندوق بازنشستگی؛ بهمعنی آن مبلغی است که شرکت باید به حساب بازنشستگی کارکنانش واریز کند.

- بدهی مالیاتی انتقالی به دورههای آتی (deferred tax liability)؛ قسمتی از مالیات است که تعلق گرفته اما تا سال آینده پرداخت نخواهد شد. بهجز زمانبندی، این عدد در تفاوتهای بین لوازم گزارشدهی مالی و روش برآورد مالیات، مانند محاسبات مربوط به استهلاک، مطابقت ایجاد میکند.

- بعضی از بدهیها خارج از ترازنامه در نظر گرفته شده و در موارد ترازنامه ذکر نمیشوند.

3. حقوق صاحبان سهام

حقوق صاحبان سهام پولی است که به صاحبان یک کسبوکار یا سهامداران آن تعلق دارد.

حقوق صاحبان سهام را بهعنوان خالص دارایی نیز میشناسند؛ چرا که حقوق صاحبان سهام برابر است با مجموع داراییهای شرکت منهای بدهیهای آن یا مبلغی که به غیرسهامداران بدهکار است.

سود انباشته (retained earnings)، سود خالصی است که شرکت از آن برای سرمایهگذاری مجدد یا تسویه بدهی استفاده میکند. مقدار باقیمانده بهشکل سود سهام یا dividend، بین سهامداران تقسیم میشود.

سهام خزانه (treasury stock) به سهامی گفته میشود که شرکت آن را بازخرید کرده است. این سهام میتواند در آینده برای افزایش دارایی نقدی فروخته شده بهکار رود یا بهصورت ذخیره و برای جلوگیری از تصاحب خصمانه (hostile takeover) شرکت توسط شرکتها یا افراد دیگر نگهداری شود.

بعضی از شرکتها سهام ممتاز (preferred stock) منتشر میکنند که در این بخش، جدا از سهام عادی (common stock) فهرست میشود.

برای سهام ممتاز یک ارزش اسمی قراردادی تعیین میشود (که در برخی موارد مثل سهام عادی است) که هیچ تاثیری روی ارزش بازاری سهام ندارد. برای محاسبه حسابهای سهام عادی و ممتاز، ارزش اسمی آنها در تعداد سهام منتشرشده ضرب میشود.

سرمایه پرداختشده اضافی (additional paid-in capital) یا مازاد سرمایه (capital surplus)، بهمعنی مقدار پولی است که سهامداران در مازاد حسابهای سهام عادی یا ممتاز که بهجای قیمت بازار بر پایه قیمت اسمی هستند، سرمایهگذاری کردهاند.

در واقع به بیان دیگر، به مبلغ مازادی که از طریق فروش سهام به قیمتی بیش از قیمت اسمی حاصل میشود، مازاد سرمایه گفته میشود.

سرمایه صاحبان سهام بهطور مستقیم به ارزش بازار (market capitalization) شرکت مرتبط نمیشود و با آن یکی نیست. ارزش بازار بر اساس قیمت فعلی سهام است؛ در حالی که سرمایه پرداختشده برابر با مجموع سهامی میباشد که در هر قیمتی خریده شده است.

یک نکته کوتاه و سریع: ارزش اسمی اغلب مبلغ بسیار کمی است؛ مثلاً 0.01 دلار. ارزش اسمی هر سهم در ایران برابر با 1000 ریال یا 100 تومان است.

محدودیتهای ترازنامه

ترازنامه اطلاعات بسیار ارزشمند و مفیدی در اختیار سرمایهگذاران و تحلیلگران میگذارد اما با این حال ایرادهایی هم دارد.

از آنجا که ترازنامه تنها مرور و خلاصهای در یک نقطه زمانی است، تنها میتواند از اختلاف بین این نقطه و هر نقطه زمانی دیگری در گذشته استفاده کند.

از آنجا که ترازنامه ایستا (static) است، بسیاری از نسبتهای مالی، هم از دادههای موجود در ترازنامه و هم صورت سود و زیان و صورت جریانات نقدی که پویاتر هستند، استفاده میکنند. این کار با این هدف انجام میشود که تصویر کاملتر و دقیقتری از اتفاقاتی که در کسبوکار یک شرکت رخ میدهد، بهدست آید.

سیستمهای مختلف حسابداری و طرز برخورد با مسائل استهلاک و موجودی انبار هم میتوانند ارقام بهدستآمده در ترازنامه را دستخوش تغییر کنند.

به همین دلیل مدیران میتوانند اعداد و ارقام را طوری دستکاری کنند که وضعیت مساعدتر و مطلوبتر از آنچه که واقعاً هست بهنظر برسد.

توصیه میشود به پانویسهای ترازنامه توجه کنید تا متوجه شوید که از کدام سیستمهای حسابداری در تهیه آن استفاده شده است. همچنین به هشدارها (red flags) در قسمت پانویس دقت کنید.

اهمیت ترازنامه در چیست؟

ترازنامه ابزاری حیاتی برای درک وضعیت فعلی سلامت مالی یک کسبوکار است که توسط مدیران، سرمایهگذاران، تحلیلگران و تنظیمگران (وضعکنندگان مقررات) استفاده میشود.

معمولاً از ترازنامه همراه با دو نوع دیگر صورتهای مالی، یعنی صورت سود و زیان و صورت جریان نقدی استفاده میشود.

ترازنامهها این امکان را مهیا میکنند که کاربران بتوانند در یک نگاه، مروری بر داراییها و بدهیهای شرکت داشته باشند.

ترازنامه میتواند کاربران را در رسیدن به پاسخ پرسشهایی از این قبیل کمک کند:

- آیا شرکت دارای ارزش خالص مثبت است یا خیر؟

- آیا وجه نقد و داراییهای کوتاهمدت کافی برای پوشش تعهداتش دارد؟

- آیا در مقایسه با شرکتهای همتا و مشابه خود، قرض و بدهی بالایی دارد؟

چه مواردی در ترازنامه آورده میشود؟

ترازنامه شامل اطلاعاتی درباره داراییها و بدهیهای شرکت است.

بسته به نوع شرکت، این میتواند شامل داراییهای کوتاهمدت مثل وجه نقد و حسابهای دریافتنی یا داراییهای بلندمدت مانند اموال، ماشینآلات و تجهیزات (PP&E) شود. به همین صورت، بدهیها هم میتواند شامل تعهدات کوتاهمدت مثل حسابهای پرداختنی و حقوق و دستمزد پرداختنی یا بدهیهای بلندمدت مانند وامهای بانکی و دیگر تعهدات بدهی شود.

چه کسی ترازنامه را تهیه میکند؟

بسته به شرکت، طرفهای مختلفی ممکن است مسئول تهیه ترازنامه باشند. در کسبوکارهای خصوصی کوچک، ممکن است ترازنامه توسط مالک یا حسابدار شرکت آماده شود. در شرکتهای خصوصی با اندازه متوسط، ترازنامه میتواند بهصورت داخلی تهیه شود و سپس یک حسابدار خارجی آن را بررسی کند.

در مقابل، شرکتهای عمومی باید توسط حسابداران عمومی، مورد حسابرسی خارجی قرار بگیرند. این شرکتها همچنین باید اطمینان حاصل کنند که حسابهایشان با استاندارد بسیار بالاتری ثبت و نگهداری میشود. ترازنامهها و سایر صورتهای مالی این شرکتها باید مطابق «اصول پذیرفتهشده همگانی حسابداری یا GAAP» تهیه شود.

مثالی از یک ترازنامه

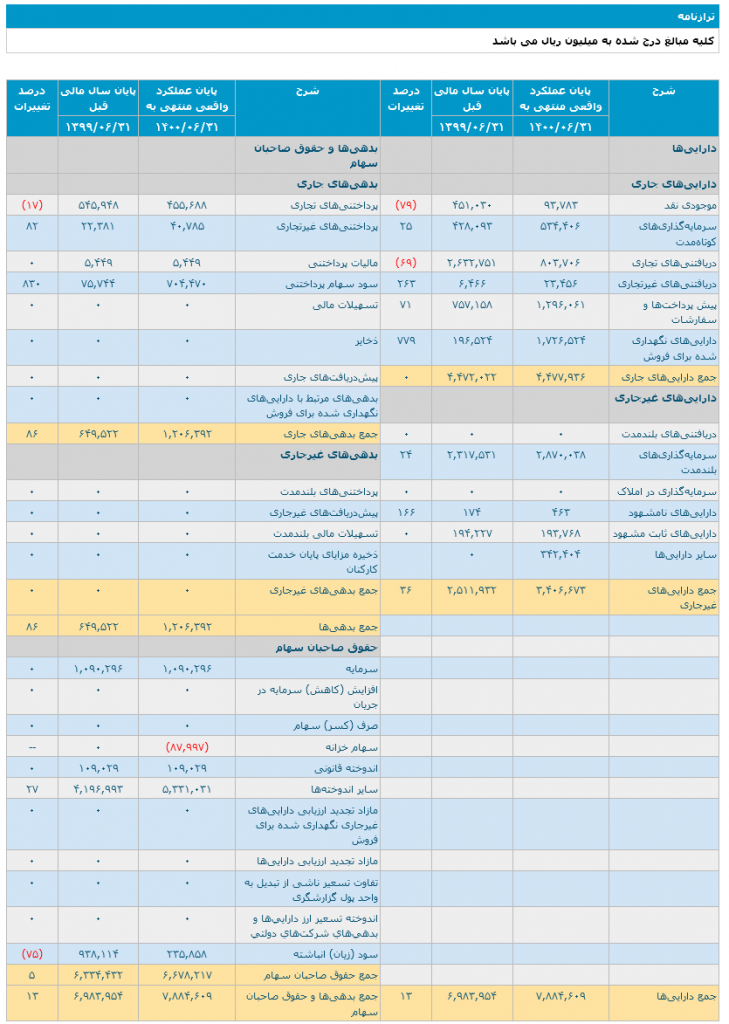

در تصویر زیر ترازنامه شرکت سرمایهگذاری ساختمان ایران را مشاهده میکنید.

برای کسب آموزشهای بیشتر در حوزه مالی، بورسینس را دنبال کنید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: