خط بازار سرمایه (CML)

خط بازار سرمایه (به انگلیسی Capital Market Line یا CML)، نشاندهنده پورتفولیوهایی است که ترکیب بهینهای از ریسک و بازده هستند.

خط بازار سرمایه در واقع یک مفهوم نظری است که ترکیب بهینه نرخ بازده بدون ریسک (risk-free rate of return) و پورتفولیوی داراییهای ریسکی بازار را نشان میدهد.

در مدل قیمتگذاری داراییهای سرمایهای (capital asset pricing model یا CAPM)، تمام سرمایهگذاران از طریق قرض گرفتن یا وام دادن در نرخ بدون ریسک، موقعیتی را روی خط بازار سرمایه و در تعادل انتخاب میکنند. این کار، بازده بهدستآمده از سطح معینی از ریسک را حداکثر میکند.

مروری بر نکات مهم

- خط بازار سرمایه نشاندهنده پورتفولیوهایی است که ترکیب بهینهای از ریسک و بازده هستند.

- خط بازار سرمایه، حالت خاصی از خط تخصیص سرمایه است که در آن پورتفولیوی ریسک همان پورتفولیوی بازار است. بنابراین، شیب خط بازار سرمایه، نسبت شارپ پورتفولیوی بازار را نشان میدهد.

- محل تقاطع CML و مرز کارا، کاراترین پورتفولیو را نشان میدهد که به پورتفولیوی مماس معروف است.

- به طور کلی، وقتی نسبت شارپ بالای خط بازار سرمایه قرار گرفت، آن دارایی را بخرید و وقتی زیر آن واقع شد، بفروشید.

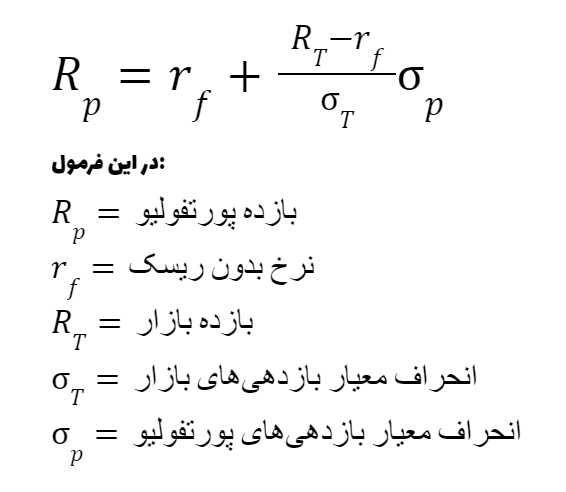

فرمول و محاسبه خط بازار سرمایه (CML)

محاسبه خط بازار سرمایه به این صورت انجام میشود:

کاربرد خط بازار سرمایه چیست؟

در تئوری، پورتفولیوهایی که روی خط بازار سرمایه یا CML قرار میگیرند، رابطه ریسک و بازده را بهینه کرده و در نتیجه عملکرد را حداکثر میکنند.

بیشتر بخوانید: 3 معیار مهم برای اندازه گیری عملکرد پورتفولیو (سبد سرمایه گذاری)!

در واقع CML حالت خاصی از CAL است که در آن پورتفولیوی ریسک همان پورتفولیوی بازار است. بنابراین، شیب CML با نسبت شارپ (Sharpe ratio) پورتفولیوی بازار برابر است. به طور عمومی، وقتی نسبت شارپ بالای CML قرار گرفت باید آن داراییها را بخرید و وقتی زیر آن واقع شد، بفروشید.

نکته مهم: خط بازار سرمایه، با مرز کارا (efficient frontier) که شامل سرمایهگذاریهای بدون ریسک است تفاوت دارد. نقطه تقاطع CML و مرز کارا، محل قرارگیری کاراترین پورتفولیو است که به آن پورتفولیوی مماس (tangency portfolio) گفته میشود.

پیشگامان تحلیل واریانس میانگین (mean-variance analysis)، هری مارکویتز (Harry Markowitz) و جیمز توبین (James Tobin) بودند. مرز کارای پورتفولیوهای بهینه در سال 1952 توسط مارکویتز شناسایی شد و جیمز توبین در سال 1958، نرخ بدون ریسک را وارد نظریه پورتفولیوی مدرن (modern portfolio theory) کرد.

سپس در دهه 1960، ویلیام شارپ (William Sharpe) به توسعه CAPM پرداخت و در سال 1990، به همراه مارکویتز و مرتون میلر (Merton Miller) بابت کارهایش جایزه نوبل دریافت کرد.

CAPM خطی است که نرخ بازده بدون ریسک را به نقطه مماس روی مرز کارای پورتفولیوهای بهینه وصل میکند. در این محل بیشترین بازده انتظاری برای سطح معینی از ریسک یا کمترین ریسک برای سطح معینی از بازده انتظاری قرار دارد.

پورتفولیوهایی که بهترین بدهبستان بین بازده انتظاری و واریانس (ریسک) را دارند، روی این خط قرار میگیرند. نقطه مماس، پورتفولیوی بهینه داراییهای ریسکی است که به عنوان پورتفولیوی بازار شناخته میشود.

تحت فروض تحلیل میانگین واریانس، همه سرمایهگذاران پورتفولیوهایی را انتخاب میکنند که روی خط بازار سرمایه قرار دارند. این فروض عبارتاند از:

- سرمایهگذاران به دنبال حداکثر کردن بازده انتظاری در میزان مشخصی از واریانس ریسک هستند.

- نرخ بازده بدون ریسکی وجود دارد.

طبق قضیه تفکیک توبین (Tobin’s separation theorem)، یافتن پورتفولیوی بازار و بهترین ترکیب پورتفولیوی بازار و دارایی بدون ریسک، دو مسئله جدا از هم هستند. سرمایهگذاران حقیقی، بسته به میزان ریسکپذیریشان تنها دارایی بدون ریسک و یا ترکیبی از دارایی بدون ریسک و پورتفولیوی بازار را نگه میدارند.

سرمایهگذاران ریسکگریز پورتفولیوهایی را انتخاب میکنند که به داراییهای بدون ریسک نزدیک هستند و واریانس کم را به بازده بالاتر ترجیح میدهند. سرمایهگذارانی که ریسکپذیرترند، پورتفولیوهایی را ترجیح میدهند که روی قسمت بالاتری از CML قرار میگیرند؛ این پورتفولیوها دارای بازده انتظاری بالاتر و در عین حال، واریانس بیشتر هستند.

همچنین افراد میتوانند در نرخ بدون ریسک قرض بگیرند و بیش از 100% سرمایهشان را در پورتفولیوی ریسکی بازار سرمایهگذاری کنند. آنها با این کار، بازده انتظاری و ریسک را به بیش از آن چیزی که پورتفولیوی بازار ارائه میکند افزایش میدهند.

تفاوت خط بازار سرمایه و خط بازار اوراق بهادار

گاهی CML با خط بازار اوراق بهادار (security market line یا SML) اشتباه گرفته میشود.

SML از CML گرفته میشود. CML نرخ بازده یک پورتفولیوی خاص را نشان میدهد اما SML ریسک و بازده بازار در یک زمان معین و بازده انتظاری داراییهای فردی را نشان میدهد.

یک تفاوت دیگر این است که معیار سنجش ریسک در CML، انحراف معیار بازدهها (ریسک کل) است اما معیار محاسبه ریسک در SML، ریسک سیستماتیک یا بتا است.

اوراق بهاداری که به طور منصفانه قیمتگذاری شدهاند، روی CML و SML رسم میشوند. اوراق بهاداری که بالاتر از CML یا SML رسم میشوند، در حال ایجاد بازدهی خیلی بالاتری نسبت به میزان معین ریسک بوده و به عبارتی زیر قیمت هستند.

اوراق بهاداری که زیر CML یا SML قرار میگیرند، نسبت به ریسک معین، بازدهی خیلی پایینتری دارند و در واقع بالای قیمت هستند.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: