نرخ بازده داخلی (Internal rate of return)

نرخ بازده داخلی (به انگلیسی Internal rate of return) یا به اختصار IRR معادل نرخ سودی است که سرمایه گذار میتواند با سرمایهگذاری در یک طرح بدست آورد.

در بسیاری از کسب و کارها، از روشهای مختلفی جهت ارزیابی منافع مالی استفاده میشود که در میان آنها، استفاده از نرخ بازده داخلی، کاربرد بیشتری دارد. در این مقاله قصد داریم تا شما را با این مفهوم و نحوه محاسبه آن آشنا کنیم.

ارزش خالص فعلی (Net Present Value) چیست؟

قبل از اینکه درباره نرخ بازده داخلی صحبت کنیم، لازم است با ارزش خالص فعلی که به اختصار به آن NPV میگویند، آشنا شوید.

ارزش خالص فعلی، جهت تعیین سودآور بودن یا نبودن پروژهها و زمان سوددهی آنها استفاده میشود.

محاسبه NPV در یک دوره زمانی خاص انجام میشود تا شرکت بفهمد که چه زمانی میتواند انتظار بازگشت سرمایهاش را داشته باشد.

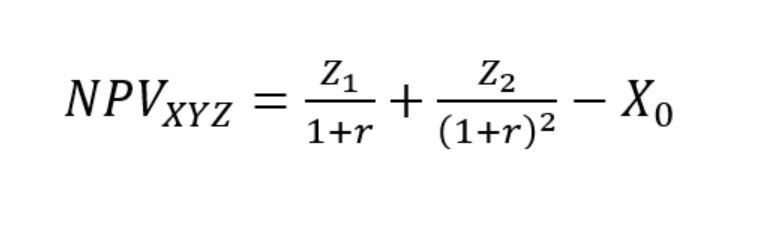

ارزش خالص فعلی، از فرمول زیر محاسبه میشود:

که در آن:

- Z1= جریان نقدی ورودی در زمان 1

- Z2= جریان نقدی ورودی در زمان 2

- r= نرخ تنزیل

- X0= جریان نقدی خروجی در زمان صفر(زمان سرمایهگذاری یا خرید)

همانطور که در فرمول مشاهده میشود، برای محاسبه ارزش فعلی جریانات نقدی، بایستی این جریانات را با یک نرخ مشخص، تنزیل کنیم که این نرخ میتواند نرخ هزینه سرمایه شرکت یا نرخ بازگشت سرمایه یک سرمایهگذاری دیگر با ریسک مشابه باشد.

بیشتر بخوانید: دوره بازگشت سرمایه (PP) چیست و چه اهمیتی در سرمایهگذاری دارد؟

نرخ بازده داخلی (Internal Rate of Return) چیست؟

نرخ بازده داخلی که به اختصار به آن IRR گفته میشود، یک نرخ تنزیلی است که اگر جریانات نقدی یک سرمایهگذاری با آن تنزیل شود، ارزش خالص فعلی(NPV) صفر خواهد شد. به عبارت دیگر؛ این نرخ، نرخ مرکب سالیانه مورد انتظار است که از یک سرمایهگذاری به دست میآید.

نرخ بازده داخلی، از فرمول زیر به دست میآید:

در این فرمول، برای ایجاد تعادل در معادله، مقدار NPV را صفر در نظر میگیریم.

توجه داشته باشید که نحوه محاسبه نرخ بازده داخلی بسیار سختتر از ارزش خالص فعلی است؛ زیرا فرمول آن پیچیدگی بیشتری دارد. این فرمول، تنها با آزمون و خطا یا نرمافزاری که برای محاسبهی IRR تولید شده، حل شدنی است.

به علت پیچیدگی بسیار زیادی که در فرمول وجود دارد، نمیتوان آن را با تجزیه و تحلیل محاسبه کرد؛ بنابراین، توصیه میکنیم که برای محاسبه IRR، از نرمافزارهایی مثل اکسل استفاده نمایید.

به نقل از سایت Investopedia:

نرخ بازده داخلی (IRR) نرخ رشد سالانهای است که انتظار میرود یک سرمایهگذاری ایجاد کند. IRR با استفاده از همان مفهوم ارزش خالص فعلی (NPV) محاسبه میشود، با این تفاوت که NPV را برابر با صفر قرار میدهد.

متن اصلی:

The internal rate of return (IRR) is the annual rate of growth that an investment is expected to generate. IRR is calculated using the same concept as net present value (NPV), except it sets the NPV equal to zero.

نحوه محاسبه IRR با استفاده از نرمافزار اکسل

برای محاسبه IRR با استفاده از نرمافزار اکسل، ابتدا روی یکی از سلولها در محیط اکسل کلیک کنید. سپس علامت مساوی را گذاشته و کلمه IRR را تایپ نمایید. بعد از آن تابع IRR را انتخاب کنید.

برای اینکه مقادیر مورد نظر در تابع را وارد کنید، بایستی در پنجرهای که برایتان باز میشود، مقدار متغیرهای values و Guess را انتخاب نمایید .

در قسمت values، باید جریانهای نقدی ورودی و خروجی را از سال صفر (سالی که در آن سرمایهگذاری را شروع میکنیم) تا سال آخر را وارد کنید. برای این کار کافی است مبالغ سال صفر تا سال آخر را در سلولهای اکسل نوشته و آنها را انتخاب کنید. با این کار، مقدار values به شکل خودکار پر میشود.

در قسمت Guess میتوانید عددی را که به نظرتان نزدیک به نرخ بازده داخلی است را به صورت درصد وارد نمایید (بازده مورد انتظار). توجه داشته باشید که این گزینه کاملا اختیاری است.

با این کار میتوان نرخ بازده داخلی هر پروژه را به دست آورد و در نهایت با توجه به نرخ بازده مورد انتظار مدیر شرکت، یکی از پروژهها را انتخاب کرد.

در ادامه برای درک بهتر این موضوع، مثالی را شرح میدهیم:

مثالی از محاسبه نرخ بازده داخلی

فرض کنید شرکتی در حال بررسی دو پروژه جهت سرمایهگذاری است. مدیریت شرکت باید با توجه به نرخ بازده داخلی، اولی یا دومی را انتخاب نماید. البته این امکان وجود دارد که هیچکدام از آنها انتخاب نشوند.

نرخ بازده مورد انتظار مدیر شرکت، 10 درصد است.

الگوهای جریان نقدی برای هر یک از پروژهها به شرح زیر است:

پروژه A

- هزینه اولیه = 5000 دلار

- سال اول = 1700 دلار

- سال دوم = 1900 دلار

- سال سوم = 1600 دلار

- سال چهارم = 1500 دلار

- سال پنجم = 700 دلار

پروژه B

- هزینه اولیه = 2000 دلار

- سال اول = 400 دلار

- سال دوم = 700 دلار

- سال سوم = 500 دلار

- سال چهارم = 400 دلار

- سال پنجم = 300 دلار

همانطور که گفتیم؛ مدیر شرکت یا مدیر مالی آن، بایستی IRR را برای هر پروژه محاسبه کند. در فرمول IRR، هزینه اولیه (سال صفر) منفی در نظر گرفته میشود و نرخ بازده داخلی با استفاده از معادله زیر به دست میآید:

که در آن:

- CF = جریان نقدی خالص

- IRR = نرخ بازده داخلی

- t= دوره (از سال صفر تا سال آخر)

بعد از محاسبه این فرمول برای هر پروژه، نتایج به صورت زیر به دست میآید:

- IRR پروژه اول = 16.61 درصد

- IRR پروژه دوم = 5.23 درصد

به این ترتیب؛ با توجه به اینکه نرخ بازده مورد انتظار شرکت 10 درصد است، مدیریت باید پروژه A را انتخاب و پروژه B را رد کند.

مزایای نرخ بازده داخلی

- بسیاری از مدیران بهراحتى مىتوانند میزان مطلوب بودن یک پروژه را با توجه به نرخ بازده داخلی تشخیص دهند.

- در محاسبه این نرخ، ارزش زمانى پول، مد نظر قرار میگیرد که این مورد یکی از مزایای مهم در سرمایهگذاری به شمار میرود.

- نرخ بازده داخلی، در تحلیل سرمایهگذاریها مانند سرمایهگذاریهای پرمخاطره (Venture Capital) و سهام خصوصی (Private Equity) که در طول عمر خود، جریانات نقدی ورودی و خروجی بسیار زیادی دارند، مورد استفاده قرار میگیرد.

- IRR میتواند با توجه به جریانهاى نقدى، متوسط نرخ بازده سالانه پروژههای مختلف سرمایهگذارى را محاسبه کند.

معایب نرخ بازده داخلی

- محاسبه نرخ بازده داخلى، نسبت به سایر معیارهای ارزیابی پروژه از فرمول پیچیدهتری برخوردار است.

- اگر جریانهاى نقدى ورودى مساوى و یکسان نباشند، محاسبات زیادی باید انجام شود.

- هنگامی که مبلغ خالص سرمایهگذارى متفاوت است، IRR عملکرد خوبی ندارد؛ بنابراین، نرخ بازده داخلى در انتخاب پروژه جهت سرمایهگذاری، کاربرد محدودی دارد.

سخن پایانی

همانطور که اشاره کردیم؛ نرخ بازده داخلی (IRR)، معیاری است که برای تخمین بازده پروژههای سرمایهگذاری مورد استفاده قرار میگیرد. از آنجایی که محاسبه IRR برای سرمایهگذاریهای مختلف اعمال میشود، میتوان از آن برای رتبهبندی تمام پروژههای سرمایهگذاری استفاده کرد تا مشخص شود که کدام پروژه، بهترین پروژه است.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: