نرخ بازگشت سرمایه (return on investment)

ممکن است عبارت Roi زیاد به گوشتان خورده باشد، اما Roi چیست و چه کاربردی دارد؟

نرخ بازگشت سرمایه (return on investment) یا ROI، یکی از نسبتهای مالی است که برای اندازهگیری احتمال کسب سود از یک سرمایهگذاری، بسیار کاربرد دارد.

ROI نسبتی است که سود یا زیان یک سرمایهگذاری را با هزینه آن مقایسه میکند و میسنجد.

میتوان از ROI برای ارزیابی بازدهی بالقوه یک سرمایهگذاری استفاده کرد یا آن را برای مقایسه بازده چندین سرمایهگذاری مختلف به کار برد. به همین دلیل سرمایهگذاران بهخوبی میدانند که ROI چیست و بسیار آن را به کار میبرند.

در تحلیل کسبوکار، نرخ بازگشت سرمایه و سایر نسبتهای جریان نقدی (cash flow measures) مثل نرخ بازده داخلی (internal rate of return) یا IRR و ارزش خالص فعلی (net present value) یا NPV، نسبتهای کلیدی در ارزیابی و رتبهبندی میزان جذابیت تعدادی از فرصتهای سرمایهگذاری مختلف و جایگزین هستند.

با این که نرخ بازگشت سرمایه در واقع یک نسبت است، معمولاً به شکل درصد بیان میشود و نه به صورت یک نسبت.

مروری سریع بر نکات مهم

- نرخ بازگشت سرمایه یک ابزار محبوب برای سنجش سودآوری است که برای ارزیابی عملکرد سرمایهگذاری به کار میرود.

- ROI به صورت درصد بیان میشود و برای محاسبه آن باید بازده یا زیان خالص سرمایهگذاری را بر هزینه اولیه آن تقسیم کرد.

- دانستن این که ROI چیست و چه کاربردی دارد، به سرمایهگذار در انتخاب بهترین فرصتهای سرمایهگذاری کمک میکند.

- میتوان از ROI برای مقایسه و رتبهبندی فرصتهای سرمایهگذاری در پروژهها یا داراییهای مختلف استفاده کرد.

- در محاسبه نرخ بازگشت سرمایه، مدت زمان سپریشده برای کسب بازده را در نظر نمیگیرد و بنابراین، هزینه فرصت سرمایهگذاری در جای دیگر را به حساب نمیآورد.

- برای تشخیص این که نرخ بازگشت سرمایه یک فرصت سرمایهگذاری خوب است یا نه، باید آن را با سایر فرصتهای در دسترس و مرتبط مقایسه کرد.

روش محاسبه نرخ بازگشت سرمایه

محاسبه ROI به دو روش امکانپذیر است.

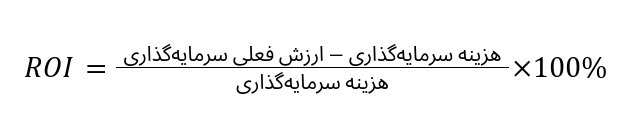

در روش اول، فرمول محاسبه نرخ بازگشت سرمایه یا ROI به صورت زیر در نظر گرفته میشود:

«ارزش فعلی سرمایهگذاری»، همان دریافتیهای بهدستآمده از فروش سرمایهگذاری است. به این دلیل که ROI به صورت درصد اندازهگیری میشود، بهراحتی میتوان آن را با بازده سایر فرصتهای سرمایهگذاری مقایسه کرد. این مسئله باعث میشود که امکان مقایسه انواع مختلف سرمایهگذاریها برای افراد فراهم گردد.

بیشتر بخوانید: دوره بازگشت سرمایه (PP) چیست و چه اهمیتی در سرمایهگذاری دارد؟

در روش دوم محاسبه ROI، از چنین فرمولی استفاده میکنیم:

در این فرمول:

FVI = Final Value of Investment: ارزش نهایی سرمایهگذاری

IVI = Initial Value of Investment: ارزش ابتدایی سرمایهگذاری

ROI چیست و چه کاربردی دارد؟

نرخ بازگشت سرمایه، به دلیل کاربرد فراوان و سادگیاش، یک ابزار اندازهگیری معروف و محبوب است.

میتوانیم ROI سرمایهگذاری در سهام، معامله ملک یا ROI مورد انتظار یک شرکت در نتیجه گسترش کارخانهاش را محاسبه کنیم.

خود عمل محاسبه ROI کار خیلی پیچیدهای نیست و تفسیر آن برای کاربردهای مختلف و متنوع این نسبت، نسبتاً آسان است. اگر ROI یک فرصت سرمایهگذاری به طور خالص مثبت باشد، به احتمال زیاد بهصرفه است. اما اگر فرصتهای سرمایهگذاری دیگری هم در دسترس باشند که نرخ بازگشت سرمایه بالاتری دارند، با این روش میتوان فرصتهای کمسودتر را حذف کرد یا بهترین گزینهها را انتخاب نمود.

برای مثال فرض کنید در سال 1400 به میزان 10 میلیون تومان در سهام یک شرکت سرمایهگذاری کردهاید و بعد از یک سال، سهام خود را به مبلغ 12 میلیون تومان فروختهاید.

برای محاسبه نرخ بازگشت این سرمایهگذاری (ROI)، سود خالص (2 = 10 – 12) را بر هزینه سرمایهگذاری (که در این مثال برابر با 10 میلیون تومان بود) تقسیم کنید. در این صورت، ROI برابر با 2/10 یا همان 20% خواهد بود.

با این اطلاعات این امکان را دارید که سرمایهگذاری در این شرکت را با سایر پروژهها مقایسه کنید. برای نمونه فرض کنید سال 97 به میزان 20 میلیون تومان هم در سهام شرکت دیگری سرمایهگذاری کردهاید. سپس بعد از 3 سال، کل آن را به مبلغ 28 میلیون تومان فروختهاید. ROI سرمایهگذاری شما در سهام این شرکت، برابر با 8/20 یا 40% است.

بیشتر بخوانید: ارزش زمانی پول چیست؟

محدودیتهای نرخ بازگشت سرمایه چیست؟

لازم است که بدانیم محدودیتهای استفاده از نرخ بازگشت سرمایه چیست و در این مورد، چه نکاتی را باید در نظر داشت.

مثالهایی مثل موارد بالا که در رابطه با سرمایهگذاری در خرید سهام گفته شد، برخی از محدودیتهای استفاده از نرخ بازگشت سرمایه را برای ما آشکار میکنند؛ مخصوصاً وقتی بخواهیم فرصتهای مختلف سرمایهگذاری را با هم مقایسه کنیم.

با این که ROI مثال دوم ما دو برابر سرمایهگذاری اول بود، زمان بین خرید و فروش سهام برای اولی برابر با یک سال اما برای مورد دوم برابر با سه سال بود.

در چنین شرایطی، میتوانیم ROI یک سرمایهگذاری چندساله را با توجه به مدت زمان آن تعدیل کنیم. در مثال دوم که کل میزان ROI برابر با 40% بود، میتوانیم عدد 40% را بر 3 (مدت زمان سرمایهگذاری) تقسیم کنیم تا به ROI میانگین سالانه برسیم که برابر با 13.33% است.

پس از انجام این تعدیل در محاسبه ROI، مشخص میشود که اگرچه سرمایهگذاری دوم ما دارای سود بیشتری بوده است، در واقع فرصت سرمایهگذاری اول انتخاب بهتر و بهینهتری است.

نسبت ROI میتواند همراه با نرخ بازده (rate of return) یا RoR به کار رود که در آن، مدت زمان پروژه هم در نظر گرفته میشود. همچنین میتوان از ارزش خالص فعلی (net present value) یا NPV استفاده کرد که تفاوت ارزش پول در طی زمان را که از تورم ناشی میشود، در نظر میگیرد.

وقتی در محاسبه RoR، از NPV استفاده میشود، اغلب به آن نرخ بازده واقعی (real rate of return) میگویند.

یک مثال جزئی برای محاسبه ROI

در این قسمت مثال جزئیتر و دقیقتری ارائه میکنیم.

فرض کنید سرمایهگذاری 1,000 سهم از شرکت فرضی A را به قیمت هر سهم 10 دلار خریده است. یک سال بعد، این سرمایهگذار سهام خود را هر کدام به مبلغ 12.50 دلار میفروشد.

این سرمایهگذار بعد از یک سال نگهداری سهام شرکت A، مبلغ 500 دلار سود تقسیمی دریافت کرده است. او همچنین 125 دلار کارمزد برای خرید و فروش این سهام پرداخت کرده است.

در این مثال، ROI سرمایهگذار به این صورت محاسبه میشود:

حال این محاسبه را به صورت قدمبهقدم تحلیل میکنیم:

- برای محاسبه بازده خالص، باید بازده کل و هزینه کل را در نظر گرفت. سود یا بازده کل سهام، شامل سود سرمایه (capital gain [گران شدن سهام]) و سود تقسیمی (dividend) است. هزینه کل هم شامل قیمت خرید اولیه و هرگونه کارمزد پرداختی است.

- در محاسبات بالا، سود ناخالص سرمایه (پیش از کسر کارمزد) از معامله برابر با 1000 × (10.00$ – 12.50$) است. مبلغ 500 دلار در این محاسبات، میزان سود تقسیمی دریافتی بوده و 125 دلار، کل کارمزد پرداختی است.

اگر بخواهیم ROI را بیشتر تشریح کنیم و اجزای آن را به تفکیک بررسی نماییم، مشخص میشود که 23.75% از محل سود سرمایه و 5% از سود تقسیمی حاصل شده است. دلیل اهمیت این تمایز این است که میزان مالیات دریافتی از سود سرمایه و سود تقسیمی در بیشتر جاها تفاوت دارد.

تلفیق اهرم با ROI

اگر سرمایهگذاری سودآور باشد، اهرم میتواند ROI را بزرگتر کند و افزایش دهد. اگرچه از طرف دیگر، در صورت زیانآور بودن سرمایهگذاری، اهرم میتواند ضرر را هم بیشتر کند.

فرض کنید که یک سرمایهگذار، 1,000 سهم از شرکت خیالی الف را خریده است. همچنین فرض کنید این سرمایهگذار، این میزان سهام را با 50% مارجین خریداری کرده است؛ یعنی او 5,000 دلار را از سرمایه خودش سرمایهگذاری کرده و 5,000 دلار را هم از بروکر خود به عنوان وام مارجین (margin loan) قرض گرفته است.

دقیقاً یک سال بعد این سرمایهگذار، سهام خود را به مبلغ هر سهم 12.50 دلار میفروشد. او پس از یک سال نگهداری این سهم، مبلغ 500 دلار را به عنوان سود تقسیمی دریافت کرده است. او همچنین کلاً 125 دلار به عنوان کارمزد معاملات در زمان خرید و فروش سهام پرداخت کرده است. به علاوه، نرخ بهره وام مارجین او برابر با 9% است.

بیشتر بخوانید: صندوق سرمایه گذاری اهرمی چیست و چه ویژگیهایی دارد؟

وقتی ROI را در این سرمایهگذاری خاص فرضی محاسبه میکنید، باید به چند نکته مهم توجه داشته باشید. اول این که در این مثال، بهره وام مارجین (که برابر با 450 دلار است)، باید جزو هزینه کل در نظر گرفته شود. مورد دوم این که سرمایهگذاری اولیه در این حالت برابر با 5,000 دلار است؛ زیرا در این مثال با دریافت وام مارجین 5,000 دلاری، از اهرم استفاده شده است.

بنابراین، با این که بازده خالص دلاری به دلیل بهره مارجین به مبلغ 450 دلار کاهش یافته است، همچنان ROI این مثال که 48.50% است، به طرز چشمگیری بالاتر از حالت قبل است که از اهرم استفاده نشده بود و ROI برابر با 28.75% بود.

حال به یک مثال اضافی میپردازیم تا ببینیم در این حالت تغییرات نسبت ROI چیست و استفاده از اهرم چه تاثیری دارد. فرض کنید قیمت سهام به جای این که تا 12.50 دلار رشد کند، تا قیمت 8.00 دلار ریزش داشته باشد. در این موقعیت سرمایهگذار تصمیم میگیرد جلوی زیان بیشتر را بگیرد و سهام خود را بفروشد. در این سناریو، نسبت ROI را اینگونه محاسبه میکنیم:

در این صورت، ROI این مثال که %41.50- است، بسیار بدتر از ROI برابر با %16.25- است که در صورت عدم استفاده از اهرم داشتیم.

مزایای استفاده از Roi چیست؟

بزرگترین و مهمترین مزیت ROI این است که این نسبت، یک سنجه نسبتاً غیرپیچیده است.

محاسبه ROI ساده است و بهآسانی میتوان آن را درک کرد. سادگی ROI باعث شده است که اغلب از آن به عنوان یک معیار استاندارد و جهانی برای اندازهگیری سودآوری استفاده شود.

معایب استفاده از Roi چیست؟

لازم است که یک سرمایهگذار یا تحلیلگر بداند که معایب ROI چیست و این نسبت چه محدودیتهایی دارد تا بتواند انتظارات خود را بهدرستی شکل داده و از این ابزار بهخوبی استفاده کند.

همانطور که اشاره شد، نسبت ROI معایبی هم دارد. اولین آنها این است که ROI، مدت زمان سرمایهگذاری را در نظر نمیگیرد؛ این مسئله موقع مقایسه فرصتهای مختلف سرمایهگذاری میتواند مشکلساز شود. برای مثال فرض کنید فرصت سرمایهگذاری X دارای ROI برابر با %25 بوده و ROI فرصت سرمایهگذاری Y برابر با %15 است.

نمیتوان بهسادگی گفت که فرصت سرمایهگذاری X بهتر است؛ مگر این که مدت زمان دریافت این میزان بازده از هر سرمایهگذاری را هم بدانیم. ممکن است که این %25 در سرمایهگذاری X در طی پنج سال حاصل شود اما ROI سرمایهگذاری Y که %15 است، تنها در یک سال به دست آید.

دومین ایراد ROI این است که نسبت به ریسک تعدیل نمیشود. این را همه میدانیم که بازده سرمایهگذاری، همبستگی مستقیمی با ریسک دارد؛ یعنی هرچه بازدهی بالقوه بالاتر باشد، ریسک احتمالی هم بیشتر است. نمونه بسیار خوب این مسئله در دنیای سرمایهگذاری این است که سهام شرکتهای کوچک معمولاً در مقایسه با شرکتهای بزرگ بازده بالاتری دارند (اما در عین حال ریسک بیشتری هم دارند).

بیشتر بخوانید: نرخ بازده داخلی تعدیل شده چیست؟

به عنوان مثال، سرمایهگذاری که قصد دستیابی به بازدهی 12 درصدی پورتفولیو را دارد، در مقایسه با کسی که هدفاش تنها %4 بازدهی است، در معرض ریسک بسیار بالاتری خواهد بود. اگر یک سرمایهگذار همه توجهاش تنها معطوف به عدد ROI باشد و ریسک مرتبط با آن را ارزیابی نکند و در نظر نگیرد، نتیجه نهایی تصمیم سرمایهگذاری او میتواند بسیار متفاوت از انتظارش باشد.

ایراد سوم این است که اگر هزینههای انتظاری در محاسبات آورده نشوند، اعداد ROI میتوانند با اغراق و بیش از میزان واقعی محاسبه شوند. این مسئله میتواند عمدی باشد یا برحسب تصادف اتفاق بیفتد.

مثلاً در محاسبه ROI سرمایهگذاری در یک ملک، تمام هزینههای مربوط به آن باید در نظر گرفته شوند. این هزینهها شامل بهره وام رهنی، مالیات ملک، بیمه و تمام هزینههای نگهداری میشود. این هزینهها میتوانند قسمت زیادی از ROI انتظاری را کم کنند و اگر همه آنها را در محاسبات خود لحاظ نکنیم، عدد ROI میتواند به طور ناخالص و بیش از اندازه واقعی برآورد شود.

در آخر، مثل تمام معیارهای اندازهگیری سودآوری، ROI برای بررسی میزان بازدهی سرمایهگذاری، تنها روی سود و دریافتیهای مالی تمرکز و تاکید میکند. این نسبت، فواید فرعی و غیرمالی مثل مسائل اجتماعی یا زیستمحیطی را در نظر نمیگیرد.

توسعه نسبت ROI

اخیراً سرمایهگذاران و کسبوکارها به توسعه انواع جدیدی از ROI به نام نرخ بازگشت سرمایه اجتماعی (social return on investment) یا SROI توجه نشان دادهاند.

SROI برای اولین بار در اواخر دهه 1990 ابداع شد. در SROI، طیف وسیعتری از اثرات پروژه در نظر گرفته میشود و برای این کار، از ارزشهای غیرمالی یا فرامالی (معیارهای اجتماعی و محیطی که در حسابهای مالی متعارف منعکس نمیشوند) بهره میبرند.

با استفاده از SROI میتوان ارزش بهدستآمده از روشهای سرمایهگذاری با مسئولیت اجتماعی (socially responsible investing) یا SRI را درک کرد. برای مثال ممکن است شرکتی تصمیم بگیرد آب را در کارخانههای خود بازیافت کرده و تمام چراغهای فعلی را با لامپهای LED عوض کند.

این اقدامات دارای هزینه آنی هستند که میتواند نرخ بازگشت سرمایهای که به طور سنتی مورد استفاده قرار میگیرد را منفی کند. با این حال، فایده خالص این اقدامات برای جامعه و محیط میتواند به SROI مثبت منجر شود.

چندین نوع جدید دیگر از ROI هم وجود دارد که برای اهداف خاصی توسعه یافتهاند. ROI آمار شبکههای اجتماعی، اثرگذاری کمپینهای شبکههای اجتماعی را مشخص میکنند.

یعنی مثلاً نشان میدهند که به ازای یک اقدام مشخص، چه تعداد کلیک یا لایک جدید ایجاد شده است. همچنین در ROI آمار بازاریابی سعی بر شناسایی آن میزان از بازده است که میتوان آن را به تبلیغات یا کمپینهای بازاریابی نسبت داد.

پاسخ به چند سوال و مرور مطالب

در این قسمت به پاسخ مهمترین پرسشهایی میپردازیم که برای درک این که نرخ بازگشت سرمایه چیست و چه کاربردی دارد کمکمان خواهند کرد. ضمن ارائه پاسخی کوتاه و خلاصه به این سوالات مهم، مروری بر مطالب گفتهشده خواهیم داشت.

به زبان ساده ROI چیست؟

به بیان ساده، نرخ بازگشت سرمایه یا ROI به شما میگوید که با در نظر گرفتن هزینهها، در یک سرمایهگذاری یا پروژه چقدر پول به دست آورده یا از دست دادهاید.

راه محاسبه نرخ بازگشت سرمایه چیست؟

ROI از طریق تقسیم سود کسبشده از یک سرمایهگذاری بر هزینه آن سرمایهگذاری محاسبه میشود.

برای نمونه اگر سود و هزینه یک سرمایهگذاری، هردو برابر با 100 دلار باشد، عدد ROI آن برابر با 1 یا %100 خواهد بود. با این که ROI یک روش سریع و آسان برای ارزیابی میزان موفقیت یک سرمایهگذاری است، محدودیتهایی هم دارد.

برای مثال، ROI نمیتواند ارزش زمانی پول را نشان دهد. به همین دلیل و از آنجا که بعضی سرمایهگذاریها نیازمند زمان بیشتری برای سودآوری هستند، بهسختی میتوان فرصتهای مختلف سرمایهگذاری را به طور معناداری با هم مقایسه نمود.

به همین خاطر، سرمایهگذاران حرفهای از معیارهای دیگری مثل ارزش خالص فعلی یا نرخ بازده داخلی هم استفاده میکنند.

میزان خوب و مناسب برای نسبت ROI چیست؟

این که چه میزانی از نسبت ROI خوب تلقی شود، به عواملی مثل ریسکپذیری سرمایهگذار و مدت زمان لازم برای کسب سود از سرمایهگذاری بستگی دارد.

اگر همه اینها یکسان باشد، سرمایهگذاران ریسکگریز ROI پایینتر را در ازای پذیرش ریسک کمتر انتخاب میکنند. به همین صورت، سرمایهگذاریهایی که در مدت طولانیتری به سود مورد نظر میرسند، معمولاً برای این که در نظر سرمایهگذاران جذابیت داشته باشند، نیازمند ROI بالاتری هستند.

کدام صنایع بالاترین ROI را دارند؟

به طور تاریخی، میانگین ROI شرکتهای درون شاخص S&P 500 برابر با %10 در سال بوده است.

اگرچه درون این شاخص، بسته به نوع صنعت میتواند تفاوتهای قابل ملاحظهای بین ROI شرکتها وجود داشته باشد. برای مثال در سال 2020، بازده سالانه بسیاری از شرکتهای حوزه فناوری، به طور چشمگیری بالاتر از این میزان 10 درصدی بود.

در عین حال شرکتهایی که در سایر صنایع مثل حوزه انرژی و خدمات شهری (utilities) فعالیت داشتند، ROI بسیار پایینتری داشتند و در برخی موارد، سال پشت سال دچار زیان شدند. این عادی است که در طی زمان، میانگین ROI یک صنعت تغییر کند. علت چنین تغییری، عواملی مثل افزایش رقابت، تغییرات فناوری و جابهجایی ترجیحات مصرفکنندگان است.

جمعبندی

سرمایهگذاران باید بدانند ROI چیست و چه کاربردی دارد تا بتوانند فرصتهای مختلف سرمایهگذاری را ارزیابی کنند؛ چرا که این نسبت، یک معیار کلیدی برای ارزیابی و رتبهبندی فرصتهای سرمایهگذاری است که تحلیلگران کسبوکار از آن استفاده میکنند.

یک سرمایهگذار حرفهای باید در عین حال بداند که مزایا و معایب نرخ بازگشت سرمایه چیست و محدودیتهای آن را بشناسد. در این صورت میتواند با قرار گرفتن در موقعیتهای مختلف، بررسی کند که در آن جایگاه، جایگزین مناسب ROI چیست و از آن بهدرستی استفاده نماید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: