سود عملیاتی (Operating Profit)

سود عملیاتی (به انگلیسی Operating Profit) میزان درآمد خالصی است که یک شرکت از عملیات اصلی خود به دست میآورد.

بهعبارتدیگر، این سود مقدار پولی است که پس از تامین هزینههای عملیاتی (سود ناخالص) و قبل از پرداخت مالیات، برای شرکت باقی میماند.

نکات کلیدی

- سود عملیاتی میزان سود بالقوه یک کسبوکار را که از عملکرد اصلی آن به دست میآید نشان میدهد. این فاکتور قبل از پرداخت مالیات است.

- در محاسبه سود عملیاتی، هزینه کالاهای فروختهشده، هزینههای عملیاتی و هزینه استهلاک در نظر گرفته نمیشود.

- بااینکه سود عملیاتی فاکتور بسیار مهمی است اما ممکن است برای بررسی وضعیت یک شرکت، فاکتور چندان شفافی نباشد چراکه میزان بدهی یا هزینههایی که انجام شدهاند اما در فرمول محاسبه سود عملیاتی نمیآیند میتوانند بازده کاری یک سازمان را تحت تاثیر قرار دهند.

جزئیاتی بیشتر از سود عملیاتی

در محاسبه این معیار، سود حاصل از سرمایهگذاریهای جانبی مانند درآمد حاصل از کسبوکارهای دیگری که یک شرکت ممکن است بهطور جزئی در آنها سرمایهگذاری کرده باشد نیز در نظر گرفته نمیشود.

فرمول سود عملیاتی که برای محاسبه آن استفاده میشود به صورت زیر است:

سود عملیاتی =درآمد عملیاتی – هزینه کالاهای فروختهشده (COGS) – هزینههای عملیاتی – استهلاک

صورت تطبیق سود عملیاتی که در حسابداری استفاده میشود کلیه وجود نقدی ورودی و خروجی ناشی از فعالیت شرکت را نشان میدهد.

سود عملیاتی شاخص بسیار دقیقی برای محاسبه سودآفرینی بالقوه یک کسبوکار است زیرا همه فاکتورهای اضافه را از محاسبات حذف میکند.

تمام هزینههایی که برای مدیریت یک شرکت یا کسبوکار ضروری هستند در این محاسبات لحاظ میشوند. بههمیندلیل استهلاک مربوط به دارایی را هم در نظر میگیرد.

بنابراین، سود عملیاتی با درآمد خالص متفاوت است. روش محاسبه سود خالص شبیه سود عملیاتی است اما چون یک سری استثنائات در محاسبه سود عملیاتی شرکت در نظر گرفته نمیشوند ممکن است عدد آن سالبهسال تغییر کند.

به سود عملیاتی، درآمد قبل از پرداخت بهره و مالیات (EBIT) نیز گفته میشود که البته ممکن است گاهی شامل درآمد غیرعملیاتی نیز باشد که بهعنوان سود عملیاتی در نظر گرفته نمیشود.

اگر شرکتی درآمد غیرعملیاتی نداشته باشد، آنگاه سود عملیاتی آن برابر با درآمد پیش از بهره و مالیات است.

معمولا فرمول استفادهشده برای محاسبه سود عملیاتی با توجه به فرمول درآمد ناخالص (درآمد منهای هزینه کالاهای فروختهشده) به این شکل سادهسازی میشود:

سود عملیاتی = سود ناخالص – استهلاک – هزینههای عملیاتی

مثال سود عملیاتی

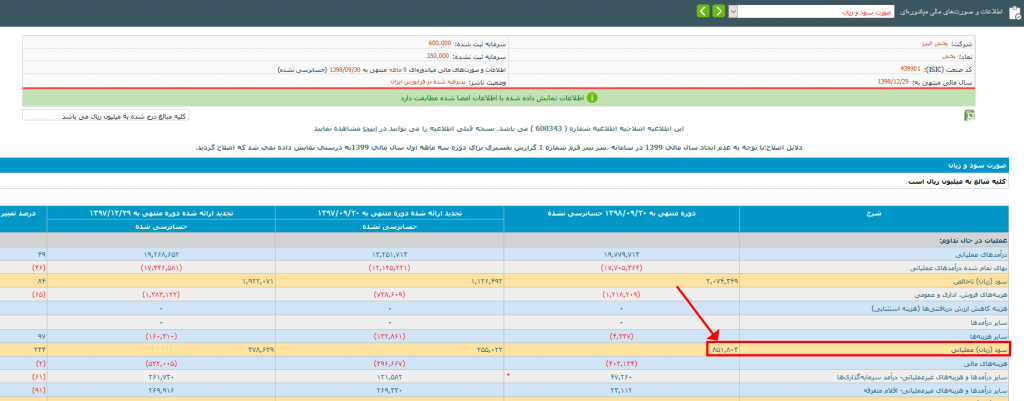

سود عملیاتی در صورتهای مالی شرکتها در «صورت سود و زیان» قابل مشاهده است؛ مثلا در تصویر زیر سود عملیاتی شرکت دارویی پخش البرز را مشاهده میکنید:

اگر در صورت سود و زیان، روبروی عبارت «سود (زیان) عملیاتی» عدد قرمز و در پرانتز نوشته شده باشد، نشاندهنده زیان عملیاتی است.

همانطور که در تصویر فوق مشاهده میکنید همه مواردی که در بالای سود عملیاتی قرار دارند از سود ناخالص کسر شدهاند و سود عملیاتی بهدستآمده است.

بهعنوان یک مثال بینالمللی در نظر بگیرید شرکتی امسال 10 میلیارد تومان درآمد فروش دارد که ناشی از فروش کالا در ایران و خارج از آن است. بااینحال سایر درآمدهای غیرعملیاتی مثل سود ارزی ناشی از اختلاف قیمت ارز هم به دست میآورد.

این شرکت امثال چند فروشگاه خود را بازسازی کرده و با فروش وسایل و ابزار قدیمی خود، هزینهها را جبران کرده است.

بهای تمامشده کالاهای فروختهشده (COGS) در سود عملیاتی لحاظ میگردد و این شامل همه هزینههای مرتبط با عرضه محصولات به بازار است از جمله:

- هزینه نیروی کار

- مواد

- تولید

سایر هزینههای عملیاتی مثل هزینه فروش و بازاریابی، هزینه مربوط به حملونقل، انبارداری و تدارکات نیز در هزینه عملیاتی میآیند.

بهطورکلی این مبلغ برای تمام سایتهای شرکت 6 میلیارد است. این شرکت توانسته طبق قانون 500 میلیون تومان استهلاک دارایی مطالبه کند.

اما هزینههای مربوط به یراقآلات و همچنین درآمد حاصل از فروش یراقآلات قدیمی و مبادلات ارزی مطلوب لحاظ نمیگردند؛ بنابراین سود عملیاتی شرکت برای آن سال 3.5 میلیارد تومان خواهد بود.

نحوه محاسبه سود عملیاتی

سود عملیاتی با شروع درآمد شرکت برای یک بازه زمانی معین محاسبه میشود.

سپس COGS و همچنین هزینههای عملیاتی مثل هزینه فروش و بازاریابی و سایر هزینههای مرتبط با عملیات اصلی از آن کم میشود. در مرحله بعدی هزینههای مربوط به استهلاک کسر میگردد.

عدد بهدستآمده سود عملیاتی شرکت را در آن بازه زمانی نشان میدهد.

حاشیه سود عملیاتی چیست؟

ممکن است حاشیه سود عملیاتی (ROS) را با سود عملیاتی اشتباه بگیرید.

اما این فاکتور نشان میدهد که یک شرکت پس از پرداخت هزینههای متغیر تولید مثل دستمزد کارکنان و مواد اولیه و نیز قبل از پرداخت بهره یا مالیات، به ازای هر یک دلار چقدر سود کسب کرده است.

حاشیه سود عملیاتی حاصل نسبت سود عملیاتی به فروش یعنی میزان درآمد آن است. هرقدر این نسبت بیشتر باشد نشاندهنده کارآمدی بیشتر آن و تبدیل بیشتر فروش به سود است. همچنین بازده مدیریت شرکت را نیز به نمایش میگذارد.

این فاکتور نسبت درآمدهایی که برای پوشش هزینههای غیرعملیاتی مثل پرداخت بهره صرف میشود را نشان میدهد و بههمیندلیل سرمایهگذاران و وامدهندگان به آن توجه دارند.

اگر این شاخص تغییرات زیادی داشته باشد نشاندهنده ریسک بالا در آن کسبوکار است؛ بنابراین بررسی حاشیه سود عملیاتی در گذشته، فاکتور خوبی برای بررسی عملکرد یک شرکت است.

با مدیریت بهتر، استفاده کارآمدتر از منابع، بهبود قیمتگذاری و بازاریابی میتوان حاشیه سود عملیاتی بهتری داشت.

مثالی از حاشیه سود عملیاتی

اگر درآمد شرکتی 400 میلیون تومان، COGS آن 140 میلیون تومان و هزینههای اداری آن 100 میلیون تومان باشد، حاشیه سود عملیاتی آن برابر است با:

160،000،000 = (100،000،000 + 140،000،000) – 400،000،000

محاسبه میگردد که نسبت سود عملیاتی به فروش را با تقسیم 160،000،000 را بر 400،000،000 محاسبه کنیم به عدد 40 درصد میرسیم.

اگر شرکت میتوانست با مذاکره با تامینکنندگان هزینه COGS را به 100،000،000 دلار کاهش دهد حاشیه سود عملیاتی آن به 50 درصد میرسید.

موارد حذفشده در محاسبه سود عملیاتی

درآمد حاصل از فروش داراییها، به جز مواردی که بهطور خاص در راستای اهداف اصلی کسبوکار فروخته میشوند، در سود عملیاتی لحاظ نمیگردند.

علاوه بر این، سودی که از طریق مواردی نظیر حسابهای جاری یا بازار پول بهدستآمده نیز در سود عملیاتی لحاظ نمیشود.

بااینکه در هنگام تعیین سود عملیاتی میتوان همراه با هزینه استهلاک، هزینه تولید را هم از کل درآمد عملیاتی حذف کرد اما تعهدات و بدهیها در محاسبات در نظر گرفته نمیشوند.

حتی اگر این تعهدات و بدهیها بهطور مستقیم به توان شرکت جهت حفظ عملیات عادی کسبوکار مرتبط باشند.

درآمد عملیاتی شامل درآمد سرمایهگذاری حاصل از خرید جزئی سهام یک شرکت دیگر نمیشود، حتی اگر درآمد سرمایهگذاری مذکور بهطور مستقیم به عملیات اصلی کسبوکار شرکت ثانویه مربوط باشد.

علاوه بر این، فروش داراییهایی مانند املاک و مستغلات و تجهیزات تولیدی نیز در نظر گرفته نمیشود، زیرا این فروشها درواقع بخشی از عملیات اصلی شرکت نیستند. سود حاصل از معاملات ارزی نیز در آن دخیل نیست.

علاوه بر موارد فوق که درآمدهای غیرعملیاتی شرکتها بودند و در محاسبه سود عملیاتی وارد نمیشوند، هزینههای غیرعملیاتی نظیر هزینههای مربوط به ادغام، تملک یا ساختاربندی جدید، موجودیهای از بین رفته و هزینه حلوفصل دعاوی نیز در نظر گرفته نمیشوند.

بیشتر بخوانید: درآمد غیرعملیاتی چیست و چه مواردی را شامل میشود؟ (لیست کامل)

دلیل اهمیت سود عملیاتی

ممکن است شرکتها سود عملیاتی را بهجای سود خالص ارائه کنند؛ درحالیکه، تفاوت سود عملیاتی و سود خالص در این است که در محاسبه سود خالص یک شرکت، کسر سود و مالیات نیز در نظر گرفته میشود.

سود عملیاتی شاخصی از میزان سودآوری یک کسبوکار است. درصورتیکه هزینههای عملیاتی ماهانه بیشتر از سود ناخالص باشند آن شرکت در حال از دست دادن پول است و در این صورت بهزودی ورشکست میگردد.

علاوه بر این، ممکن است هزینههای لحاظ نشده عدد بزرگی باشند تا حدی که سود عملیاتی شرکتی که سود خالص منفی دارد را مثبت نشان دهند.

سود عملیاتی برای ذینفعان خارجی مثل سرمایهگذاران اهمیت زیادی دارد چون همه عوامل نامرتبط یا اضافی را از محاسبات خود حذف میکند و تصویر واضحی از سلامت و کسبوکار ارائه میدهد.

اگر شرکت بدهی بسیار زیادی داشته باشد، سود عملیاتی، وضعیت مالی شرکت را مثبتتر از سود خالص آن نشان میدهد.

ممکن است سود عملیاتی مثبت، سود بالقوه کلی شرکت را نشان دهد، اما درواقع سودآوری را تضمین نمیکند. شرکتی که بدهی زیادی دارد ممکن است سود عملیاتی مثبتی نشان دهد، درحالیکه بهطور همزمان دچار زیان خالص نیز باشد.

همچنین مثلا اگر شرکت اخیرا خرید بزرگی انجام داده باشد که بر COGS اثر نگذارد ممکن است میزان سود عملیاتی تغییر نکند اما روی سود شرکت اثر بگذارد.

چطور سود عملیاتی را افزایش دهیم؟

بهطورکلی دو راه برای افزایش سود عملیاتی وجود دارد. باید جریان نقدینگی در داخل یا خارج کسبوکاری تغییر کند تا بر حاشیه سود آن اثر بگذارد. برای افزایش سود عملیاتی یا باید درآمد را افزایش دهیم یا هزینههای عملیات و COGS را کاهش دهیم.

افزایش درآمد

افزایش درآمد یعنی افزایش فروش. کمپینهای بازاریابی استراتژیک برای جذب مخاطبان بیشتر داشته باشید.

آیا فرصتی برای اضافه کردن جریانهای درآمد جدید یا فروش بیشتر محصولات وجود دارد؟ آیا میتوان قیمتها را طوری افزایش داد که ویژگی رقابتی بودن خود را حفظ کنند؟

با بررسی مواردی ازایندست که فرصتی برای افزایش درآمد یک کسبوکار هستند میتوان سود عملیاتی را بیشتر کرد.

کاهش هزینههای عملیاتی

بااینکه هزینههای عملیاتی که با عنوان OPEX شناخته میشوند برای کسبوکارها اهمیت دارند اما بدون آنها هم میشود کار کرد.

بخش بزرگی از COGS همان هزینههای عملیاتی هستند؛ بنابراین کاهش COGS به ما در مذاکره با تامینکنندگان، کاهش هزینههای غیرضروری و یافتن تامینکننده یا فروشنده جدید کمک میکند.

برای کاهش هزینههای عملیاتی باید کارآمدتر عمل کرد. بهعنوانمثال خودکار سازی بخشهایی از کسبوکار مثل امور مالی یا حسابداری، ارائه مشوقهایی به کارمندان و شناسایی راههای افزایش سود عملیاتی به این فرآیند کمک میکند.

جمع بندی

سود عملیاتی فاکتور مهمی است که نشان میدهد یک کسبوکار از همه فعالیتی که دارد چقدر سود به دست آورده است. در محاسبه این فاکتور، سودهای خارجی مثل سود ناشی از سرمایهگذاری در نظر گرفته نمیشود و همهچیز بر آنچه داخل شرکت میگذرد متکی است.

این فاکتور قبل از پرداخت مالیات محاسبه میگردد چراکه مالیات نیز از همین سود پرداخت خواهد شد. برای افزایش سود عملیاتی باید در ابتدا درآمد شرکت را افزایش داد و سپس به فکر کاهش هزینهها بود.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: