نسبت شارپ (Sharpe Ratio)

نسبت شارپ (به انگلیسی Sharpe Ratio) شاخصی است که جهت ارزیابی عملکرد سرمایه گذاری با در نظر گرفتن ریسک آن استفاده میشود.

در دنیای امروز فرصتهای سرمایهگذاری زیادی وجود دارد، اما از چه راهی میتوان تشخیص داد که کدام یک نسبت به دیگر فرصتها بازدهی بیشتری دارد و مناسبتر است؟

برخی اطلاعات و محاسبه بعضی از نسبتها به ما کمک میکنند تا انتخاب بهتر و سودآورتری داشته باشیم.

یکی از نسبتهای مفید در این زمینه، شاخص شارپ است که در این مطلب از بورسینس به شرح کامل آن میپردازیم، همچنین با نحوه محاسبه و فرمول نسبت شارپ نیز آشنا خواهید شد.

نکات کلیدی

- نسبت شارپ بازده مازاد پرتفوی را بر انحراف استاندارد آن تقسیم میکند تا عملکرد تعدیلشده با ریسک را ارزیابی کند.

- بازده مازاد به بازدهی گفته میشود که بالاتر از معیار صنعت یا نرخ بازده بدون ریسک باشد.

- هنگام مقایسه پرتفویهای مشابه، پرتفویی که نسبت شارپ بالاتری داشته باشد، بهتر است.

نسبت شارپ چیست؟

اگر در بازار سرمایه یا بورس فعال باشید احتمالاً بازده تعدیل شده با ریسک به گوشتان خورده است.

اگرچه سرمایهگذاریها را میتوان صرفاً بر اساس بازده پیشبینی شده آنها ارزیابی و بررسی کرد، اما بااینحال زمانی که متوجه میزان ریسکی که برای بهدستآوردن بازدهی یک سهام یا سرمایهگذاری پذیرفتهاید، شوید میتوانید درک بهتر و عمیقتری از یک موقعیت سرمایهگذاری بهدست آورید.

این همان چیزی است که با محاسبه نسبت شارپ به آن دست پیدا میکنید.

نسبت شارپ (Sharpe Ratio) که با عناوینی مانند شاخص شارپ اصلاح شده یا شاخص شارپ نیز شناخته میشود، راهی برای اندازهگیری عملکرد یک سرمایهگذاری با درنظرگرفتن ریسک آن است.

ویلیام اف. شارپ، اقتصاددان، در سال 1966 نسبت شارپ را بهعنوان نتیجه کار خود روی مدل قیمتگذاری داراییهای سرمایهای (CAPM) پیشنهاد کرد و آن را نسبت پاداش به نوسانات نامید. ویلیام شارپ در سال 1990 برای کار روی CAPM جایزه نوبل اقتصاد را دریافت کرد.

میتوان از شاخص شارپ برای ارزیابی اوراق بهادار یا کل سبد سرمایهگذاری استفاده نمود.

محاسبه نسبت شارپ اهمیت زیادی دارد؛ زیرا این نسبت میتواند به ما در موارد زیر کمک کند:

- تعیین میزان بازدهی یک فرصت سرمایهگذاری

- مقایسه عملکرد داراییهای مختلف

- مقایسه عملکرد دارایی در برابر معیار بازدهی

نحوه کارکرد نسبت شارپ چگونه است؟

سرمایهگذاران معمولاً دو هدف مهم دارد. اولین هدف این است که یک سرمایهگذار همواره خواهان بالاترین بازدهی ممکن از سرمایهگذاری خود است. دومین هدف او بهحداقلرساندن ریسک است.

نسبت شارپ با نشاندادن بازدهی تعدیل شده بر اساس ریسک به سرمایهگذاران کمک میکند تا به دو هدف خود برسند.

میتوان از این نسبت برای ارزیابی عملکرد گذشته یا عملکرد مورد انتظار در آینده بهره برد، اما درهر صورت این نسبت مالی کلیدی به سرمایهگذار کمک میکند بفهمد آیا آن فرصت سرمایهگذاری بازدهی ناشی از تصمیمهای هوشمندانه به همراه دارد یا فرد صرفاً ریسک زیادی را پذیرفته است.

اگر دومین حالت صادق باشد، سرمایهگذاران ممکن است بهجای کسب سود، متحمل ضرر شوند.

هر چه این نسبت بیشتر باشد، سرمایهگذاری از نظر بازده تعدیل شده با ریسک بهتر است. بهعبارتدیگر نسبت شارپ بالاتر نشاندهنده ظرفیت بازدهی بهتر یک موقعیت سرمایهگذاری بهازای هر واحد ریسک مازاد است.

بهاینترتیب کارکرد نسبت شارپ در بورس یا بازارهای مالی دیگر بسیار حائز اهمیت است.

فرمول نسبت شارپ و نحوه محاسبه آن

حال که با اهمیت و چیستی نسبت شارپ آشنا شدیم، وقت آن است که نحوه محاسبه نسبت شارپ و تفسیر عدد بهدستآمده از فرمول آن را نیز مورد بررسی قرار دهیم.

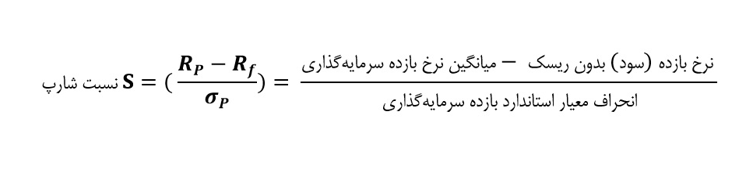

برای محاسبه نسبت شارپ باید نرخ بدون ریسک را از نرخ بازده مورد انتظار پرتفوی کم کنیم و عدد حاصل را بر انحراف استاندارد تقسیم نماییم.

بر اساس منبع Investopedia، فرمول نسبت شارپ بهصورت زیر خواهد بود:

همانطور که گفتیم هرچه عدد حاصل بیشتر باشد، بازدهی سرمایهگذاری نیز بیشتر است، بنابراین نسبت شارپ بهدستآمده را میتوان بهصورت زیر تفسیر کرد:

- اگر نسبت شارپ 3.0 یا بالاتر باشد، عالی است.

- اگر عدد بهدستآمده 2.0 یا بیشتر باشد، خیلی خوب است.

- اگر عدد حاصل بالاتر از 1.0 باشد، آن سرمایهگذاری وضعیتی قابلقبول دارد.

- اگر شارپ پایینتر از 1.0 باشد، حداقل بازده کافی حاصل نمیشود.

- اگر شارپ منفی شود؛ یعنی نرخ بدون ریسک بیشتر از بازده سبد سهام است و بازده سبد سهام یا سرمایهگذاری منفی خواهد بود.

پیش از ورود به موقعیتهای مختلف سرمایهگذاری باتوجهبه فرمول شارپ و عدد بهدستآمده میتوانید دید واضحی از رابطه بین ریسک و بازده به دست آورید.

یک مثال از نسبت شارپ

بیایید با ذکر یک مثال ساده، فهم عمیقتری از نسبت شارپ کسب کنیم.

دو پرتفوی فرضی الف و ب را در نظر بگیرید: انتظار میرود پرتفوی الف در 12 ماه آینده 14 درصد بازدهی داشته باشد، درحالیکه پرتفوی ب در همان مدتزمان، بازدهی 11 درصد دارد. بدون درنظرگرفتن ریسک، پرتفوی الف بهوضوح انتخاب بهتری از نظر بازده است.

اما همانطور که اشاره کردیم در نسبت شارپ، ریسک هم تأثیر خود را میگذارد و دقیقاً به دلیل درنظرگرفتن ریسک، به شما دید بازتری از سرمایهگذاریها میدهد.

حال فرض کنید در این مثال، پرتفوی الف دارای انحراف معیار 8 درصد یعنی ریسک بیشتر و پرتفولیو ب دارای انحراف معیار 4 درصد یعنی ریسک کمتر است. نرخ بدون ریسک نیز 3 درصد است.

حالا میتوان نسبت شارپ را برای هر یک محاسبه کرد:

- نسبت شارپ الف: 1.38

- نسبت شارپ ب: 2

بهاینترتیب پرتفوی ب انتخاب بهتری خواهد بود.

نسبتهای ترینور و سورتینو

نسبتهای ترینور و سورتینو بهعنوان جایگزینهایی برای نسبت شارپ در نظر گرفته میشوند که در ادامه به معرفی مختصر هر یک میپردازیم:

نسبت سورتینو

نسبت سورتینو برای ارزیابی بازده یک سرمایهگذاری در برابر ریسک نامطلوب آن مورداستفاده قرار میگیرد. در محاسبه این نسبت در مخرج بهجای ریسک کل (ریسک مثبت و منفی) فقط ریسک نامطلوب و بخشهای نزولی بازار در نظر گرفته میشود.

سرمایهگذاران خرد که میخواهند در یک بازه زمانی کوتاه، سود کسب کنند، میتوانند از نسبت سورتینو بهره ببرند.

نسبت ترینور

جک تریمور در سال 1965 این نسبت را معرفی کرد. در فرمول نسبت ترینور بهجای استفاده از انحراف معیار در مخرج کسر، از بتا استفاده میشود. بتا، تغییرات بازده سهام یا یک ارز دیجیتال نسبت به تغییرات بازده کل بازار را نشان میدهد.

به این صورت فرق اساسی این نسبت با شاخص شارپ این است که نسبت شارپ از ریسک کل در محاسبه استفاده میکند، اما نسبت ترینور از ریسک سیستماتیک بهره میگیرد.

مشکلات و محدودیتهای نسبت شارپ

در کنار مزیتهای بیشمار این نسبت، خوب است نگاهی به مشکلات و محدودیتهای آن بیندازیم.

اول اینکه نسبت شارپ میتواند توسط مدیران پورتفولیو که به دنبال افزایش سابقه بازدهی با ریسک ظاهری خود هستند، مورد دستکاری قرار گیرد. این کار را میتوان با افزایش فواصل اندازهگیری بازگشت انجام داد که منجر به تخمین کمتری از نوسان میشود.

بهعنوانمثال، انحراف استاندارد بازده سالانه بهطورکلی کمتر از بازده ماهانه است و بازده ماهانه نیز نوسانات کمتری نسبت به بازده روزانه دارد. تحلیلگران مالی معمولاً هنگام استفاده از شاخص شارپ، نوسانات بازده ماهانه را مدنظر قرار میدهند.

همچنین محاسبه نسبت شارپ برای مطلوبترین بخش عملکرد یک سهام یا سرمایهگذاری، بهجای دورهای که به طور عینی انتخاب شده است هم میتواند روی نتیجه نهایی تأثیر منفی بگذارد و سرمایهگذار نتواند با نسبت شارپ حقیقی روبهرو شود.

علاوه بر امکان دستکاریشدن دادههای مربوط به شاخص شارپ، این نسبت دارای محدودیتهایی نیز هست.

محاسبه انحراف استاندارد در مخرج کسر که بهعنوان نماینده ریسک پرتفوی عمل میکند، نوسان را بر اساس یک توزیع نرمال محاسبه میکند و در ارزیابی منحنیهای توزیع احتمال متقارن بسیار مفید است، اما در برخی بازارهای مالی یا بازارهایی مانند بازار کریپتوکارنسی که توزیع سود نرمال ندارند و نوسانات شدید و مداوم را تجربه میکنند، کارایی این نسبت تا حدی پایین میآید.

با تمام این اوصاف باید بدانیم استفاده از تنها یک نسبت و تکیهکردن بر نتیجه آن در بازارهای مالی کاری هوشمندانه نیست و فرد باید از ابزارها و نسبتهای متنوع و خوب بهره بگیرد.

سخن پایانی

بهمنظور کسب سود بیشتر و تحمل ریسک کمتر لازم است خوب راجع به موقعیتهای سرمایهگذاری پیش رو فکر کرده و از نسبتهایی مانند Sharpe Ratio برای سنجش میزان عملکرد استفاده کنید.

در این مقاله از بورسینس نسبت شارپ را به طور کامل بررسی کرده و فرمول و نحوه محاسبه آن را نیز در اختیار شما قرار دادیم.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: