قرارداد اختیار معامله (Options Contract)

قرارداد اختیار معامله یا معاملات آپشن (به انگلیسی Options Contract) توافقی است که به معاملهگر اجازه میدهد یک دارایی را با قیمت از پیش تعیینشده پیش و یا در یک تاریخ خاص بخرد و یا بفروشد.

قراردادهای آپشن در ایران با نام اختیار معامله (اختیار فروش و اختیار خرید) شناخته شدهاند.

این قراردادها را میتوان بر روی داراییهای مختلف مثل سهام یا ارزهای دیجیتال تنظیم کرد.

قراردادها اختیار معامله از شاخصهای اقتصادی به وجود آمدهاند و مخصوص کم کردن ریسک در خرید و فروش و معامله بر اساس حدس و گمان است.

در این آموزش اختیار معامله به زبان ساده توضیح داده شده است و از مثالهای مختلف برای درک بهتر معاملات آپشن استفاده کردهایم.

نکات کلیدی

- قراردادهای اختیار معامله محصولات مشتقه مالی هستند که به خریداران این حق را میدهند (اما او را ملزم نمیکنند)، که دارایی پایه را در قیمت و تاریخ توافق شده بخرد یا بفروشد.

- قراردادهای اختیار خرید (Call Option) و اختیار فروش (Put Option) پایه و اساس طیف گستردهای از استراتژیهای اختیار معامله را تشکیل میدهند که برای پوشش ریسک، کسب درآمد یا سفتهبازی طراحی شدهاند.

- از قراردادهای اختیار معامله میتوان با استراتژیهای مختلف هم برای پوشش ریسک و هم برای سفتهبازی استفاده کرد.

- اگرچه فرصتهای زیادی برای کسب سود از قراردادهای اختیار معامله وجود دارد، اما سرمایهگذاران باید به دقت ریسکهای این نوع معاملات را بسنجند.

اختیار معامله چیست؟

قراردادهای اختیار معامله، محصولات مالی انعطافپذیری هستند. این قراردادها شامل طرف خریدار و طرف فروشنده است که در آن خریدار مبلغی به نام قیمت اختیار یا پرمیوم (Premium) را بابت حقوقی که قرارداد به او اعطا میکند میپردازد.

قراردادهای اختیار خرید به دارنده این امکان را میدهد که دارایی را با قیمت مشخص شده در یک بازه زمانی خاص خریداری کند.

دارنده آپشن میتواند دارایی پایه را با قیمت توافقی در تاریخ مشخص خرید و فروش کند.

از سوی دیگر، قراردادهای اختیار فروش به دارنده اجازه میدهد تا دارایی را با قیمت مشخص شده در یک بازه زمانی خاص بفروشد.

هر اختیار خرید یک خریدار صعودی و یک فروشنده نزولی دارد در حالی که اختیار فروش دارای یک خریدار نزولی و یک فروشنده صعودی است.

معاملهگران و سرمایهگذاران به دلایل مختلفی اقدام به خرید و فروش قراردادهای آپشن میکنند.

معاملهگران از طریق سفتهبازی قراردادهای اختیار معامله میتوانند با هزینه کمتری نسبت به خرید سهام مستقیم دارایی، یک موقعیت اهرمی معاملاتی را بر روی یک دارایی باز کند.

سرمایهگذاران از قراردادهای آپشن برای پوشش ریسک یا کاهش ریسک پرتفوی خود استفاده میکنند.

در برخی موارد، دارنده اختیار خرید میتواند با خرید قرارداد اختیار خرید یا تبدیل شدن به فروشنده (نویسنده) قرارداد اختیار، درآمد کسب کند. قراردادهای آپشن یکی از مستقیمترین راهها برای سرمایهگذاری در نفت هستند.

برای معاملهگران اختیار معامله، حجم معاملات روزانه و بهره باز قرارداد اختیار، دو عدد بسیار مهم هستند که باید به آنها توجه کرد تا بر اساس آنها تصمیمگیری کرد.

قراردادهای اختیار معامله از نوع آمریکایی را میتوان در هر زمانی قبل از تاریخ انقضای اختیار معامله اعمال کرد، در حالی که اختیار معامله از نوع اروپایی فقط در تاریخ سررسید یا تاریخ اعمال قابل اعمال است.

اعمال به معنای استفاده از حق خرید یا فروش اوراق بهادار پایه است.

بیشتر بخوانید: تفاوت اختیار معامله اروپایی و آمریکایی در چیست؟

نحوه کار قراردادهای اختیار معامله

دو نوع قرارداد آپشن وجود دارد که در فارسی میتوان به آنها قرارداد اختیار فروش و قرارداد اختیار خرید گفت و همانطور که از نام آنها پیداست، قراردادهای اختیار معامله به صاحبان قرارداد این اجازه را میدهد که یک دارایی را خرید و فروش کنند.

واضح است که اگر معاملهگران حدس بزنند قیمت یک سهام و یا هر چیز دیگری بالا میرود، وارد قرارداد اختیار خرید میشوند و بالعکس اگر تخمین بزنند که قیمت پایین میآید، قرارداد اختیار فروش تنظیم میکنند.

سرمایهگذاران ممکن است که با امید پایداری قیمتها وارد این قراردادها شوند و یا ترکیبی از این دو نوع را برای معامله خود به کار بگیرند تا به نحوی برخلاف و یا در جهت نوسانات بازار شرطبندی کنند.

هر قرارداد اختیار معامله حداقل 4 بخش مختلف دارد: اندازه، تاریخ انقضا، قیمت اعمال و پرمیوم.

- اندازه (Size) به تعداد قراردادهایی که قرار است معامله شود برمیگردد.

- تاریخ انقضا (expiration date) تاریخی است که بعد از آن سرمایهگذار نمیتواند تغیری در آپشن مورد نظرش ایجاد کند.

- قیمت اعمال (strike price)، همان قیمتی است که در آن دارایی مورد نظر خریداری و یا فروخته خواهد شد (اگر خریدار قرارداد تصمیم بگیرد قرارداد را اعمال کند)

- قیمت اختیار یا پرمیوم (premium)، قیمت تنظیم یک قرارداد آپشن است و مقدار هزینهای که سرمایهگذار برای بستن قرارداد نیاز دارد را مشخص میکند.

خریداران قراردادها را از فروشندهها با توجه به میزان پرمیومی که برای قرارداد تعیین میشود، دریافت میکنند و نکته مهم اینجاست که هرچه به تاریخ انقضا نزدیکتر شویم، میزان پرمیوم نیز تغییر میکند.

به طور ساده، اگر قیمت اعمال معامله یک قرارداد از قیمت فعلی بازار کمتر باشد، معاملهگر میتواند دارایی مورد نظر را خریداری کند و با اضافه کردن مقدار پرمیوم، ممکن است تصمیم به اعمال قرارداد بگیرد تا کمی سود کند.

اما اگر قیمت اعمال بالاتر از قیمت بازار باشد، اجرا کردن قرارداد هیچ دلیلی نداشته و قرارداد بیاستفاده میشود.

اگر قرارداد مورد استفاده قرار نگیرد، خریدار مورد نظر تنها میزان پولی که به عنوان پرمیوم در نظر گرفته شده است را از دست میدهد.

این نکته قابل ذکر است که خریداران یک قرارداد قادر به اجرا و یا عدم اجرای قرارداد هستند؛ اما سرنوشت فروشندههای قرارداد (نویسندهها) به تصمیم خریداران بستگی دارد.

پس اگر خریدار قرارداد اختیار خرید (Call option) تصمیم بگیرد که قراردادش را اجرا کند، فروشنده قرارداد مجبور است دارایی مورد نظر را بفروشد.

به همین شکل اگر معاملهگر قرارداد اختیار فروش بخرد و تصمیم به اجرای آن بگیرد، فروشنده موظف به خرید دارایی از دارنده قرارداد است.

این موضوع نشان میدهد که فروشندههای قراردادها نسبت به خریداران آن در معرض خطر و ریسک بیشتری هستند؛ زیرا خریداران تنها ممکن است مبلغ پرمیوم را از دست بدهند اما فروشندهها با توجه به قیمت بازار، ضرر بیشتری میبینند.

برخی از قراردادها به صاحبانشان اجازه میدهند که آن را قبل از تاریخ انقضا اجرا کنند و از آنها با عنوان قراردادهای آپشن آمریکایی یاد میشود. از آن طرف قرارداد آپشن اروپایی تنها در تاریخ انقضا قابل اجرا است.

قیمت اختیار یا پرمیوم

قیمت و هزینه پرمیوم توسط فاکتورهای مختلفی تعیین میشود.

قیمت اختیار یا پرمیوم در واقع هزینه خریداری قرارداد اختیار معامله است.

به طور ساده پرمیوم یک قرارداد آپشن به چهار عنصر اصلی وابسته است:

- قیمت دارایی مورد نظر

- قیمت اعمال

- مدت زمان باقیمانده تا تاریخ انقضا

- نوسان بازار مورد نظر

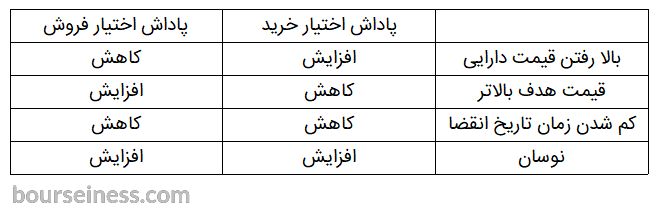

این چهار عنصر مختلف به اندازههای متفاوت بر پرمیوم قرارداد تأثیر میگذارند و این تأثیرات در جدول زیر به نمایش در آمده است.

طبیعتاً قیمت دارایی و قیمت هدف بر روی پرمیوم قرارداد خرید و فروش به طور برعکس تأثیر میگذارند.

زمان کمتر تا تاریخ انقضا به طور مشابه بر روی هردو تأثیر میگذارد و آن را کمتر میکند؛ زیرا معاملهگران احتمال بیشتری میدهند که اتفاق مورد نظر بیفتد.

زیاد شدن نوسان نیز قیمت پرمیوم قرارداد را در هر دو پوزیشن افزایش میدهد. این 4 عنصر به طور عمده به همراه دیگر موارد مختلف بر روی قیمت اختیار قرارداد تأثیر میگذارند.

انواع قرارداد اختیار معامله

دو مورد از رایجترین قراردادهای اختیار معامله شامل اختیار خرید و اختیار فروش است.

قرارداد اختیار خرید (Call Option)

دارنده (خریدار) اختیار خرید حق خرید 100 سهم از سهام را از نویسنده (فروشنده) اختیار به قیمت تعیین شده در قرارداد در هر زمان قبل از انقضای قرارداد دارد.

از طرف دیگر، او میتواند قرارداد را در بازار آزاد دوباره بفروشند. قراردادهای اختیار خرید زمانی ارزش پیدا میکنند که قیمت سهام پایه بالا برود، از این رو این قراردادها صعودی در نظر گرفته میشوند.

مثال اختیار خرید

به عنوان مثال، اگر سرمایهگذاری پیشبینی کند که قیمت سهام شرکت اپل پس از انتشار گزارش درآمدش افزایش مییابد، میتواند یک قرارداد اختیار خرید با قیمتی نزدیک به قیمت لحظهای اپل (ارزش بازار فعلی) خریداری کند که یک هفته پس از انتشار گزارش منقضی میشود.

اگر همه چیز مطابق پیشبینی خریدار پیش برود و میزان درآمد اپل از نرخ پیشبینی شده آن بیشتر اعلام شود و در نتیجه قیمت سهام اپل افزایش پیدا کند، سرمایهگذار میتواند قرارداد اختیار خرید خود را به قیمتی بیش از مبلغی که برای آن پرداخت کرده است دوباره بفروشد.

یا بر اساس آن 100 سهم اپل را به قیمت اعمال قرارداد بخرد؛ بدیهی است که قیمت اعمال حالا کمتر از قیمت فعلی سهام اپل است.

به عبارت دیگر، دارنده قرارداد خرید میتواند قرارداد خود را با سود بفروشند یا 100 سهم از سهام اپل را با تخفیف خریداری کنند.

قرارداد اختیار فروش (Put Option)

دارنده (خریدار) اختیار فروش حق فروش 100 سهم از سهام یک شرکت را به نویسنده (فروشنده) اختیار معامله به قیمت تعیین شده در قرارداد در هر زمانی قبل از انقضای قرارداد دارد. از طرف دیگر، او میتواند قرارداد را در بازار آزاد دوباره بفروشند.

زمانی که قیمت سهام پایه پایین بیاید، قرارداد اختیار فروش ارزش پیدا میکند، به همین دلیل این قرارداد نزولی در نظر گرفته میشوند.

مثال اختیار فروش

به عنوان مثال، اگر سرمایهگذار فکر کند که قیمت سهام تسلا به دلیل کمبود تراشه و مشکلات زنجیره تأمین در آینده نزدیک کاهش پیدا میکند، میتواند یک قرارداد اختیار فروش را با قیمتی نزدیک به قیمت لحظهای تسلا (ارزش بازار فعلی) با تاریخ سررسید چند ماه بعد خریداری کند.

اگر کمبود تراشه و مشکلات زنجیره تأمین بر تولید و فروش تسلا تأثیر بگذارد و در نتیجه قیمت سهام کاهش یابد، سرمایهگذار میتواند قرارداد اختیار فروش خود را به قیمتی بیش از آنچه برای آن پرداخت کرده است، دوباره بفروشد.

یا از آن برای فروش 100 سهم از سهام تسلا به قیمت اعمال که حالا بالاتر از قیمت فعلی سهام است استفاده کند.

به عبارت دیگر، دارنده قرارداد میتواند قرارداد خود را مجدداً بفروشد و سود کسب کند یا 100 سهم شرکت تسلا را با قیمتی بیش از ارزش لحظهای آن بفروشند و مابهالتفاوت قیمت را به عنوان سود به جیب بزند.

گریک آپشن چیست؟

گریک آپشن (Options Greeks) ابزاری است که چند فاکتور مختلف که بر روی قیمت یک قرارداد تأثیر میگذارند را اندازهگیری میکند.

گریک آپشن یک سری آمار است که میتواند ریسک یک قرارداد را با استفاده از متغیرهای بنیادین برای ما مشخص کند.

در ادامه برخی از این ابزارها با نام گریک را به شما معرفی کرده و توضیح مختصری در مورد هریک مینویسیم:

- دلتا (Delta)؛ مقدار تغییر قیمت یک قرارداد را به نسبت قیمت یک دارایی اندازهگیری میکند؛ برای مثال دلتای 0.6 میگوید که پرمیوم قرارداد به ازای هر 1 دلار تغییر در قیمت دارایی، به اندازه 0.6 دلار افزایش پیدا میکند.

- گاما (Gamma)؛ تغییرات دلتا در طول زمان را مشخص میکند؛ پس اگر دلتا از 0.6 به 0.45 برسد، گاما برابر با 0.15 میشود.

- تتا (Theta)؛ قیمت قرارداد را با نسبت یک روز کاهش زمان تا تاریخ انقضای آن اندازهگیری میکند. این ابزار به ما میگوید که قیمت پرمیوم قرارداد با نزدیک شدن به تاریخ انقضای آن چقدر تغییر میکند.

- وگا (Vega)؛ تغییرات در قیمت قرارداد را به ازای هر 1 درصد تغییر در نوسان بازار مشخص میکند. بالا رفتن مقدار وگا معمولا باعث افزایش قیمت پرمیوم قرارداد در هر دو پوزیشن خرید و فروش میشود.

- رو (Rho)؛ تغییرات قیمتی مورد انتظار را با استفاده از تغییرات نرخ سود اندازهگیری میکند. افزایش نرخ سود معمولا باعث افزایش قیمت قرارداد خرید و کاهش قیمت قرارداد فروش میشود.

قرارداد اختیار معامله سکه طلا (آپشن سکه) چیست؟

قرارداد اختیار معامله سکه، قراردادی است که به خریدار این حق را میدهند تا در تاریخ انقضای قرارداد، سکه طلا را بسته به نوع قرارداد خرید و فروش کند.

فروشنده قرارداد متعهد میشود سکه طلا را در صورت درخواست خریدار به او بفروشد یا از او خریداری کند.

به عبارت دیگر، با خرید یک قرارداد اختیار معامله، میتوان سکه را آینده در محدوده قیمتی مشخصی خرید یا فروخت.

در این حالت، خریدار هرگز سکه را گرانتر از قیمت اعمال یا توافقی در لحظه انجام معامله خریداری نخواهد کرد. از سوی دیگر، خریدار آپشن فروش مطمئن خواهد بود که در آینده مشخص سکه را پایینتر از قیمت اعمال به فروش نخواهد رساند.

نمادهای اختیار معامله

برای مشاهده نمادهای اختیار معامله فعال میتوانید به تابلو ابزارهای مشتقه بازار بورس اوراق بهادار تهران مراجعه کنید. در زیر، قسمتی از این تابلو را مشاهده میکنید:

همچنین، با مراجعه به وبسایت شرکت مدیریت فناوری بورس تهران و رفتن به قسمت «ابزارهای مشتقه و اوراق بدهی» از مسیر «بورس اوراق بهادار تهران»، اطلاعات مربوط به قراردادهای اختیار معامله فعال را مشاهده کنید.

استفادههای متداول از قرارداد آپشن

در ادامه به مهمترین کاربردهای قراردادهای اختیار معامله یا آپشن میپردازیم:

کاهش ریسک (Hedging)

از قراردادهای آپشن به طور گسترده برای کم کردن ریسک معاملات استفاده میشود.

یک مثال ساده و ابتدایی از این نوع استراتژی این است که معاملهگران قراردادهای اختیار فروش مخصوص سهامی که خودشان دارند را خریداری میکنند. حال اگر قیمت کلی سهام ریزش پیدا کرد، اجرا کردن قرارداد فروش میتواند ضرر آنها را کمتر کند.

برای مثال فرض کنید که محمد 100 سهم از یک شرکت را با قیمت سهمی هزار تومان خریداری میکند و امیدوار است که قیمت آن رشد پیدا کند.

با این حال برای کم کردن ریسک او تصمیم میگیرد که یک قرارداد فروش با قیمت هدف 800 تومان را خریداری کند که به ازای هر سهم 200 تومان هم پرمیوم قرارداد تعیین شده است.

حال اگر بازار روند نزولی به خود بگیرد و قیمت سهم او تا 600 تومان کاهش پیدا کند؛ محمد میتواند قرارداد فروش خود را فعال کرده و سهام خود را با قیمت 800 تومان بفروشد و اینگونه ضرر خود را کمتر کرده است.

اما اگر بازار روند نزولی به خود بگیرد، او نیازی به اجرا کردن قرارداد نداشته و تنها 200 تومان به ازای هر سهم از دست میدهد.

معاملات حدسی یا سفتهبازی

از قراردادهای آپشن برای معامله با حدس و گمان نیز استفاده میشود.

معاملهگری که حدس میزند قیمت یک دارایی بالا میرود، میتواند قرارداد خرید را ثبت کند و اگر قیمت آن دارایی بالاتر از قیمت هدف تعیین شده برود، معاملهگر میتواند قرارداد را فعال کرده و آن را با تخفیف خریداری کند.

استراتژیهای پایه

در معامله با قراردادهای آپشن، معاملهگران میتوانند استراتژیهای زیادی را به کار بگیرند که بر اساس 4 پوزیشن مختلف طراحی شدهاند.

به عنوان یک خریدار، فرد میتواند قرارداد خرید و یا فروش را بخرد.

به عنوان فروشنده (که اصطلاحاً writer یا نویسنده نیز نامیده میشود)، فرد میتواند قراردادهای خرید و یا فروش را به فروش برساند.

نکته مهم اینجاست که فروشندهها در صورتی که خریدار قرارداد تصمیم به اجرای آن بگیرد، ملزم به اجرای آن هستند.

استراتژیهای پایه معامله با قرارداد آپشن بر ترکیبی از قراردادهای خرید و فروش استوار است. نامهایی که برای این استراتژیهای انتخاب شده است به همراه توضیحات آنها را میتوانید در ادامه بخوانید:

- فروش محافظت شده (Protective put)؛ این استراتژی همان خرید قرارداد فروش سهمی است که در حال حاضر صاحب آن هستید. این استراتژی با عنوان بیمه معامله نیز شناخته میشود؛ زیرا از سرمایهگذار در برابر یک روند رو به پایین احتمالی محافظت میکند و در عین حال در صورت بالا رفتن قیمت، تأثیر چندانی روی سود آنها نخواهد گذاشت.

- خرید پوششی (Covered call)؛ این استراتژی یعنی فروش قرارداد خرید سهامی است که در حال حاضر صاحب آن هستید. این استراتژی مورد استفاده قرار میگیرد تا سرمایهگذاران درآمد بیشتری از سهام خود داشته باشند. اگر قرارداد اجرا نشود، آنها میتوانند با گرفتن پرمیوم قرارداد و نگهداشتن سهام خود سود کنند؛ اما اگر قرارداد اجرا شود، بدون توجه به قیمت سهم در بازار، آنها مجبور به فروش پوزیشن خود هستند.

- استرادل (Straddle)؛ این استراتژی شامل خرید قرارداد خرید و فروش یک دارایی بهطور همزمان با تاریخ انقضا و قیمت هدف متفاوت است. این استراتژی به سرمایهگذار کمک میکند که بدون توجه به جهت حرکت قیمت، تا یک سطحی سود کند. اگر بخواهیم به طور ساده بگوییم، سرمایهگذار در این استراتژی بر روی نوسان بازار شرطبندی میکند.

- استرانگل (Strangle)؛ شامل خریدن قرارداد خرید با قیمت هدف بالاتر از قیمت بازار و قرارداد فروش با قیمت هدف پایینتر از قیمت بازار است. به طور ساده این استراتژی همان «استرادل» است اما هزینه کمتری دارد؛ اما به هر حال استراتژی «استرانگل» برای سودآوری نیازمند نوسان بیشتری است.

مزایای قراردادهای آپشن یا اختیار معامله

- مناسب برای کم کردن ریسک معاملات در بازار

- انعطاف بیشتر در معاملاتی که با حدس و گمان انجام میشود

- ترکیبات مختلف از استراتژیهای معامله با الگوهای ریسک/سود خاص

- استفاده از آنها برای کم کردن هزینههای برای ورود به معامله

- امکان انجام چندین معامله به صورت همزمان

معایب قراردادهای آپشن یا اختیار معامله

- فهمیدن مکانیسم محاسبه پرمیوم قراردادها آسان نیست

- دارا بودن ریسک بالا، به خصوص برای فروشندههای قرارداد

- سیستم معاملاتی و استراتژیهای پیچیدهتر در مقایسه با دیگر روشها

- بازار قراردادهای آپشن نقدینگی کمتری دارد و سرمایهگذاران کمتری به آن جذب میشوند

- قیمت پرمیوم قرارداد بسیار متغیر بوده و نوسان دارد که به قیمت سهام تاریخ انقضای قرارداد وابسته است

تفاوت قرارداد آپشن با معاملات آتی

قراردادهای آپشن و قراردادهای آتی هر دو از ابزارهای مالی هستند ولی با وجود شباهتهایشان تفاوتهایی نیز دارند.

برخلاف قراردادهای آپشن، در قراردادهای آتی زمانی که تاریخ انقضا فرا برسد قرارداد اجرا میشود. به این معنی که در قراردادهای آتی، دارندگان قرارداد موظف به تبادل دارایی موردنظر (یا معادل نقد آن) هستند.

اما از سمت دیگر، اختیار معامله یا آپشن فقط با صلاحدید دارنده قرارداد اجرا میشود. اگر دارنده قرارداد آپشن آن را اجرا کند، فروشنده موظف به معامله دارایی موردنظر است.

بیشتر بخوانید: بررسی تفاوتهای موجود در معاملات آپشن و فیوچرز!

سخن پایانی

قرارداد آپشن به سرمایهگذار این امکان را میدهد که در آینده بدون توجه به قیمت یک دارایی خاص اقدام به خرید و یا فروش کند.

این قراردادها بسیار تطبیقپذیر بوده و در سناریوهای مختلف به کار گرفته میشود. از قراردادهای آپشن نه تنها برای معاملات حدسی، بلکه اغلب برای کم کردن ریسک معاملات استفاده میشود.

لازم به گفتن نیست که قراردادهای آپشن، درست مانند دیگر ابزارهای موجود در معامله و بازارهای مالی، ریسکهای زیادی را همراه خود دارد.

برای استفاده از این قراردادها نیاز است که به خوبی آن را درک کرده و همچنین ترکیبات مختلف از قرارداد خرید یا فروش را یاد گرفته و همچنین میزان ریسک موجود در هر استراتژی را تخمین بزنید.

علاوه بر تمام اینها باید گفت که سرمایهگذاران باید از ابزارهای کنترل ریسک و تحلیلهای بنیادی و تکنیکال به صورت ترکیبی با این سیستم معاملاتی استفاده کنند تا بتوانند کمترین ضرر و بیشترین سود را از داراییهای خود داشته باشند.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: