اندیکاتور MACD (Moving Average Convergence Divergence)

مکدی (به انگلیسی Moving Average Convergence Divergence و به اختصار MACD) اندیکاتور میانگین متحرک همگرایی واگرایی است که یک اندیکاتور مومنتوم تعقیب کننده روند (trend-following momentum indicator) محسوب میشود.

اندیکاتور MACD رابطه بین دو میانگین متحرک (moving average) را در نمودار قیمت اوراق بهادار نشان میدهد. از اندیکاتور مکدی برای تشخیص جهت یک روند، قدرت و شتاب آن استفاده میشود.

اما کاربرد مکدی چیست؟ اندیکاتور مکدی در تحلیل تکنیکال کاربرد زیادی دارد. این اندیکاتور از تفریق میانگین متحرک نمایی 26 دورهای از میانگین متحرک نمایی 12 دورهای به دست میآید. نتیجه این محاسبه خط مکدی است.

سپس، یک میانگین متحرک نمایی 9 روزه از مکدی که خط سیگنال (signal line) نامیده میشود، روی خط مکدی کشیده میشود که میتواند صادرکننده سیگنالهای خریدوفروش باشد.

معمولا معامله گران زمانی اوراق بهادار را خریداری میکنند که اندیکاتور مکدی از خط سیگنال خود عبور کرده و بالاتر رفته باشد. همچنین هنگامی اوراق بهادار را میفروشند (یا Short میکنند) که مکدی از خط سیگنال عبور کرده و پایینتر رفته باشد.

نحوه سیگنال گیری از مکدی از اندیکاتورهای مکدی به نحوه تفسیر آن بستگی دارد. روشهای تفسیر مختلفی وجود دارند اما رایجترین روش شامل تقاطعها، واگراییها و افزایش و کاهش سریع قیمت است.

برای آموزش و درک شفافتر اندیکاتور مکدی میتوانید از اندیکاتور مکدی در تریدینگ ویو استفاده کنید. فیلتر مکدی در بازار بورس نیز به کار میرود و میتوان بهراحتی با اضافه کردن چند خط کد آن را ایجاد کرد.

البته امکان استفاده از فیلتر مکدی برای tsetmc نیز وجود دارد که روش راحتتری است. تنظیمات مکدی در متاتریدر برای فعالان بازارهای فارکس و معاملات آتی و CFD نیز قابلیت نصب و راهاندازی دارد.

فرمول اندیکاتور MACD

قبل از آموزش اندیکاتور مکدی از روی نمودار بهتر است با روش محاسبه آن آشنا شویم. مکدی به این روش محاسبه میشود:

میانگین متحرک نمایی 26 دورهای – میانگین متحرک نمایی 12 دورهای = MACD

MACD با تفریق میانگین متحرک نمایی بلندمدت (26 دورهای) از میانگین متحرک نمایی کوتاهمدت (12 دورهای) به دست میآید.

منظور ما از 12 یا 26 دورهای، 12 روز یا 26 روز، 12 یا 26 هفته یا مثلا 12 یا 26 ساعتی است. بازههای زمانی تنظیمات مکدی، روی نرمافزارهای تحلیل تکنیکال قابل تغییر هستند.

میانگین متحرک نمایی (EMA) نوعی میانگین متحرک (MA) است که وزن و اهمیت بیشتری به برخی نقاط داده اخیر میدهد.

همچنین بهعنوان میانگین متحرکی که وزنی نمایی دارد نیز شناخته میشود. میانگین متحرک با وزنی نمایی واکنش بیشتری به تغییرات اخیر قیمت نشان میدهد. ولی یک میانگین متحرک ساده (SMA) وزنی یکسان به تمام مشاهدات در طول یک بازه زمانی مشخص میدهد.

نکات کلیدی در رابطه با مکدی

- MACD با تفریق میانگین متحرک نمایی 26 دورهای از میانگین متحرک نمایی 12 دورهای محاسبه میشود. وقتی MACD از خط سیگنال خود عبور کند و بالاتر یا پایینتر رود، سیگنالهای تکنیکال تولید میکند.

- سرعت تقاطعها (قطع کردن نیز بهعنوان سیگنالی از اینکه بازار در موقعیت بیش خرید (overbought) یا بیش فروش (oversold) قرار گرفته است در نظر گرفته میشود.

- بهاینترتیب MACD کمک میکند معاملهگران تشخیص دهند که حرکات صعودی در حال قوت در بازار گرفتن هستند یا حرکات نزولی. به نظر میرسد اموزش مکدی برای هر معاملهگری در هر بازاری ضروری است.

درک بهتر اندیکاتور مکدی

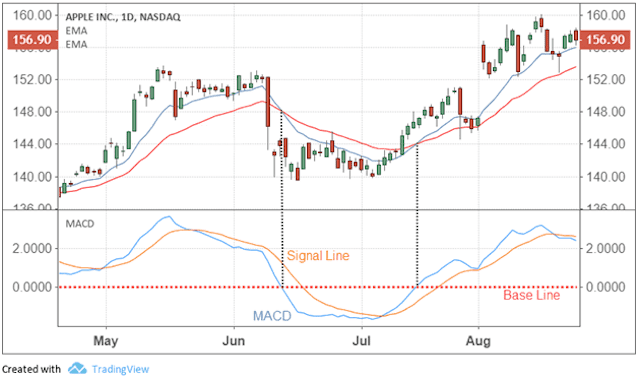

برای درک بهتر اینکه اندیکاتور مکدی چیست تصویر زیر را در نظر بگیرید.

هنگامی که میانگین متحرک نمایی (آبی) 12 دورهای بالاتر از میانگین متحرک نمایی (قرمز) 26 دورهای قرار گیرد، مقدار MACD مثبت و هنگامی که میانگین متحرک نمایی 12 دورهای پایینتر از میانگین متحرک نمایی 26 دورهای قرار گیرد، مقدار MACD منفی میشود.

هرقدر فاصله MACD از خط مبنای خود (Baseline) بالاتر یا پایینتر باشد، نشان میدهد فاصله بین دو میانگین متحرک نمایی هم بیشتر است.

در نمودار زیر، میبینید چگونه دو میانگین متحرک نمایی اعمال شده در نمودار قیمت با خط MACD (آبی) که از بالا یا پایین خط مبنا (خط تیرههای قرمز رنگ) عبور میکند مطابقت دارند.

MACD اغلب با یک هیستوگرام (در نمودار زیر مشاهده میکنید) نشان داده میشود که فاصله بین MACD و خط سیگنال آن را در قالب میلهها نشان میدهد.

اگر مکدی بالای خط سیگنال باشد، هیستوگرام بالاتر از خط مبنای مکدی خواهد بود و اگر مکدی پایین خط سیگنال باشد، هیستوگرام پایینتر از خط مبنا خواهد بود. معاملهگران از هیستوگرام مکدی برای تعیین زمان بالا بودن مومنتوم صعودی یا نزولی استفاده میکنند.

MACD در مقایسه با شاخص قدرت نسبی (RSI)

هدف شاخص قدرت نسبی (RSI) ایجاد سیگنال به هنگام فراهم شدن شرایط بیشخرید (overbought) یا بیشفروش (oversold) با توجه به قیمتهای اخیر بازار است.

شاخص قدرت نسبی (RSI) سود و زیان قیمت میانگین را در طول یک بازه زمانی مشخص محاسبه میکند. بازه زمانی RSI بطور پیشفرض 14 دوره است و مقدار آن بین صفر تا 100 نوسان میکند.

مکدی رابطه بین دو میانگین متحرک نمایی را محاسبه میکند، درحالیکه شاخص مقاومت نسبی تغییر قیمت را در رابطه با بالاترین و پایینترین قیمتهای اخیر اندازهگیری مینماید.

تحلیلگران اغلب از این دو اندیکاتور همراه با یکدیگر استفاده میکنند تا تصویر تکنیکال کاملتری از بازار داشته باشند.

این اندیکاتورها هر دو مومنتوم (اندازه حرکت) بازار را اندازهگیری میکنند، اما ازآنجاییکه هر کدام فاکتورهای مختلفی را اندازهگیری میکنند، گاهی علائم متضادی ارائه میدهند.

بهعنوانمثال، ممکن است شاخص مقاومت نسبی در یک دوره زمانی پایدار بالاتر از 70 باشد که به این معناست که بازار با توجه به قیمتهای اخیر بیشازحد به سمت خرید کشیده شده است؛ اما در همین شرایط، مکدی نشان دهد بازار هنوز در حال افزایش مومنتوم خرید است.

هر اندیکاتور ممکن است با نمایش یک واگرایی از قیمت، سیگنالی برای تغییر روند پیش رو ایجاد کند. واگرایی یعنی قیمت به افزایش خود ادامه میدهد درحالیکه اندیکاتور بازگشت کرده و پایین میآید و یا بالعکس.

بیشتر بخوانید: استفاده همزمان از MACD و RSI برای شناسایی فرصتهای معاملاتی

محدودیتهای MACD

با اینکه مکدی پیشرفته و جذاب به نظر میرسد اما مهم است که بدانیم محدودیتهای اندیکاتور مکدی چیست. یکی از اصلیترین مشکلات واگرایی این است که گاهی سیگنالی مبنی بر احتمال شکلگیری روند معکوس ایجاد میکند اما در عمل، روند معکوس نمیشود.

مشکل دیگر این است که واگرایی، نمیتواند معکوسشدن تمام روندها را پیشبینی کند؛ بهعبارتدیگر، این اندیکاتور سیگنالهای زیادی از معکوس شدن روند اعلام میکند ولی این اتفاق نمیافتد اما درعینحال نیز از پیشبینی برخی روندهای معکوس واقعی باز میماند.

واگرایی مثبت کاذب (false positive divergence) هنگامی اتفاق میافتد که قیمت یک دارایی در محدوده رنج (روند خنثی) حرکت کند، بطور مثال بعد از یک روند در یک الگوی مثلث (triangle pattern).

کند شدن مومنتوم قیمت (حرکات قیمت در محدوده رنج یا کند شدن روند) باعث میشود، حتی در صورت عدم وجود یک روند معکوس حقیقی، MACD از بالاترین حد خود فاصله گرفته و به سمت خطوط صفر متمایل شود.

مثالی از تقاطعها در مکدی

نمودار زیر را در نظر بگیرید. تنظیمات مکدی برای نوسان گیری به این صورت است که وقتی مکدی از خط سیگنال پایینتر میرود سیگنالی بازار نزولی ایجاد میکند که به معنی زمان مناسب برای فروش است.

در مقابل، هنگامی که اندیکاتور مکدی از خط سیگنال بالاتر میرود، اندیکاتور سیگنال بازار صعودی تولید میکند مبنی بر اینکه احتمالا دارایی موردنظر افزایش قیمتی به سمت بالا داشته باشد.

برخی معاملهگران برای کاهش احتمال فریب و ورود نکردن زودهنگام به موقعیت معاملاتی، منتظر میمانند تا یک تقاطع تائید شده بالای خط سیگنال ایجاد شود. تقاطعها هنگامی که مطابق با روند غالب باشند قابلاطمینانتر هستند.

اگر MACD پس از یک اصلاحیه کوتاه در طول روند صعودی طولانیمدت از خط سیگنال خود عبور کرده و بالاتر برود میتواند تائیدی قابلاطمینان بر شکلگیری یک روند صعودی در بازار باشد.

اگر در یک روند نزولی بلندمدتتر، پس از رشد مختصری در قیمت، MACD از خط سیگنال خود پایینتر بیاید، معاملهگران باید آن را تائیدی بر وجود بازار نزولی در نظر بگیرند.

مثالی از واگرایی با مکدی

واگراییها به شرایطی از بازار گفته میشود که تضادی آشکار بین قیمت و ابزارهای دیگر تحلیل تکنیکال وجود دارد که نشاندهنده چرخشهای کوچک و بزرگ بازار، در آینده است.

این وضعیت بیانگر ضعف روند بوده و از قریبالوقوع بودن تغییر روند حکایت دارد.

بهبیاندیگر واگرایی به معنی ضعف یک روند است و زمانی مشاهده میشود که قیمت و اندیکاتور در خلاف جهت یکدیگر حرکت کنند.

واگرایی مثبت و صعودی به این شکل است:

واگرایی منفی و نزولی به این شکل است:

واگرایی مکدی هنگامی رخ میدهد که MACD مقادیر بالا و پایینی شکل دهد که از مقادیر بالا و پایینهای متناظر روی نمودار قیمت فاصله بگیرند.

واگرایی صعودی هنگامی رخ میدهد که MACD دو مقدار پایین در حال رشد شکل دهد که با دو مقدار پایین در حال افت روی نمودار قیمت متناظر باشند.

این شرایط نحوه سیگنال گیری از مکدی به این شکل است که وقتی روند بلندمدت هنوز مثبت است، یک سیگنال صعودی معتبر محسوب میشود.

برخی معاملهگران حتی وقتی روند طولانیمدت منفی است به دنبال واگراییهای صعودی هستند زیرا با وجود اینکه این تکنیک از اعتبار کمتری برخوردار است میتواند نشاندهنده تغییر در روند باشد.

بیشتر بخوانید: استراتژی تشخیص واگرایی و نحوه معامله با آن

هنگامی که MACD مجموعهای از 2 سقف کاهشی شکل میدهد که با دو مقدار بالای در حال صعود روی نمودار قیمت متناظر هستند، یک واگرایی نزولی شکل گرفته است.

یک واگرایی نزولی که در طول روند نزولی طولانیمدت شکل میگیرد تائیدی بر احتمال ادامهدار بودن روند نزولی است.

برخی معاملهگران در طول روندهای صعودی طولانیمدت به دنبال واگراییهای نزولی هستند زیرا میتوانند سیگنال ضعف در روند را در مکدی مشاهده کنند. بااینحال، این مسئله به اندازه یک واگرایی نزولی در طول یک روند نزولی قابل اعتماد نیست.

مثالی از افت یا صعود سریع

افت یا صعود سریع MACD (فاصله گرفتن میانگین متحرک کوتاهمدتتر از میانگین متحرک بلندمدتتر) نشاندهنده وجود وضعیت بیشخرید یا بیشفروش در قیمت اوراق بهادار است که به سرعت به سطوح نرمال بازخواهد گشت.

معامله گران اغلب این تحلیل را با شاخص قدرت نسبی یا سایر اندیکاتورهای تکنیکال ترکیب میکنند تا شرایط بیش خرید یا بیش فروش را تائید کنند.

برای سرمایهگذاران، استفاده از هیستوگرام MACD مانند استفاده از خود MACD چندان غیرمعمول نیست.

تقاطعهای مثبت یا منفی، واگراییها، و فراز و فرودهای سریع را نیز میتوان روی هیستوگرام مشخص کرد.

نیاز است سرمایهگذاران پیش از تصمیمگیری در مورد صلاحیت MACD یا هیستوگرام آن در یک موقعیت مشخص تجربه کافی به دست آورده باشند؛ زیرا بین سیگنالهای این دو اختلاف زمانی وجود دارد.

برای سرمایهگذاران، استفاده از هیستوگرام MACD مانند استفاده از خود MACD چندان غیرمعمول نیست.

تقاطعهای مثبت یا منفی، واگراییها و فراز و فرودهای سریع را نیز میتوان روی هیستوگرام مشخص کرد.

نیاز است سرمایهگذاران پیش از تصمیمگیری در مورد صلاحیت MACD یا هیستوگرام آن در یک موقعیت مشخص تجربه کافی به دست آورده باشند زیرا بین سیگنالهای این دو اختلاف زمانی وجود دارد.

ترکیب مکدی با ایچیموکو

استراتژی ایچیموکو و مکدی در ترکیب با یکدیگر میتواند سیگنال موفقی برای تریدرها ایجاد کند.

ایچیموکو یک شاخص تکنیکال است که برای سنجش جهت روند و مومنتوم آن همراه با سطوح حمایت و مقاومت بالقوه استفاده میکند. همچنین نقطه ورود و خروج مناسب را نشان میدهد. ایچیموکو را میتوان در بازه زمانی استفاده کرد و محدودیتی ندارد.

اگر استراتژی ایچیموکو و مکدی روی وجود روند صعودی توافق کنند وارد پوزیشن خرید یا لانگ میشویم و اگر روی روند نزولی توافق داشته باشند وارد پوزیشن فروش یا شورت خواهیم شد. سیگنال خرید زمانی صادر میشود که:

- خط تنکانسن بالای کیجونسن است

- قیمت از خطر chikou span خارج شده است

- یک کوموی صعودی داریم (ابر ایچیموکو)

- هیستوگرام MACD بالای خط سیگنال است

- واگرایی MACD به سمت بالاست

- حرکت قیمت صعودی است

نمودار یک ساعته USD/JPY را در ادامه میبینید که استراتژی MACD و ایچیموکو توانستهاند روند صعودی را ثبت کنند. سیگنالهای خرید با علامتهای مثبت مثل کندلهای سبز دیده میشوند. قیمت از سطح مقاومتی که اکنون به حمایت تبدیل شده عبور کرده است.

MACD از خط سیگنال گذشته درحالیکه ایچیموکو بسیار صعودی به نظر میرسد. میتوانستیم نقطه توقف ضرر را زیر سطح حمایت جدید که 20 پیپ است قرار دهیم. این نقطه با در نظر گرفتن صعود 670 بیپی آن بد نیست.

در این مسیر فرصتهای زیادی برای کسب سود وجود داشت. میتوانستیم از ابر ایچیموکو بهعنوان نقطهای برای توقف ضررهای بعدی استفاده کنیم.

سیگنال فروش نیز نشانههای زیر را دارد:

- تنکانسن زیر خطر کیجونسن است

- قیمت از خطر chikou span خارج شده است

- کوموی خرسی داریم (ابر ایچیموکو)

- هیستوگرام MACD زیر خط سیگنال است

- واگرایی MACD به سمت پایین است

- حرکت قیمت نزولی است.

در نمودار 1 USD/JPY زیر، همه شرایط برای معامله فروش براساس استراتژی Ichimoku و MACD دیده میشود. MACD از خط سیگنال در جهت نزولی عور کرده است. ابر ایچیموکو در حال نزول است.

مهمتر اینکه میبینیم قیمت از طریق یک سطح حمایت قوی که قبل از شکست بهخوبی حفظ شده بود عبور کرده است. همانطور که الگوی کندل استیک سه کلاغ سیاه تایید میکند این زمان خوبی برای ورود به این روند نزولی است.

میتوانستیم نقطه حد ضرر را در سمت دیگر سطح حمایت و درست بالای خط کیجونسن بگذاریم. این حدود 10 پیپ بود و برای معاملهای که تا بیش از 120 بیپ ادامه داشت، یک حد ضرر کوتاه بود.

این وضعیت ریسک سود خوبی دارد به این معنی که یک معامله بد باعث از بین رفتن همه سود نمیشود.

جمعبندی

با استفاده از فیلتر مکدی بورس، فارکس، ارزهای دیجیتال و هر بازار دیگری میتواند شما را به سود نزدیکتر کند.

این اندیکاتور دیدگاه جامعی از نقطه مناسب ورود و خروج برای خرید داراییها به ما میدهد و در پلتفرمهای مختلف تریدینگ نیز قابلراهاندازی و بهکارگیری است. اندیکاتور مکدی را میتوان در ترکیب یا سایر اندیکاتورها نیز به کار گرفت.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: