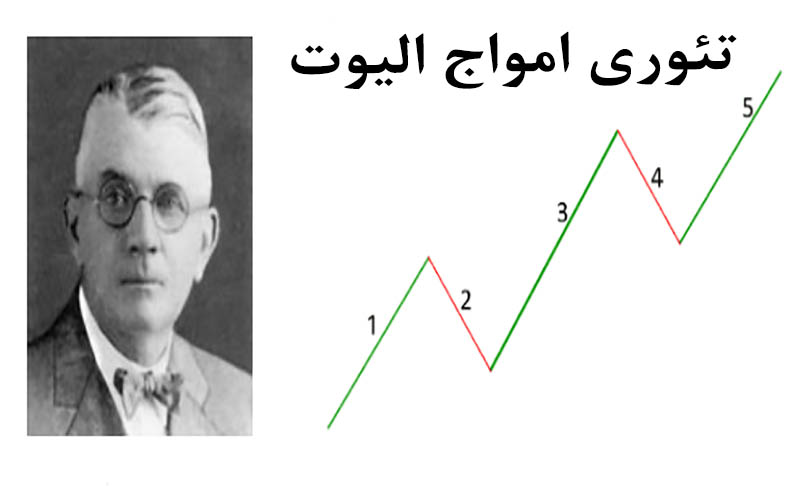

نظریه موج الیوت (Elliott Wave Theory)

نظریه موج الیوت (به انگلیسی Elliott Wave Theory) توسط شخصی با نام «رالف نلسون الیوت» ابداع شد.

هدف الیوت توضیح حرکات قیمت در بازارهای مالی بود که در آنها میتوان الگوهای موجی تکرارشونده و فراکتال را مشاهده کرد.

امواج الیوت در حرکات قیمت سهام و رفتار مصرفکنندگان تشخیص داده میشوند. معاملهگران و سرمایهگذارانی که تلاش دارند از روند بازار کسب سود کنند را میتوان در واقع «سوار بر موجها» تفسیر کرد.

الیوت باورداشت بازارهای سهام که بر اساس تصور کلی، رفتاری تصادفی و بینظم داشتند، در واقع در قالب الگوهای تکرارشونده معامله میشوند. در این مقاله به شرح نظریه موج الیوت و نحوه بهکارگیری آن در معاملات نگاهی خواهیم انداخت.

رالف نلسون الیوت

رالف نلسون الیوت در 28 ژوئیه 1871 در مریسویل کانزاس به دنیا آمد. نلسون بنیانگذار نظریه تحلیلی امواج الیوت، حسابدار و مولف آمریکایی بود که روشهای نوینی در تحلیل تکنیکال را به وجود آورده است.

او را بهعنوان پدر نظریه موج میشناسند. الیوت سابقه 75 سال تجزیهوتحلیل بازار سهام را دارد و از طریق دادههایی که به دست آورد، فهمید بازار سهام از رفتارهای نامنظمی برخوردار است و میتوان ازطریق این بینظمیها به استراتژی معاملهای و روشهای تحلیلی مختلفی رسید.

الیوت پس از سالها کار در حرفه حسابداری و شیوههای مختلف معاملاتی، در سن 58 سالگی و بهخاطر بیماری مجبور به بازنشستگی ناخواسته شد. او در حین بهبودی، نیاز به چیزی داشت که ذهنش را مشغول کند و کمک کند تا همچنان بتوانند نیروی لازم برای مبارزه با بیماریاش را داشته باشد. همین موضوع باعث تا تمام توجه خود را به فعالیتی که در این سالها انجام داده بود معطوف کند و تلاش کرد تا مهارت و تخصصاش را در حیطه بررسی مطالعه رفتار بازار سهام پیاده کند.

الیوت در سن 66 سالگی بالاخره اطمینان کافی برای عمومی کردن نظریه خود را پیدا کرد و بعد از آن، کشف بزرگ خود را با دنیا به اشتراک گذاشت.

او نظریه خود را در کتابی به نام قانون امواج منتشر کرد. الیوت در این کتاب گفته است که بازار، چرخههای تکراری دارد و این چرخهها حاصل احساسات سرمایهگذاران است. درواقع هر اوج و فرودی در بازار بهوضوح میتواند نتیجه عملکرد سرمایهگذاران باشد.

بیشتر بخوانید: روانشناسی بورس و چرخه بازار (چگونه باعث سود و زیان میشود؟)

به عقیده الیوت، نوسانات صعودی و نزولی قیمت بهصورت یک الگوی تکراری ظاهر میشوند و این تغییرات، همان امواج به وجود آمده در بازار است.

او معتقد بود اگر تحلیلگران بتوانند الگوهای تکرارشونده در قیمت را مشخص کنند و بهتبع آن، درستی این الگوها را هم تایید کنند، میتوان مرحله بعدی و روند حرکت یک قیمت را پیشبینی کرد. همین ویژگی باعث شده تا تریدرهای زیادی سراغ نظریه امواج الیوت بیایند و از آن برای استراتژیهای معاملاتی خود استفاده کنند.

این روش به معاملهگران راهی برای شناسایی نقاط دقیق نقطه بازگشت قیمت را میدهد. در واقع، میتوان گفت سیستم الیوت به صورتی است که معاملهگران به کمک آن میتوانند قلهها و درهها را پیدا کنند و در بحبوحههای بینظمی قیمتها در بازار، الگو و نظمی برای سرمایهگذاری و معامله خود داشته باشند.

تاریخچه نظریه الیوت

در نوامبر 1934، الیوت تا حدی درباره نظریهها و یافتههایش از بازار مطمئن بود که برای اولینبار آنها را به کسی به جز خودش توضیح میداد! چارلز جی کالینز کسی بود که الیوت به او اعتماد کرد. کالینز در مقام مشاور سرمایهگذاری در دیترویت خدمت میکرد.

میانگین داوجونز در اوایل سال 1935 کاهش چشمگیری را تجربه کرد و این اتفاق باعث شد تا تحلیلگران و معاملهگران یکبار دیگر نسبت به وضعیت بازار ناامید شوند.کالینز پیش از این اشخاص متعددی را که سیستمهای پیشبینی بازار را انجام میدانند، کنار گذاشته و به آنها بیاعتماد بود.

این اتفاق تا جایی بود که الیوت در روز چهارشنبه 13 مارس 1935، درست پس از پایان معاملات و درحالیکه میانگین داوجونز نزدیک به پایان سطح روز بسته میشود، تلگرافی به کالینز فرستاد. او با استناد به تحلیل نظریه موج خود، ادعا کرد که علیرغم پیامدهای نزولی (DOW)، همه میانگینها در حال تشکیل کف نهایی هستند.

روز بعد، یعنی پنجشنبه، 14 مارس 1935، روز بستهشدن پایینترین سطح برای داو ایندسترالز بود. بعد از یک مدت طولانی اصلاح بازار به پایان رسید و بلافاصله بازار حرکتی صعودی را تجربه کرد. دو ماه بعد، درحالیکه بازار به صعود خود ادامه میداد، کالینز موافقت کرد که در نوشتن کتابی در مورد نظریه موج همکاری کند و در این پروژه شریک باشد.

در نهایت، اصل موج در 31 اوت 1938 منتشر شد. در اوایل دهه 1940، نظریه موج توسعه پیدا کرد و الیوت الگوهای رفتار جمعی انسان را همراه با الگوی فیبوناچی یا نسبت «طلایی» به کار برد. هدف الیوت از این اقدام، ترکیب کردن یک پدیده ریاضی طبیعی که هزاران سال بهعنوان یکی از قوانین موجود در طبیعت برای شکل و پیشرفت شناخته میشود با نظریهای خودش بود. الیوت میخواست شباهت رفتار طبیعی و انسانی افراد را ثابت کند.

نتیجه تحقیقات الیوت تا جایی پیشرفت که امروز هزاران نفر از مدیران سبد نهادی، معاملهگران و سرمایهگذاران خصوصی از نظریه موج در تصمیمگیری برای سرمایهگذاری خود استفاده میکنند.

فراکتال چیست؟

ازآنجاییکه اساس نظریه الیوت بر پایه فراکتالهاست، بد نیست مروری کوتاه بر این مفهوم داشته باشیم.

ریاضیدانان به این خاصیت «خود تشابه» یا «شباهت به خود» میگویند. برای مثال، دانههای برف یک فراکتال است، زیرا هر ریزدانهای از برف ساختار مشابهی با کل دانههای برف دارد.

بیشتر بخوانید: کاربرد اشکال فراکتال در بازارهای مالی

مبانی نظریه موج الیوت

در بخش معرفی و تاریخچه نظریه الیوت گفتیم که در سال 1935، هنگامی که الیوت پیشبینی عجیبی از کف بازار (market bottom) ارائه داد، نظریه او نیز به شهرت رسید و از آن زمان به بعد این نظریه اساس اقدامات هزاران مدیر سبد، معاملهگر و سرمایهگذار خصوصی شده است.

الیوت قوانین خاص حاکم بر چگونگی شناسایی، پیشبینی و سرمایهگذاری بر اساس این الگوهای موجی را توضیح داد. این کتابها، مقالات، و نامهها در شاهکارهای آر. اِن. الیوت (R.N. Elliott’s Masterworks) جمعآوری شده و در سال 1994 به چاپ رسیدند.

Elliott Wave International بزرگترین شرکت مستقل تحلیل مالی و پیشبینی بازار در جهان است که تحلیلها و پیشبینیهایش از آینده بازار را بر اساس مدل الیوت انجام میدهد.

از نظر الیوت، این الگوها قطعیتی برای حرکات آینده قیمت نیستند بلکه میتوانند کمکی در تحلیل احتمالات عملکرد آینده بازار قلمداد شوند. این الگوها را میتوان در ارتباط با سایر انواع تحلیل تکنیکال، از جمله اندیکاتورهای تکنیکال، برای شناسایی فرصتهای خاص استفاده کرد. معاملهگران نیز ممکن است از ساختار موج الیوت بازار در یک بازه زمانی مشخص تفاسیر مختلفی داشته باشند.

موجها

نظریه الیوت تا حدی یادآور نظریه داو (Dow) است زیرا در هر دو قیمت سهام به شکل موجی حرکت میکنند.

بااینوجود، ازآنجاکه الیوت ماهیت «فراکتالی» بودن بازارها را نیز تشخیص داد، توانست بازارها با جزئیات دقیقتری بررسی کند.

فراکتالها ساختارهای ریاضی هستند که پیوسته خود را تکرار میکنند و هرچقدر آنها را بزرگتر کنید باز همان ساختار اولیه به دست میآید. الیوت متوجه شد که الگوهای قیمت در نمودارهای سهام دارای ساختاری فراکتال هستند. سپس تحقیقات خود را روی الگوهای تکرارشونده این ساختارها آغاز کرد که میتوان آنها را بهعنوان یک اندیکاتور برای پیشبینی آینده بازار در نظر گرفت.

تفسیر نظریه امواج الیوت

نظریه موج الیوت به این شکل تفسیر میشود:

پنج موج در مسیر روند اصلی حرکت میکنند و در پی آنها یک حرکت اصلاحی همراه با سه موج رخ میدهد (در کل یک حرکت 5-3). این حرکت 5-3 خود به دو زیرگروه در موج بعدی تقسیم میشود.

الگوی 5-3 اصلی ثابت میماند، بااینحال بازه زمانی هر موج ممکن است متفاوت باشد.

نگاهی به نمودار زیر بیندازید که متشکل از هشت موج است: (پنج موج بالا و سه موج پایین) که با 1، 2، 3، 4، 5، A، B، C نامگذاری شدهاند.

موجهای 1، 2، 3، 4، و 5 یک موج ایمپالس را شکل میدهند و موجهای A، B، و C یک موج اصلاحی.

از سویی دیگر، یک ایمپالس پنج موجی موج 1 و یک اصلاح سه موجی موج 2 را در مقیاس بزرگتر بعدی نشان میدهند.

موج اصلاحی اغلب از سه حرکت مجزای قیمت تشکیل شده است – دو حرکت در مسیر اصلاحیه اصلی (A و C) و یک حرکت خلاف جهت آن (B).

موجهای 2 و 4 در تصویر بالا موجهای اصلاحی هستند.

این امواج به طور معمول ساختاری شبیه این تصویر دارند:

توجه داشته باشید که در این تصویر، موجهای A و C در یک درجه بزرگتر در مسیر روند حرکت میکنند و بنابراین ایمپالسی هستند و از پنج موج تشکیل شدهاند. در مقابل، موج B برخلاف روند است و بنابراین اصلاحی و متشکل از سه موج است.

یک موج ایمپالسی که موجی اصلاحی آن را دنبال کند یک درجه از موج الیوت را تشکیل میدهند که از روندها (trends) و ضد روندها (countertrends) تشکیل شده است.

بیشتر بخوانید: منظور از ترید خلاف روند چیست؟

همانطور که از الگوهای تصویر بالا میبینید، پنج موج همیشه به سمت بالا و یا سه موج همیشه به سمت پایین حرکت نمیکنند. بهعنوانمثال، هنگامی که روند بزرگتر به سمت پایین باشد، دنباله پنج موجی نیز به سمت پایین خواهد بود.

درجه موج

الیوت 9 درجه موج تعریف و آنها را بهاینترتیب، از بزرگترین به کوچکترین، نامگذاری کرد:

- چرخه فوق بزرگ (Grand Supercycle)

- چرخه بزرگ (Supercycle)

- چرخه (Cycle)

- اولیه (Primary)

- حد وسط (Intermediate)

- کوچک (Minor)

- جزئی (Minute)

- بسیار جزئی (Minuette)

- زیرگروه بسیار جزئی (Sub-Minuette)

ازآنجاکه موجهای الیوت فراکتال هستند، درجات موج الیوت، به لحاظ نظری، بیشتر از آنچه که در بالا فهرست شد نیز میتوانند تا ابد بزرگ و بزرگتر و همچنین جزئی و جزئیتر شوند.

یک معاملهگر میتواند هر روز از این نظریه استفاده کند، یک حرکت ایمپالسی با روند صعودی را شناسایی کرده، با آن همراه شود و سپس این موقعیت را پس از کامل شدن الگوی پنج موجی و هنگامی که روند معکوس قریبالوقوع است بفروشد یا Short کند.

امواج الیوت چه چیزی را نشان میدهند؟

برخی تحلیلگران تکنیکال تلاش دارند تا از الگوهای موجی در بازار سهام با استفاده از نظریه موج الیوت بهره ببرند.

این فرضیه میگوید حرکات قیمت سهام را میتوان پیشبینی کرد؛ زیرا این حرکات در قالب الگوهای بالا و پایین و تکرار شوندهای به نام امواج شکل میگیرند که تحت تاثیر روانشناسی سرمایهگذار است.

در این نظریه، امواج مختلفی وجود دارد از جمله امواج محرک (motive waves)، امواج ایمپالس (impulse waves)، و امواج اصلاحی (corrective waves).

برخلاف بسیاری از نظریههای شکلگیری قیمت، این نظریه دارای طرحی مشخص و قاعدهمند نیست تا بتوان دستورالعملهای آن را به شکل کاملا دقیق دنبال کرد. تحلیل موج صرفا تصویری از تحرکات بازار ارائه میدهد و کمک میکند تا حرکات قیمت را در ابعادی بسیار وسیعتر و عمیقتر درک کنید.

نظریه موج الیوت در اصل شامل امواج ایمپالسی و اصلاحی میشود:

امواج ایمپالسی

موجهای ایمپالسی از 5 زیر موج تشکیل میشوند که در مسیر بزرگترین روند حرکت میکنند.

این الگو رایجترین موج محرک است و بسیار ساده میتوان آن را در بازار تشخیص داد.

مانند تمامی امواج محرک، این موج از 5 زیر موج تشکیل شده که بین آنها 3 موج محرک و 2 موج اصلاحی هستند. این ساختار 5-3-5-3-5 نامگذاری شده و در تصویر بالا نشاندادهشده است.

بااینحال، این ساختار قوانینی دارد که شکلگیری آن را تأیید میکنند. این قوانین غیر قابل نقض هستند.

اگر یکی از این قوانین نقض شود، ساختار را نمیتوان موج ایمپالسی دانست و موج مشکوک باید دوباره نامگذاری شود. این قوانین عبارتاند از:

- موج 2 نمیتواند بیش از 100 درصد مسیر موج 1 را طی کند

- موج 3 هرگز نمیتواند بین موجهای 1، 3، و 5 کوتاهترین باشد

امواج اصلاحی

امواج اصلاحی که گاهی امواج مورب (diagonal waves) نامیده میشوند، از سه موج یا ترکیبی از 3 زیر موج تشکیل شدهاند که در مسیر خلاف روند بزرگترین درجه بعدی حرکت میکند.

مانند تمامی امواج محرک، هدف آن حرکتدادن بازار در مسیر روند است و از 5 زیر موج تشکیل شده است.

تفاوت اینجاست که به نظر میرسد امواج مورب یا در حال گسترش و یا در حال انقباض هستند. همچنین، باتوجهبه اینکه کدام موج مشاهده شده، تعداد زیر موجهای امواج مورب ممکن است به 5 نرسد.

مانند دیگر امواج محرک، هر زیر موج از امواج مورب هرگز به طور کامل مسیر زیر موج قبل را طی نمیکند و زیر موج 3 از امواج مورب هرگز کوتاهترین موج نیست.

این امواج ایمپالسی و اصلاحی در یک ساختار فراکتال مشابه با خود جای گرفتهاند تا الگوهای بزرگتر را بسازند.

بهعنوانمثال، یک نمودار یکساله ممکن است در میانه یک موج اصلاحی باشد، اما یک نمودار 30 روزه ممکن است یک موج ایمپالسی درحالرشد را نشان دهد. معاملهگری که چنین تفسیری از موج الیوت دارد ممکن است دو دیدگاه بلندمدت خرسی و کوتاهمدت گاوی برای سرمایهگذاری داشته باشد.

مطالب مرتبط:

9 تکنیک کاربردی برای سرمایه گذاری در بازار نزولی

19 نکته طلایی برای سرمایه گذاری و ترید در بازار صعودی (گاوی)

امواج محرک گسترده

نکته دیگری که درباره نظریه امواج الیوت باید بدانید این است که یکی از سه موج (1، 3 یا 5) همیشه بزرگتر خواهد بود.

درواقع، میتوان گفت که همیشه یک موج است که صرفنظر از میزان خود، طولانیتر از دو موج دیگر به چشم میآید. به گفته الیوت معمولا موج پنجم بزرگتر است. باگذشت زمان و هرچقدر که افراد بیشتری به این نظریه روی آوردند، سبک قدیمی نامگذاری موج تغییر کرد و مردم بیشتر و بیشتری موج سوم را موج گسترده نامگذاری کردند.

پیشبینیهای بازار بر اساس الگوهای موجی الیوت

الیوت پیشبینیهای دقیقی از بازار سهام بر اساس ویژگیهای قابلاعتمادی که در الگوهای موجی یافته بود انجام داد. یک موج ایمپالس (impulse wave) که در مسیری مشابه روند بزرگتر حرکت میکند، همیشه پنج موج در الگوی خود نشان میدهد.

بااینحال، یک موج اصلاحی (corrective wave) در مسیری خلاف روند اصلی حرکت میکند. در مقیاسی کوچکتر، در هر موج ایمپالسی پنج موج را میتوان یافت. این الگو تا بینهایت خود را در مقیاسهای کوچکتر و کوچکتر تکرار میکند. الیوت این ساختار فراکتال را در دهه 30 میلادی در بازارهای مالی پیدا کرد؛ اما تا دههها بعد دانشمندان پی به اهمیت فراکتالها نبردند و آنها را به شکل ریاضی ترسیم نکردند.

ما اکنون میدانیم که در بازارهای مالی، “برای هر بالا رفتنی، پایین آمدنی نیز هست” زیرا هرگاه حرکت قیمت به سمت بالا یا پایین باشد، حرکت بعدی در جهت مخالف خواهد بود. عملکرد قیمت شامل روندها و اصلاحهای قیمت است. روندها مسیر اصلی قیمت را نشان میدهند درحالیکه اصلاحها برخلاف روندها حرکت میکنند.

استفاده از نسبت فیبوناچی

سری جمع فیبوناچی عدد 0 را بهعنوان اولین عدد در نظر میگیرند. عدد بعدی با جمعکردن 1 با 0 حاصل میشود. سپس با گرفتن دو عدد قبلی و جمع آنها با عدد بعدی، یک سری جدیدی از عدد فیبوناچی به دست میآید.

در واقع سری مجموعه فیبوناچی با اعداد 0، 1، 2، 3، 5، 8، 13، 21، 34 تا بینهایت ادامه دارد. این نسبت برای تعیین سطوح حمایت و مقاومت در بازار استفاده میشود.

طبق تشخیص الویت، دنباله فیبوناچی میتواند تعداد امواج در ایمپالسها و اصلاحات را نشان دهند. روابط موج در قیمت و زمان هم معمولا نسبتهای دیگری از فیبوناچی مثل نسبت 38% و 62% را نشان میدهد. بهعنوانمثال، یک موج اصلاحی ممکن است 38 درصد از ایمپالسهای قبلی را بازیابی کند. این نتیجه، سطح قابلیت بسیار قابلتوجهی از عملکرد این نظریه را به افراد نشان خواهد داد.

در تئوری موج شماری الیوت ، فیبوناچی اصلاحی، استفاده از نسبتهای فیبوناچی برای تعیین جایی است که یک اصلاح به پایان و سهم به خط حمایت خود میرسد. بعد از رسیدن سهم به این خط، روند اولیه دوباره شروع میشود و نقطه آغاز رشد است. فیبوناچی اصلاح عمیق عقب نشینها را در یکروند اندازهگیری میکند. برای مثال، موج 2 میتواند 50 درصد طول موج 1 باشد.

بیشتر بخوانید: تحلیل سطوح فیبوناچی اصلاحی در نمودار قیمت

علاوه بر این، یکی دیگر از ابزارهای پرکاربرد، فیبوناچی اکستنشن است. فیبوناچی اکستنشن برای تعیین نقاط عطف در یکروند اولیه استفاده میشود. به این صورت که یک بازار صعودی میتواند با معیار فیبو اکستنشن سنجیده شود و نشان دهد که یک موج ایمپالس قبل از اصلاح، میتواند تا کدام بخش ادامه پیدا کند.

در بازار نزولی هم کاربرد این ابزار به همین صورت است. فیبو اکستنشن برای تعیین سطوح حمایت استفاده میشود و علاوه بر این، برای اندازهگیری سطوح قیمت که منجر به سود خواهد شد هم به کار گرفته میشود.

تحلیلگرانِ دیگر اندیکاتورهایی ایجاد کردهاند که از نظریه موج الیوت الهام گرفته شدهاند، از جمله اسیلاتور موج الیوت که در تصویر زیر نشاندادهشده است.

این اسیلاتور با روشی مبتنی بر محاسبات انجام شده توسط کامپیوتر، پیشبینی مسیر آینده قیمت را بر اساس تفاوت بین میانگین متحرک 5 دورهای و 34 دورهای ارائه میدهد. سیستم هوش مصنوعی Elliott Wave International، به نام EWAVES، تمام قوانین و دستورالعملهای موج الیوت را روی دادهها اعمال میکند تا بتواند تحلیلی خودکار از موج الیوت به دست آورد.

شهرت نظریه امواج الیوت

در دهه 70 میلادی، اصل موج الیوت از طریق کتاب افسانهای دو نفر با نام «ای. جی. فراست» (A.J. Frost) و «رابرت پرشتر» (Robert Prechter)، شهرت زیادی پیدا کرد.

نام این کتاب، اصل موج شماری الیوت: کلید رفتار بازار (Elliott Wave Principle: Key to Market Behavior) بود.

نویسندگان این کتاب بازار گاوی دهه 80 را پیشبینی کرده بودند و پرشتر بعدها بر مبنای همین نظریه رکود 1987 را پیشبینی و یک پیشنهاد فروش قبل از سقوط بازار در سال 1987 میلادی صادر کرد.

اعتماد به نظریه الیوت

هرچقدر هم که یک نظریه قابلقبول باشد باز هم درباره کاربرد و قابلاعتماد بودن آن جای سوال است. برخی معتقدند که میزان موفقیت معاملهگران در استفاده از نظریه موج الیوت در اصل به توانایی آنها در تقسیم دقیق حرکات بازار و روندها و اصلاحات بستگی دارد.

در عمل میتوان گفت که این امواج ممکن است به چندین روش مختلف کشیده شوند، بدون اینکه هیچکدام از آنها از قوانین الیوت تخطی کنند.

درنتیجه چنین اتفاقی، تحلیل دقیق امواج تکنیکال کار سادهای نیست. این کار نهتنها به تمرین زیاد نیاز دارد، بلکه بهخاطر وجود تعداد زیادی از عناصر ذهنی که در آن زمان متولد میشود، ممکن است پاسخهای مختلفی به داشته باشد. چنین اتفاقی و ماهیت ذهنیتی الویت، باعث شده که منتقدان این نظریه را نپذیرند و آن را یک روش غیرقابل اعتماد بدانند.

بااینحال، آمار سرمایهگذاران و معاملهگران موفقی زیاد توانستهاند با رعایت اصول الیوت، نتیجه مثبتی از این نظریه بگیرند. نکته جالب اینجاست که همواره تعداد معاملهگرانی که موفق میشوند تئوری موج شماری الیوت را با اندیکاتورهای تحلیلی دیگر ترکیب کنند، درحالرشد است.

همانطور که اشاره کردیم هم اندیکاتورهای فیبوناچی اصلاحی و فیبوناچی اکستنشن جزء محبوبترین نمونههایی است که در کنار الگوی موج الیوت استفاده میشود.

جمعبندی

در این مطلب از بورسینس درباره نظریه موج الیوت و کاربرد آن در بازار سهام صحبت کردیم. اگرچه این نظریه موافقان و مخالفان زیادی دارد، بااینحال یکی از محبوبترین نظریههایی است که تریدهای زیادی به آن اعتماد میکنند.

طرفداران موج الیوت تاکید دارند که فراکتال بودن ساختار بازار به منزله سهولت پیشبینی بازار نیست. دانشمندان درخت را دارای ساختاری فراکتال میدانند؛ اما نه به این معنا که میتوان راه هر شاخه را پیشبینی کرد. نظریه موج الیوت، مانند هر روش تحلیلی دیگری، در عمل طرفداران و همچنین منتقدین خودش را دارد.

یکی از مشکلات اساسی این است که طرفداران نظریهها همیشه میتوانند اشتباهات را به گردن خوانش بد از نمودارها بیندازند تا ضعف خود نظریهها. علاوه بر این، تفاسیر و تعابیر از اینکه چقدر طول میکشد تا یک موج کامل شود بیشمار است. بااینحال، معاملهگرانی که طرفدار نظریه موج شماری الیوت هستند سرسختانه از آن دفاع میکنند.

شما چه تجربهای از نظریه الیوت دارید؟ تابهحال از این نظریه در استراتژی معاملاتی خود استفاده کردهاید؟ سوالها، تجربیات و نظرهای خود در این باره را با ما به اشتراک بگذارید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: