اندیکاتور حجم تعادلی (On-Balance Volume)

اندیکاتور حجم تعادلی یا OBV (به انگلیسی On-Balance Volume) اندیکاتوری تکنیکال از نوع مومنتوم است که بر خلاف دیگر اندیکاتورها که در فارکس بر اساس قیمت هستند، OBV بر اساس حجم محاسبه میشود.

برای کسب سود و تجربه یک سرمایهگذاری موفق باید از برخی تکنیکها و ابزارهای تحلیل بازار استفاده کنیم، خریدوفروش بدون استفاده از اندیکاتورها و ابزارهای دیگر بیگدار به آب زدن است و ممکن است ضررهای بزرگ و جبرانناپذیری به بارآورند. اندیکاتور OBV میتواند به ما در پیشبینی روند بازار کمک کند.

اندیکاتور حجم تعادلی چیست؟

OBV را جوزف گرنوایل (Joseph Granville) اولینبار در سال 1963 در کتاب خود به نام کلید جدید گرنوایل برای کسب سود در بازار سهام مطرح کرد.

با کمک اندیکاتور OBV میتوان حجم معاملات انجام شده را بررسی کرد و روند بازار را حدس زد. گرنوایل معتقد بود که در بازارهای معاملاتی دو گروه مشغول خریدوفروش هستند:

- شرکتها و نهادهای بزرگ و تأثیرگذار

- معاملهگران خرد

قطعاً هنگامی که چند سرمایهگذار خرد اقدام به خرید سهام کند تغییر قیمت محسوسی رخ نخواهد داد؛ اما اگر چند شرکت بزرگ شروع به خریدن یا فروختن سهام کنند میتوانند معاملهگران خرد زیادی را با خود همراه کنند و تغییر حجم معاملات منجر به تغییر قیمت میشود.

بیشتر بخوانید: سفارش گروهی چیست؟

البته گرنوایل معتقد بود با افزایش یا کاهش حجم بلافاصله تغییرات قیمت قابلمشاهده نخواهد بود؛ زیرا همراه شدن سرمایهگذاران دیگر زمان میبرد. ازآنجاییکه اندیکاتور OBV با بررسی تغییرات حجم، قیمت و صعود و نزول بازار را پیشبینی میکند میتواند در کنار نمودار قیمت و پرایس اکشن راهنمای خوبی برای معامله باشد. بدین ترتیب اگر یک شرکت بزرگ اقدام به خرید سهام کند اندیکاتور OBV این تغییرات حجمی را زودتر از اینکه قیمت تغییر کند نشان میدهد.

برای درک بهتر اهمیت اندیکاتور OBV فرض کنید یک شرکت یا نهاد بزرگ مانند بانک مقدار زیادی سهام بخرد، قیمت بلافاصله تغییر نمیکند؛ اما بهتدریج شرکتها و نهادهای بزرگ دیگر هم اقدام به خرید همان سهام میکنند، پس از مدتی به دلیل افزایش چشمگیر حجم خرید، قیمت سهام افزایش مییابد و سرمایهگذاران کوچک و معاملهگران خرد برای کسب سود و با اعتماد به این روند صعودی اقدام به خرید آن سهام میکنند.

هنگامی که قیمت به سقف خود نزدیک شد، سرمایهگذاران بزرگ سهام خود را به فروش میگذارند و سود خود را کسب میکنند و با ادامه این روند توسط سرمایهگذاران بزرگ دیگر و سپس معاملهگران خرد قیمت دوباره کاهش مییابد. پس اگر بخواهید بهعنوان یک سرمایهگذار خرد سود کسب کنید باید بتوانید در زمان مناسب سهام بخرید و در زمان و با قیمت مناسب سهام خود را بفروشید.

بیشتر بخوانید: بهترین زمان خرید سهام: سیستم سرمایهگذاری موفق چگونه است؟

فرمول محاسبه حجم تعادلی

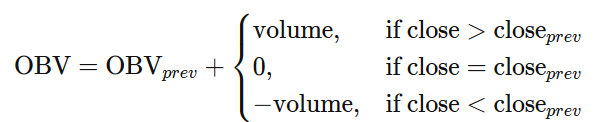

حجم تعادلی باتوجهبه قیمت آخر معاملات آن دوره و قیمت آخر معاملات در دوره گذشته به شرح زیر محاسبه میشود:

- اگر قیمت بستهشدن امروز بالاتر از قیمت بستهشدن دیروز باشد: حجم تعادلی کنونی = با حجم تعادلی قبلی + حجم امروز

- اگر قیمت بستهشدن امروز پایینتر از قیمت بستهشدن دیروز باشد: حجم تعادلی کنونی = حجم تعادلی قبلی منهای حجم امروز

- اگر قیمت بستهشدن امروز مساوی با قیمت بستهشدن دیروز باشد: حجم تعادلی کنونی = حجم تعادلی قبلی

بهعبارتدیگر فرمول زیر برای محاسبه حجم تعادلی مورداستفاده قرار میگیرد:

در فرمول بالا OBV همان حجم تعادلی امروز، OBVprev حجم تعادلی دیروز، و volume حجم معاملاتی امروز است.

نمونهای از محاسبه حجم تعادلی

در زیر مثالی فرضی از قیمت بستهشدن یک سهم فرضی و حجم را میبینید:

- روز اول: قیمت بستهشدن مساوی است با 1000 ریال، حجم مساوی است با 25200 سهم

- روز دوم: قیمت بستهشدن مساوی است با 1015 ریال، حجم مساوی است با 30000 سهم

- روز سوم: قیمت بستهشدن مساوی است با 1017 ریال، حجم مساوی است با 25600 سهم

- روز چهارم: قیمت بستهشدن مساوی است با 1013 ریال، حجم مساوی است با 32000 سهم

- روز پنجم: قیمت بستهشدن مساوی است با 1011 ریال، حجم مساوی است با 23000 سهم

- روز ششم: قیمت بستهشدن مساوی است با 1015 ریال، حجم مساوی است با 40000 سهم

- روز هفتم: قیمت بستهشدن مساوی است با 1020 ریال، حجم مساوی است با 36000 سهم

- روز هشتم: قیمت بستهشدن مساوی است با 1020 ریال، حجم مساوی است با 20500 سهم

- روز نهم: قیمت بستهشدن مساوی است با 1022 ریال، حجم مساوی است با 23000 سهم

- روز دهم: قیمت بستهشدن مساوی است با 1021 ریال، حجم مساوی است با 27500 سهم

همانطور که مشاهده میشود، روز دوم، سوم، ششم، هفتم، و نهم روزهایی هستند که قیمت بستهشدن در آنها بالاتر است؛ بنابراین، این حجمهای معاملاتی به حجم تعادلی اضافه میشوند. روز چهارم، پنجم، و دهم روزهایی هستند که قیمت بستهشدن در آنها پایینتر است؛ بنابراین، این حجمهای معاملاتی از حجم تعادلی کسر میشوند. در روز هشتم، حجم تعادلی هیچ تغییری نداشته است؛ زیرا قیمت بستهشدن تغییر نکرده.

باتوجهبه این روزها، حجم تعادلی برای هرکدام از این 10 روز عبارت است از:

- حجم تعادلی روز اول : 0

- حجم تعادلی روز دوم : 0+30000=30000

- حجم تعادلی روز سوم : 30000+25600=55600

- حجم تعادلی روز چهارم : 55600-32000=23600

- حجم تعادلی روز پنجم : 23600-23000=600

- حجم تعادلی روز ششم : 600+40000=46600

- حجم تعادلی روز هفتم : 46600+36000=76600

- حجم تعادلی روز هشتم : 76600

- حجم تعادلی روز نهم : 76600+23000=99600

- حجم تعادلی روز دهم : 99600-27500=72100

نحوه عملکرد اندیکاتور OBV

حال این سؤال پیش میآید که چطور باید اندیکاتور OBV را تفسیر کرد و از آن بهره برد. باید بدانیم که مقدار عددی OBV فاقد اهمیت است، چیزی که باید موردتوجه قرار گیرد میزان و زمان نوسانات آن است.

باتوجهبه موارد زیر میتوان از اندیکاتور حجم تعادلی استفاده کرد:

- اگر هم قیمت و هم OBV نموداری صعودی داشته باشند، احتمالاً روند بازار نیز صعودی خواهد بود.

- اگر هم قیمت و هم OBV نموداری نزولی داشته باشند، احتمالاً بازار هم در روزهای آتی روند نزولی را طی خواهد کرد.

- در طول یک بازه معاملاتی، اگر OBV در حال افزایش باشد،ممکن است تراکم نشاندهنده شکست صعودی باشد.

- در طول یک بازه معاملاتی، اگر OBV در حال کاهش باشد، احتمال دارد پراکندگی نشاندهنده شکست نزولی باشد.

- زمانی که روند قیمت صعودی است؛ اما نمودار OBV صعودی نباشد، احتمالاً روند صعودی در روزهای آتی متوقف خواهد شد که به آن واگرایی منفی میگوییم.

- زمانی که قیمت روندی نزولی را طی میکند؛ اما نمودار OBV سیر نزولی ندارد، احتمالاً روند نزولی در روزهای آتی متوقف خواهد شد که به آن واگرایی مثبت میگوییم.

آیا اندیکاتور OBV بهتنهایی برای تشخیص روند بازار کافی است؟

در پاسخ به این سؤال باید بگوییم که تمام اندیکاتورها بهعنوان نمودارهای کمکی در کنار پرایس اکشن کارآمد هستند. اگرچه اندیکاتورها اطلاعات زیادی را در اختیار ما قرار میدهند؛ اما اتکا به هرکدام از آنها به طور جداگانه و تکی میتواند سبب تحلیل نادرست و ناقص شود.

محدودیتهای اندیکاتور OBV

ازآنجاییکه اندیکاتور OBV یک اندیکاتور پیشرو (به انگلیسی leading indicator) است پیشبینیهایی راجع به روند بازار ارائه میدهد؛ اما ممکن است این پیشبینیها کاذب باشند و پس از افزایش حجم، روند خاصی شکل نگیرد و قیمت افزایش پیدا نکند.

بیشتر بخوانید: تفاوت اندیکاتورهای متقدم و متاخر در تحلیل تکنیکال

نکته دیگر اینکه ممکن است در یک روز خاص جهش بزرگی در حجم معاملات رخ دهد و اندیکاتور را برای مدت کوتاهی از کار بیندازد.

برای مثال ممکن است شرکتی آماری از سود خود منتشر کند یا یک معامله حقوقی کلان صورت بگیرد، بهاینترتیب گرچه اندیکاتور صعود یا افت شدید را تجربه میکند؛ اما روندی شکل نمیگیرد.

پس برای رفع این نقص اندیکاتور حجم تعادلی میتوانیم یک خط میانگین متحرک به حجم تعادلی اضافه کنیم و موارد شکست را بررسی کنیم یا از اندیکاتورهایی مانند ADX و RSI کمک بگیریم.

سخن پایانی

استفاده از اندیکاتورها برای موفقیت در فارکس و بورس ضروری است؛ زیرا به ما کمک میکنند تصمیمهای مهمی در زمینه خریدوفروش سهام خود بگیریم و به طور مستقیم روی سود و زیان ما تأثیرگذار هستند.

اندیکاتور OBV یکی از اصلیترین اندیکاتورهایی است که باتوجهبه افزایش یا کاهش حجم معاملات به ما در پیشبینی قیمت سهام کمک میکند و میتواند موانع کسب سود را از میان بردارد تا طعم شیرین یک سرمایهگذاری موفق را بچشیم.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: