استوکاستیک (Stochastic Oscillator)

اسیلاتور استوکاستیک (به انگلیسی Stochastic Oscillator) با نام نوسانگر تصادفی نیز شناخته میشود.

اندیکاتور استوکاستیک یک شاخص برای مومنتوم است که قیمت بسته شدن یک اوراق بهادار را با طیفی از قیمتهای آن در طول یک بازه زمانی معین مقایسه میکند.

حساسیت این نوسانگر به حرکات بازار را میتوان با تنظیم آن با بازه زمانی یا با گرفتن یک میانگین متحرک از نتیجه کاهش داد. از این نوسانگر با استفاده از مقادیر محدود صفر تا صد برای صدور سیگنالهای معاملاتی فروش بیش از حد (oversold) و خرید بیش از حد (overbought) استفاده میشود.

نکات کلیدی

- استوکاستیک یک اندیکاتور تکنیکال مشهور برای ایجاد تشخیص نقاطی است که اوراق بهادار، در منطقه بیشخرید یا بیشفروش قرار دارد.

- این شاخص در دهه 50 میلادی ایجاد شد و هنوز تا به امروز مورد استفاده گسترده قرار دارد.

- نوسانگرهای تصادفی بیشتر نسبت به اندازه حرکت حساس هستند تا نسبت به قیمت مطلق.

- نوسانگیری با استوکاستیک یک راهکار خوب برای نوسان گیری است.

بیشتر بخوانید: راهنمای کامل نوسان گیری در بورس؛ هر آنچه باید درباره نوسانگیری بدانید

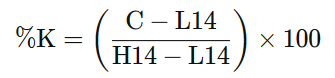

فرمول اندیکاتور استوکاستیک

که در آن:

- C = آخرین قیمت بسته شدن

- L14 = پایینترین قیمت در 14 روز معاملاتی

- H14 = بالاترین قیمت معامله شده در طول همان بازه 14 روزه

- %K = ارزش کنونی اسیلاتور استوکاستیک

%K گاهی تحت عنوان اندیکاتور استوکاستیک آهسته شناخته میشود. شاخص تصادفی سریع %D محسوب میشود که برابر است با میانگین متحرک %K در طول سه بازه زمانی.

نظریه کلی زیربنای این اندیکاتور این است که در روند رو به بالای بازار، قیمتها نزدیک به قیمت سقف بسته خواهند شد و در روند رو به پایین بازار، قیمتها نزدیک به قیمت کف بسته میشوند. سیگنالها هنگامی ایجاد میشوند که %K از یک میانگین متحرک سه دورهای که %D نامیده میشود عبور میکند.

اندیکاتور استوکاستیک چه چیزی را نشان میدهد؟

ما سعی داریم در این بخش به آموزش اندیکاتور استوکاستیک بپردازیم و شما را با تمام جوانب این اندیکاتور آشنا کنیم.

استوکاستیک وابسته به دامنه است، به این معنا که همواره بین صفر تا صد قرار دارد.

با این حال، این ارقام همیشه نشاندهندهی معکوس شدن قریبالوقوع روندها نیستند. روندهای بسیار شدید میتوانند در وضعیتهای خرید یا فروش بیش از حد به مدت طولانیتر دوام بیاورند. در عوض، معاملهگران باید مراقب تغییرات استوکاستیک باشند تا بتوانند دید بهتری نسبت به تغییرات آینده روندها داشته باشند.

استوکاستیک معمولاً شامل دو خط میشود: یک خط نمایانگر ارزش واقعی نوسانگر در زمان هر معامله و خط دیگر نمایانگر میانگین متحرک ساده سه روزه آن است.

از آنجا که فرض میشود قیمت تابع مومنتوم است، تقاطع این دو خط، یک سیگنال برای روند معکوسی است که به زودی روی خواهد داد؛ زیرا این تقاطع نمایانگر تغییری بزرگ در مومنتوم روزانه است.

واگرایی بین استوکاستیک و حرکت قیمت در بازار نیز به عنوان یک سیگنال معکوسشدن روند در نظر گرفته میشود. به عنوان مثال، هنگامی که روند خرسی (افت قیمتها) به پایینترین حد جدید خود میرسد اما نوسانگر یک قیمت بالاتر را نشان میدهد میتوان به این نتیجه رسید که از مومنتوم خرسها کاسته شده و یک روند معکوس گاوی (رشد قیمتها) در حال رشد و شکوفایی است.

بیشتر بخوانید: استراتژی تشخیص واگرایی و نحوه معامله با آن

استوکاستیک در پایان دهه 50 میلادی و توسط جورج لِین (George Lane) ابداع شد.

طبق طرحریزی لین، استوکاستیک موقعیت قیمت بستهشدن یک سهم را در رابطه با دامنه بالا و پایین قیمت آن سهم در طول یک بازه زمانی که معمولاً 14 روزه است، نشان میدهد.

در طی چندین مصاحبه، لین گفت که استوکاستیک، قیمت یا حجم یا دیگر موارد مشابه را دنبال نمیکند. او تأکید کرد که این نوسانگر در پی رصد سرعت یا اندازه حرکت قیمت است.

لین همچنین در مصاحبههای خود اعلام کرد که به عنوان یک اصل، مومنتوم یا سرعت قیمت یک سهم پیش از اینکه قیمت خود را تغییر دهد، تغییر میکند.

از این رو، میتوان هنگامی که استوکاستیک واگراییهای خرسی یا گاوی را نشان میدهد از آن برای پیشبینی معکوسشدن روند استفاده کرد. این سیگنال اولین و احتمالاً مهمترین سیگنال معاملاتی است که توسط لین تعریف شد.

مثال محاسبه استوکاستیک

نوسانگر تصادفی یا استوکاستیک در اغلب ابزارهای رسم نمودار و نرمافزارهای تحلیل تکنیکال وجود دارد و بهراحتی میتوان آن را به کار گرفت.

نوسانگر تصادفی از کم کردن قیمت پایین دوره از قیمت بسته شدن کنونی تقسیم بر دامنه کلی دوره و ضرب آن در 100 به دست میآید. به عنوان مثال، اگر فرض بگیریم قیمت بالای یک دوره 14 روزه 1500 تومان است و قیمت پایین 1250 تومان و قیمت بسته کنونی 1450 تومان باشد، مقدار کنونی استوکاستیک چنین میشود:

![]()

با مقایسه قیمت کنونی با دامنه قیمت در طول یک دوره زمانی، نوسانگر تصادفی نشاندهنده یکنواختیای است که منجر به بسته شدن قیمت نزدیک به قیمت پایین یا بالای اخیر خود میشود. رقم 80 در استوکاستیک نشان میدهد که دارایی در آستانه بیشخرید قرار دارد.

در تصویر زیر، استوکاستیک روی نمودار سهام ایران خودرو اعمال شده است:

تنظیمات اندیکاتور استوکاستیک

در این بخش به تنظیمات استوکاستیک میپردازیم.

اندیکاتور استوکاستیک دارای 2 خط با نامهای K% و D% است؛ خط K%، نمایشگر شاخص استوکاستیک و خط D% نمایشگر خط سیگنال است.

حدود 14 بازهی معاملاتی پیشفرض برای این اندیکاتور معین شدهاند؛ یعنی پایینترین و بالاترین حرکت بر اساس قیمت از فرمول این اندیکاتور مربوط به 14دوره گذشته است که میتواند D1، H1، M30، M1 و دیگر موارد باشد؛ بنابراین، فرمول این اندیکاتور، معادله زیر است:

K% = 100 * (C – L14) / H14 – L14

خط سیگنال شامل میانگین متحرک 3 دورهای مربوط به %K است که با نام Signal Line شناخته میشود. اگر استوکاستیک را در ابزارهای تحلیلی مثل Trading View بررسی کنید، خط %K با رنگ آبی و خط %D با رنگ قرمز قابل مشاهده هستند.

علیرغم اینکه اندیکاتور استوکاستیک بازهای 14 دورهای دارد، شما میتوانید با توجه به هدف و استراتژی معاملاتی خود، آن را تغییر دهید. یادتان باشد که مقدار خط سیگنال هرچقدر بیشتر باشد، از %K بیشتر عقب خواهد ماند.

تفاوت بین شاخص قدرت نسبی (RSI) و استوکاستیک

اندیکاتور شاخص قدرت نسبی (RSI) و استوکاستیک هر دو نوسانگرهای اندازه حرکت قیمت هستند که به شکل گسترده در تحلیلهای تکنیکال به کار میروند.

با اینکه هر دوی آنها اغلب در کنار هم استفاده میشوند، هر کدام نظریهها و روشهای متفاوتی دارند. نوسانگر تصادفی بر این فرض استوار است که قیمتهای بسته شدن باید نزدیک به جهتی یکسان با روند کنونی بسته شود. با این حال، شاخص قدرت نسبی (RSI) میزان خریدوفروش بیش از حد را با اندازهگیری شتاب حرکت قیمتها دنبال میکند.

در کل، شاخص قدرت نسبی در طول بازارهای دارای روند مناسب است و استوکاستیک بیشتر در بازارهای خنثی (بدون روند بزرگ).

مزایا و معایب استفاده از اندیکاتور استوکاستیک

اندیکاتور استوکاستیک هم مانند بقیهی اندیکاتورهای بازار، دارای نقاط ضعف و قدرت مختص به خودش است. در ادامه به دو مزیت اصلی این اندیکاتور اشاره میکنیم:

- اندیکاتور استوکاستیک همیشه بهعنوان یک شاخص پیشرو محسوب میشود و این پتانسیل را دارد که حرکت بعدی قیمت را پیشبینی کند. با این حال، ممکن است که بازار با منطق اندیکاتور همسو نباشد؛ چون قیمت در بازار همواره در حال نوسان است.

- یکی دیگر از مزیتهای این اندیکاتور، دادن سیگنالهای روشن و دقیق است. اندیکاتور استوکاستیک چندین سال است که توسط معاملهگران بازارهای مالی در زمینههای مختلف مورد آزمون قرار گرفته شده است و امتحان خود را پس داده است.

بیشتر بخوانید: تفاوت اندیکاتورهای متقدم و متاخر در تحلیل تکنیکال

نقطهی ضعف: این شاخص، بعضاً سیگنالهای اشتباه هم صادر میکند و همین نقطهی ضعف بهتنهایی یک خطر جدی برای سرمایهی معاملهگران است. برای جلوگیری از این اشتباه، باید صبر کنید تا سیگنالهای معاملاتی با روند بازار همگرا شود.

برای بهینهسازی وضعیت، از میانگین متحرک آهسته (MA) مثل MA 100 یا MA 200 استفاده کنید. وقتی قیمت از محدوده MA بالاتر حرکت کرد، آنوقت فقط سیگنالهای صعودی صادر شده توسط اندیکاتور استوکاستیک را جدی بگیرید.

محدودیتهای نوسانگر تصادفی

محدودیت اول نوسانگر تصادفی این است که گاهی میتواند سیگنال اشتباه تولید کند. این اتفاق هنگامی رخ میدهد که یک سیگنال معاملاتی توسط این شاخص تولید شده اما قیمت، روند خود را ادامه نمیدهد و معامله با شکست روبرو میشود.

در زمانی که بازار پر نوسان است، این مسئله میتواند بهطور مداوم اتفاق بیافتد. یک راهحل خوب برای این مشکل، مشخص کردن روند قیمت به عنوان یک فیلتر است، به این صورت که سیگنال فقط زمانی در نظر گرفته شود که همراستا با روند قیمت باشد.

فیلتر استوکاستیک

شما میتوانید با استفاده از فیلتر استوکاستیک زمان مناسب خرید یا فروش سهم را با دقتی بالا پیشبینی کنید.

باید توجه کنید در بازههای زمانی اشباع فروش، معمولاً قیمت سهم به پایینترین حد خود رسیده و روند نزولی در حال پایان است، بنابراین زمان بسیار مناسبی است تا نسبت به خرید سهم اقدام کنید؛ اما در بازههای زمانی اشباع خرید، قیمت سهم در بازار به بالاترین حد خود میرسد و روند صعودی به پایان میرسد، پس زمان خوبی است که از سهم خارج شوید.

فیلتر استوکاستیک دو رکن مهم دارد که با بهرهگیری از آنها میتوانید به بررسی دقیق بازار بپردازید. همانطور که گفتیم یکی از اجزای شاخص خط K و دیگری خط D است. خط K، مقدار استوکاستیک هر دوره و خط D، میانگین سه دوره را نمایش میدهد. خط K با خط صاف و خط D با نقطهچین در نمودار نمایش داده میشود.

جمعبندی

در این نوشته به بررسی اندیکاتور استوکاستیک، آموزش استوکاستیک، فرمول استوکاستیک و مزایا و معایب آن پرداختیم. از اینکه تا انتهای مقاله با بورسینس همراه بودهاید از شما تشکر میکنیم. لطفاً نظرات و تجربیات خود را در مورد این مقاله با ما به اشتراک بگذارید.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: