2 استراتژی فیبوناچی فوق العاده

تحلیل بر اساس فیبوناچی یکی از روشهایی است که از زمان قدیم در بین معاملهگران رایج بوده است.

بنظر شما دلیل آن میتواند چیزی بجز این باشد که معاملهگران با استراتژی فیبوناچی به نتیجه قابل قبولی دست یافتهاند؟

تجزیه و تحلیل بر اساس فیبوناچی میتواند عملکرد شما در بازارهای مالی را به مقدار زیادی افزایش دهد اما قبل از هرچیز باید چند روش را به خوبی یاد بگیرید.

در این مقاله ابتدا با یک مقدمه خیلی کوتاه به موضوع فیبوناچی میپردازیم و پس از آن به سراغ دو استراتژی فیبوناچی که قدرت زیادی دارند میرویم.

نکات کلیدی

- هدف فیبوناچی استفاده از یک دنباله منطقی اعداد بود. سالها بعد معاملهگران توانستند برای پیشبینی روند سهام و عملکرد قیمت از فیبوناچی استفاده کنند.

- استراتژی فیبوناچی فلاش (Fibonacci Flush Strategy) سطوح حمایت و مقاومت پنهانی را شناسایی میکند که سرمایهگذاران میتوانند از آنها برای تعیین نقطه ورود، حد سود و حد ضرر استفاده کنند.

- استراتژی فیبوناچی پارابولا پاپ (Parabola Pop) بریک اوتهای بالاتر و پایینتر از سطوح اصلاحی را دنبال میکند تا نقاط ورود اولیه در شکستها یا بریک اوتها را به ما بدهد.

تحلیل فیبوناچی چیست؟

لئوناردو دی پیزا (که بعدا با نام فیبوناچی مشهور شد) راهب و ریاضیدانی ایتالیایی بود که در قرن دوازدهم میلادی زندگی میکرد.

او توانست یک رشته منطقی از اعداد را کشف کند که این الگو در سراسر طبیعت و انواع آثار هنری بزرگ به وفور مشاهده میشود.

این اعداد کاملا با بازارهای مدرن مالی مطابقت دارد، زیرا روابط بین تک موجها و روندها را بررسی میکند و نقاط احتمالی برای سطوح پولبک را به ما نشان میدهد.

اعداد فیبوناچی

دنباله فیبوناچی از اعدادی تشکیل شده که حاصل جمع خودشان و عدد قبلی هستند.

دنباله فیبوناچی با 1+1 شروع میشود. برای مثال، 1+1=2، 1+2=3، 2+3=5، 3+5=8 و این دنباله به همین صورت ادامه پیدا میکند.

در نتیجه ما به اعدادی مثل 1، 2، 3، 5، 8، 13، 21، 34 و 55 میرسیم. سطوح اصلاحی 0.618، 0.50 و 0.386 ساختارهای اصلی اعداد فیبوناچی هستند که در بازارهای مالی و توسط معاملهگران هم پذیرفته شده است.

بیشتر بخوانید: تحلیل سطوح فیبوناچی اصلاحی در نمودار قیمت

تجزیه و تحلیل بر اساس فیبوناچی به اندازهای ساده است که تمامی معاملهگران (چه معاملهگران مبتدی و چه حرفهای) بتوانند به راحتی آن را درک کنند و از این استراتژی بهره ببرند.

تنها کاری که شما باید انجام دهید، رسم سطوح فیبوناچی بر روی روندهای صعودی و نزولی قیمت است. پس از آن شما باید سطوح قیمتی که با سطوح فیبوناچی همپوشانی دارند را پیدا کنید و منتظر چرخش قیمت باشید.

روندهای صعودی و نزولی

تجزیه و تحلیل عمیق بازار نیازمند تلاش زیادی است، زیرا روندها پدیدهای هارمونیک هستند.

هارمونیک به این معناست که روندها میتوانند از امواج کوچک و بزرگ تشکیل شوند و در عین حال که مستقل هستند، به یکدیگر وابسته هم باشند.

برای مثال، در سال اخیر که روند شاخص بورس نزولی بود، موجهای صعودی و نزولی زیادی در دل این روند مشاهده میشد که با عوض کردن تایم فریمها از هفتگی به روزانه، به راحتی قابل رویت است.

استراتژی فیبوناچی فلاش (Fibonacci Flush Strategy)

اگر برای معامله با فیبوناچی از یک ابزار در تایم فریم روزانه استفاده کنید، معمولا نتایج بدی بدست نمیآید اما وقتی از ابزار فیبوناچی در دو یا چند تایم فریم استفاده میکنید، تحلیل شما دقیقتر عمل میکند.

بیشتر بخوانید: تحلیل چند زمانی یا مولتی تایم فریم چیست؟

تریدرهای روزانه ارزش زیادی برای نمودار 60 دقیقهای و 15 دقیقهای قائل هستند، در حالی که آنها اغلب وقتی کسب سود میکنند که تایم فریم روزانه را نیز ترکیب کنند.

این تریدرها میتوانند در این تایم فریمها از همپوشانی سطوح کلیدی فیبوناچی برای ورود، خروج، انتخاب حد سود و حد ضرر استفاده کرده تا نقاط چرخش قیمت و حمایت و مقاومتهای کلیدی را شناسایی کنند.

بیشتر بخوانید: روانشناسی سطوح حمایت و مقاومت؛ این نواحی چگونه شکل میگیرند؟

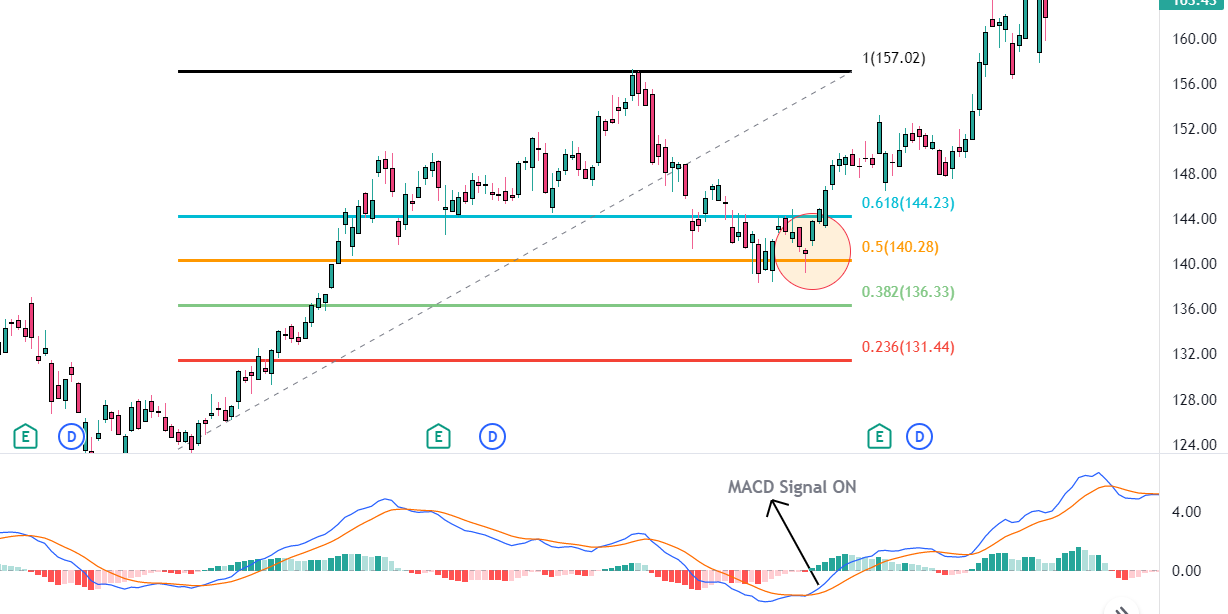

برای مثال در تصویر بالا نمودار قیمتی سهام مایکروسافت را مشاهده میکنید که کف سنگینی را در اکتبر سال 2014 میلادی و قیمت 42.10 دلار ثبت کرده است.

بعد از ایجاد کف، سهم به مدت چند هفته صعود میکند و این صعود در قیمت 50.05 به اتمام میرسد. حالا ما منتظر یک پولبک برای ترید با استراتژی فیبوناچی هستیم.

همانطور که مشاهده میکنید پولبک بعدی به مدت 4 کندل طول کشیده و 38.2 درصد اصلاح داشته (فیبوناچی قرمز) که باعث سقوط قیمت به گپ موجود در اواسط دسامبر شده است.

حالا قیمت روی سطح 61.8 فیبوناچی است، بعد از آن قیمت به سطح 78.6 درصد حرکت میکند که در بین این سطوح میتوانیم با دیدن نشانههایی وارد شویم و برای چرخش قیمت امیدوار باشیم.

به نحوه استفاده از استراتژی فیبوناچی و ویژگیهای ترسیم آن توجه کنید.

نزول قیمت تا سطح 62 درصد (فیبوناچی مشکی)، گپ ماه اکتبر (دایره قرمز) را پر میکند، در حالی که جهش بعدی قیمت در نزدیکی سقف ماژور که در نوامبر است (خط آبی) اتفاق میافتد.

همانطور که مشاهده میکنید همپوشانی این سطوح به خوبی توانسته پایان اصلاح را به نشان دهد.

این یعنی استراتژی فیبوناچی زمانی بهتر کار میکند که با سایر تحلیلهای تکنیکال مثل میانگینهای متحرک، گپها، کف و سقفهایی که بهراحتی قابل مشاهده و استفاده است، ترکیب شود.

بیشتر بخوانید: کلاستر فیبوناچی چیست و چگونه کار میکند؟

حمایت و مقاومت

حالا میخواهیم درباره یکی از تکنیکهای فیبوناچی که ریسک کمتری دارد و اکثر معاملهگران توجهی به آن نمیکنند صحبت کنیم.

وقتی قیمت در 4 دوره متوالی سطح 38 درصد فیبوناچی را لمس میکند، معاملهگران فکر میکنند که زمان بازگشت قیمت فرارسیده است، در صورتی که اغلب اینطور نیست.

همانطور که تصویر بالا مشاهده میکنید، این سهام کف قیمتی خود را در سطح 62 درصد فیبوناچی ثبت کرده است.

این در حالی است که شاید فکر کنید خرید در آن سطح حمایتی منطقی بنظر میرسد اما اینطور نیست و ورود به معامله ریسک بالایی دارد.

زیرا گپی که در پایینتر وجود دارد به راحتی میتواند احتمال بوجود آمدن روند صعودی را از بین ببرد و باعث ایجاد یک شکست رو به پایین دیگر شود.

بیشتر بخوانید: گپ (Gap) چیست؟ + بررسی 4 نوع گپ قیمتی مهم و تحلیل آنها!

با این حال، بازگشت قیمت به بالای سطح 38 درصد، سطح حمایتی را دوباره برای ما فعال کرده و سیگنال خرید استراتژی فیبوناچی فلاش را برای ما صادر میکند.

استراتژی پارابولا پاپ (The Parabola Pop Strategy)

با توجه به نمودار بالا به عنوان مثال، اغلب سطح 78.6 درصد به عنوان یک حمایت برای نزول بیشتر قیمت از سطح 100 عمل میکند.

در واقع در صورت عبور قیمت از حمایت 78.6 میتوان انتظار اصلاح 100 درصدی قیمت را داشت.

این موضوع نکتهای مهم و ارزشمند است زیرا به ما میگوید که شکست سطوح بالاتر در روند صعودی یا شکست سطوح پایینتر در روند نزولی به همین سادگی نخواهد بود.

با این حال با انجام یک سری محاسبات سرانگشتی میتوانیم بفهمیم که قیمت پتانسیل یک ریزش را دارد یا نه و این ریزش حداقل تا سطح فیبوناچی بعدی ادامه خواهد داشت.

استراتژی پارابولا پاپ معمولا در تایم فریمهای بالا، بسیار بهتر عمل میکند و حتی بعضی اوقات میتواند نوید حرکات بزرگ را به ما بدهد.

به عنوان مثال به نمودار فیسبوک نگاه کنید، پس از اینکه در مارس 2014 به قیمت 72.59 رسید اصلاحاتی داشت که در حوالی قیمت 50 دلار حمایت شد.

جهش بعدی قیمت، دو ماه بعد و به سمت سطح 78.6 فیبوناچی انجام شد و به قیمت 68.75 دلار رسید.

پس از آن قیمت وارد حالت رنج شد و تقریبا سه هفته در همان حالت ماند. این سهام در 21 جولای (خط قرمز) به بالای خط مقاومت خود رسید و آخرین حرکت 21.4 درصدی خود را در عرض 4 کندل تکمیل کرد.

علاوه بر این، یک شکست بالاتر نسبت به ماه مارس را انجام داد تا سیگنالی را برای معامله با فیبوناچی صادر کرده باشد.

این شکست که در نمودار فیسبوک مشاهده کردید دومین مزیت استراتژی پارابولا پاپ است.

قیمتها تمایل دارند تا پس از شکست سطوح 100 فیبوناچی، دوباره خود را به این سطوح درصد برسانند، واکنشی داشته باشند و سپس روند خود را ادامه دهند.

این تمایل میتواند نتایج مهمی را در بازههای کوتاه زمانی برای ما ایجاد کند؛ هرچند که این نکات قطعی نیستند و هر اتفاقی در هر زمانی میتواند در بازارهای مالی رخ دهد.

فرقی ندارد که شما نوسانگیر هستید یا یک سووینگ تریدر، هجوم قیمت از سطح 78.6 درصد به سمت 100 درصد در تمامی تایم فریمها رخ میدهد و این موضوع یک گرایش فراکتالی در بازار است.

بیشتر بخوانید: کاربرد اشکال فراکتال در بازارهای مالی

سوالات متداول

تحلیل فیبوناچی چیست؟

این تحلیل از ریاضیدانی با همین اسم گرفته شده که از دنبالههای منطقی اعداد پیروی میکند.

استراتژی فیبوناچی فلاش چیست؟

در این استراتژی از فیبوناچی به عنوان ابزاری برای شناسایی حمایت و مقاومتها در جهت مشخص کردن نقاط ورود و خروج استفاده میشود.

استراتژی فیبوناچی پارابولا پاپ چیست؟

در این روش از فیبوناچی برای تشخیص بریک اوتها و پیدا کردن نقاط ورود برای معامله در جهت روند استفاده میشود.

کلام آخر

اگر از ابزار و تحلیلهای فیبوناچی به خوبی استفاده شود، سرمایهگذاران با اطمینانخاطر بیشتری با اتفاقات غیرقابل پیشبینی مثل رکود و یا اتفاقات سیاسی مواجه میشوند.

همچنین نکاتی را به ما گوشزد میکند که برای کسب سود و جلوگیری از ضرر بسیار مفید است. یادمان نرود که در بازارهای مالی هیچچیزی قطعی نیست و همیشه باید منتظر اتفاقات غیرمنتظره بود.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: