الگوی الماس (Diamond) چیست و چگونه میتوان از آن استفاده کرد؟

الگوی الماس یا Diamond یک الگوی نموداری کلاسیک است.

بررسی و توجه به الگوهایی که در بازار و روند حرکت سهم یا کریپتو اتفاق میافتند، یکی از بهترین روشها برای تعیین روش معامله و استراتژی محسوب میشود.

این الگوها کمک میکنند تا تحلیلگران بتوانند پیشبینیهای قابلاعتمادتر و فرصتهای بهتری در بازار انجام دهند.

به همین دلیل است که الگوهای مختلفی مثل الگوی فرفره، پرچمها، bottoms and top و … اغلب در بازارهای ارزی و بسیاری از بازارهای مالی دیگر استفاده میشوند.

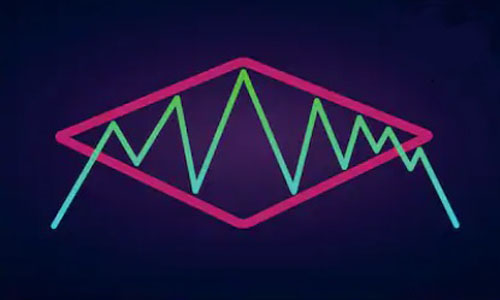

مهمترین دلیلی که باعث شده اسم الماس را برای این الگو انتخاب کنند؛ این است که خطوطی که قلهها و فرورفتگیها را به هم متصل میکنند، در نهایت به شکل یک الماس در میآیند.

الگوی الماس با جداسازی قسمت سر و شانه خارج از مرکز و اعمال خطوط روند که وابسته به قلهها و فرورفتگیهای بعدی است، در حرکت سهم یا کریپتو ایجاد میشود.

آنچه گفتیم مقدمهای برای آشنایی با الگوی الماس بود. برای بررسی بیشتر این الگو و کسب اطلاعات تکمیلی، تا پایان این مطلب همراه ما در بورسینس بمانید.

الگوی الماس چیست؟

الگوی الماس به نمودار یا الگوی پیشرفتهای که در بازارهای مالی رخ میدهد، گفته میشود. این الگو، دو نوع الگوی الماس بالا و الگوی الماس پایین دارد.

الگوی الماس را بهعنوان بخشی از خانواده الگوهای نمودار کلاسیک بازار میشناسند، اما این الگو برخلاف الگوهای رایج پرچم، سر و شانه و مستطیل، کمتر مورداستفاده قرار میگیرد و معاملهگران آن را کمتر میشناسند.

بااینوجود، همواره توصیه میشود که معاملهگران و بهخصوص تحلیلگران حرفهای بازار، با این الگو آشنا باشند. زیرا اگر تحلیلگران بتوانند در زمان مناسب این الگو را در بازار تشخیص دهند، میتوانند از فرصتهای معاملاتی ارزشمند و قابلتوجهی در بازار استفاده کنند.

دلیل استفاده کم از نمودار الماس به این خاطر است که شکلگیری آن به زمان زیادی نیاز دارد. ابتدا باید خطوط حمایت و مقاومت را تشکیل شود و در ادامه حرکت، زوایای تند و قابلتوجهی داشته باشد. مرحله بعدی لازم است نسبت به خطوط افقی، واگرا شده و سپس دوباره در یک ساختار همگرا به هم برسند. نتیجه چنین مسیری در روند حرکت یک سهم، الگوی الماس را به وجود میآورد.

نمودار الماسی اغلب با الگوی سر و شانه اشتباه گرفته میشود. اگرچه شباهتهایی بین هر دو این الگوها وجود دارد، اما تفاوتها قابلتوجه این دو باعث شده تا نتوان این آنها را یکی دانست. نکته مهم اینجاست که الگوی الماس یک الگوی نمودار پیشرفتهتر است و ویژگیهای معکوسی دارد که باید به آنها توجه کرد.

برای مثال، الگوی الماس اغلب پس از یکروند طولانی رخ میدهد. زمانی که این الگو را در یک بازار صعودی دیدید، به این الگو بهعنوان یک الگوی الماس بالا یا الگوی الماس نزولی توجه کنید. بهعبارتدیگر، بعدازاین الگو، احتمال یک اصلاح یا نزول مقطعی برای سهم یا کریپتو موردنظر شما وجود دارد.

برعکس، زمانی که الگو الماسی در چارچوب بازار نزولی رخ میدهد، یعنی یک الگوی الماس پایین یا الگوی الماس صعودی رخ داده است. بهراحتی از چنین الگویی میتوان یکروند صعودی را برای حرکت بعدی پیشبینی کرد.

الگوی بالای الماس بیشتر در روندهای صعودی قابلتوجه اتفاق میافتد. این الگو اطلاعات قابلقبولی درباره کمبودها و عقبنشینیهای قریبالوقوع بازار، سهم یا کریپتو را نشان میدهد.

به دلیل افزایش نقدینگی بازار ارز، شکلگیری الگوی الماس در بازار ارز آسانتر از بازار سهام است. همچنین اطلاعات تکمیلیتری را هم در اختیار تحلیلگران میگذارد.

این الگو میتواند در هر بازه زمانی، بهویژه برای نمودارهای روزانه و ساعتی اعمال شود. زیرا نوسانات گستردهای که اغلب در بازارهای ارز مشاهده میشود، فرصتهای زیادی برای ترید به وجود میآورد.

یکی از مواردی که باعث شده تحلیلگران و بهخصوص، معاملهگران سراغ استفاده از الگوهای مختلف تشکیلشده در روند حرکت یک سهم یا کریپتو بروند؛ این است که استفاده از این نشانهها میتواند دقت یک معامله را افزایش دهد.

رویه تشکیل الگوی Diamond

تحلیلگران تکنیکال معمولاً به دنبال شناسایی تشکیل روندهای تعریف شده و معکوسهای بعدی در نمودار الماس هستند. زیرا این الگوها معمولا برای بررسی و شناسایی سودآورترین فرصتهای معاملاتی، بسیار کارآمد است.

قیمتهای روند صعودی و روند نزولی معمولاً شامل برخی از الگوهای استاندارد است که به شناسایی آسانتر روندها کمک میکنند.

معاملهگران از انواع مختلفی از کانالهای پوششی استفاده میکنند که مرزهای بالا و پایین را حول یکروند و بهمنظور درک محدوده نوسان قیمت اوراق بهادار و نقاط برگشت احتمالی آن، تعیین میکنند. ازآنجاییکه قیمتهای سهام یا ارز عموماً در طول زمان نوسان میکنند، مرزهای کانال میتواند ابزار خوبی برای تعیین نقاطی باشد که ممکن است در آنها واژگونی رخ دهد.

هنگامی که الگوی الماس با یک اسیلاتور ترکیب میشود، حتی نشانه قابلاعتمادتری برای معامله هم است. اسیلاتور با سنجش حرکت قیمت و تایید نقاط ضعف و همچنین ازبینبردن نقاط کاذب معامله، احتمال کلی ترید و سود بیشتر را بالاتر میبرد.

بیشتر بخوانید: اندیکاتورها و اسیلاتورها چه تفاوتی دارند؟

بررسی الگوی الماس بالا

در تصویر بالا میتوانید ببینید که شکل الماس بالا چگونه در نمودار تشکیل میشود.

به روند صعودی که قبل از ساختار الماس دیده میشود، توجه کنید. بازار به نقطه اوج صعود میکند و سپس پایین میرود. مجدد به بالاترین حد خود میرسد. پس از آن، قیمتها به پایینتر از نوسان قبلی کاهش مییابد و یک نقطه پایین نوسان جدید ایجاد میکند. سپس قیمتها یکبار دیگر بالاتر میروند و اوج اصلی الگو، در ساختار جدید ایجاد خواهد شد.

بعد از تشکیل اوج، باید حرکت نزولی یا همان کاهش قیمت را در کندلهای نمودار ببینید، اما در نظر داشته باشید که نقطه پایین نوسان قبلی را حذف نکنید. هنگامی که این عمل قیمت کامل شد، میتوان چهار خط روند با اندازه نسبتاً مساوی ترسیم کنید که نوسانهای به وجود آمده بالا را در بالای سازه و نوسان پایینها را در پایین ساختار به هم متصل میکنند.

گاهی اوقات، ممکن است تکتک قیمتها را که قبلاً در تعریف خالص ساختار الماس ذکر شده بود، نبینید. این اتفاق باعث نمیشود الگو را بهعنوان یک الگوی الماس شناسایی نکنید، بلکه جزئیات الگو کمتر از حد انتظار است.

نکته بسیار مهم، ترسیم چهار خط روند در اطراف ساختار با طول نسبتا مشابه است.

الگوی الماس نزولی

انواع الگوی الماس نزولی که بهعنوان الماس بالا هم شناخته میشود، در بخش قبلی توضیح داده شد.

این الگو را میتوان بهعنوان یک سری نوسانات قیمتی بالا و پایین مشاهده کرد که شبیه الگوس شکلگیری سر و شانه است. درواقع، شانه چپ و سر به هم متصل میشوند تا خط روند را تشکیل دهند. همچنین سر و شانه راست به هم متصل میشوند تا خط روند دوم را تشکیل دهند.

این خطوط روند بخش بالایی تشکیل الماس نزولی را تکمیل میکند. سپس، برای قسمت پایین، پایینهای نوسان را در داخل فرورفتگیها به هم وصل میکنیم که شکل V را تشکیل میدهد.

با مراجعه به تصویر بالا، میتوانید الگوی الماس نزولی را یکبار دیگر مشاهده کنید. علاوه بر این، در این نمودار، سیگنال ورود شکست برای معامله ساختار، همراه با سطح هدف برای الگو را نشان داده شده است.

برخی از معامله گران ترجیح میدهند از این سیگنال و بدون نیاز به بستهشدن آن، برای انتخاب نقطه ورود استفاده کنند. اگرچه این قسمت، یک نقطه ورود مناسب است، بااینحال، بهخاطر داشته باشید که بهتر است شکست و شرایط بستهشدن الگو را هم در نظر بگیرید و سپس نقطه ورود را پیدا کنید. زیرا بدون درنظرگرفتن این دو نقطه، ممکن است سیگنال ورود موردنظرتان، خطاهای زیادی داشته باشد.

برای تعیین هدف قیمت باید بتوانید فاصله قله تا دره را در ساختار الماس اندازهگیری کرده و سپس آن فاصله را از نقطه شکست به سمت پایین پیشبینی کنید. این هدف، سطحی را فراهم میکند که میتوانید انتظار داشته باشید قیمت یک حرکت رو به بالا (هرچند کوچک) داشته باشد. بهاینترتیب، نشاندهنده یک سطح سود عالی و نقطه خروج از معامله است.

بررسی الگوی الماس پایین

اکنون به معکوس الگوی الماس نزولی که الگوی الماس صعودی است، نگاه کنید.

الگوی الماس صعودی که به آن الماس پایین هم گفته میشود، در بستر یکروند نزولی رخ میدهد. به طور معمول، شاهد یک حرکت تند قیمت به سمت پایین خواهید بود و سپس یک مرحله تثبیت را خواهید دید. این مرحله تثبیت در اصل که نقاط نوسان بالا و پایین الگوی الماس کف را ایجاد میکند.

در این حالت ظاهر شبیه به شکلگیری سر و شانه معکوس خواهد بود. برای ترسیم این الگو، قلهها و فرورفتگیهای درون الگو را به روشی مشابه که قبلا توضیح داده شد، به هم وصل میکنید.

هنگامی که چهار خط روند را در اطراف ساختار رسم کردید، تا جایی که بتوانید تأیید کنید که این چهار خط از نظر اندازه تقریباً معادل هستند، میتوان شکلگیری ساختار الگوی الماس صعودی یا الگوی الماس کف را هم تایید کرد.

با نگاهی به تصویر بالا از الماس کف، میبینید که این الگو با حرکت نزولی قیمت انجام میشود. سپس میتوانید دنباله رو بهپایین را در ساختار الماس ببینیم که با دو خط روند بالایی که به سمت پایین و دو خط روند پایینی که به سمت بالا هستند مشخص شده است. سیگنال ورود در هنگام شکست و بستهشدن در بالای خط سمت راست بالا که به سمت پایین شیبدار است فعال میشود.

بیشتر بخوانید: شکست جعلی (Fake Breakout) چیست؟

در نظر داشته باشید که باید هدف قیمت بالایی را با اندازهگیری مقدار زیاد به پایین در ساختار محصور محاسبه کنید. هنگامی که این فاصله را محاسبه و بر روی نمودار ترسیم کردید، همان فاصله را از نقطه شکست پیشبینی شده به سمت بالا گسترش دهید تا به سطح هدف ترجیحی برسید.

هنگامی که قیمت به این سطح رسید، باید خروج از کل موقعیت یا حداقل بخش بزرگی از آن را در نظر گرفته و در صورت تمایل، احتمالاً بخش کوچکتری را باز بگذارید.

استراتژی معاملاتی الگوی Diamond

اکنون وقت آن رسیده تا به ایجاد یک استراتژی معاملاتی که الگوی الماس را در برمیگیرد، بپردازیم.

همانطور که مشاهده کردید، شکلگیری الگوی الماس هم در روند صعودی و هم در روند نزولی رخ میدهد. هنگامی که یک حرکت صعودی قیمت قبل از الگوی الماس باشد، به آن الماس بالا گفته میشود که یک مفهوم نزولی دارد. هنگامی که یک حرکت نزولی قیمت قبل از الگوی الماس باشد، الماس پایین نامیده میشود که یک مفهوم صعودی دارد.

در استراتژی معاملاتی الگوی الماس بهتر است تا با استفاده از یک رویکرد مبتنی بر قیمت خالص، روشها و برنامههای معاملاتی خود را در سطح سادهتری نگه دارید. زیرا الگوی الماس یکی از مواردی است که ممکن است به ندرت در بازار دیده شود.

بهاینترتیب، نباید متغیرهای زیادی را در این استراتژی قرار دهید تا بتوان باتوجهبه اطلاعات بهدستآمده از این الگو، استراتژی مناسبی را برای معامله در بازار فراهم کنید.

قوانین مربوط به معامله پس از دیدن الگوی الماس بالا:

- قبل از شکلگیری بالای الماس باید یکروند صعودی واضح وجود داشته باشد

- ساختار بالای الماس باید با چهار خط روند که به یکدیگر متصل میشوند و از نظر طول نسبتاً نزدیک به یکدیگر هستند بهوضوح مشخص شود

- یک سفارش فروش را در بازار در زمان استراحت وارد کنید و در زیر خط روند شیبدار روبهبالا نزدیک به اتمام الگو ببندید

- ضرر باید در آخرین نوسان قبل از نقطه شکست قرار گیرد

- سطح هدف بر اساس یک محاسبه حرکت اندازهگیری شده محاسبه میشود.

فاصله بین بالاترین نقطه و پایینترین نقطه را در ساختار اندازهگیری میکنید و از آن نقطه، به سمت نقطه شکست و پایین، پیش بروید. این سطح پیشبینی شده بهعنوان نقطه خروج سود عمل خواهد کرد.

البته، در نظر داشته باشید که ممکن است یک توقف زمانی اضافی جزئی در معامله وجود داشته باشد. به طور خاص، اگر پس از گذشت 50 کندل، قیمت باعث کاهش ضرر یا سطح هدف نشده باشد، بهتر است بلافاصله از معامله در بازار خارج شوید.

قوانین مربوط به معامله پس از دیدن الگوی الماس کف:

- قبل از شکلگیری کف الماس باید یکروند نزولی مشخص وجود داشته باشد

- شکلگیری کف الماس باید بهوضوح با چهار خط روند که به یکدیگر متصل میشوند و از نظر طول نسبتاً نزدیک به یکدیگر هستند، مشخص شود

- بهمحض وقفه، یک سفارش خرید در بازار وارد کنید و در نزدیکی تکمیل الگو، بالای خط روند شیبدار نزولی ببندید

- ضرر باید در آخرین نوسان پایین قبل از نقطه شکست قرار گیرد

- سطح هدف بر اساس یک محاسبه حرکت اندازهگیری شده محاسبه میشود.

فاصله بین بالاترین بالا و پایینترین پایین را در ساختار و پروژه ای که از نقطه شکست به سمت بالا می رود اندازهگیری کنید. این سطح پیشبینی شده بهعنوان نقطه خروج سود عمل خواهد کرد.

یک جزء توقف زمانی اضافی در معامله وجود خواهد داشت. به طور خاص، اگر پس از گذشت 50 کندل، قیمت یا توقف ضرر یا سطح هدف ایجاد نشود، بهتر است بلافاصله از بازار خارج شوید و از ضرر در سرمایهگذاری خود جلوگیری کنید.

سیگنال الگوی الماس در EURCAD

اکنون به نمونهای از الگوی الماس در بازار فارکس نگاه کنید.

این مثال برگرفته از استراتژی قبلی است که الگوی الماس بالا در آن تشکیل شده است و در جفت ارز متقابل EURCAD نشان داده خواهد شد. در زیر نمودار قیمت جفت EURCAD را بر اساس بازه زمانی معاملاتی هشت ساعته مشاهده خواهید کرد.

همانطور که میدانید، استراتژی الماس بر اساس تحلیل خالص قیمت است. بهاینترتیب، باید قیمت را از نزدیک برای نشانههای احتمالی شکلگیری نمودار الماسی که در حال تشکیل است، بررسی کنید.

اگر دوباره به نمودار قیمت EURCAD توجه کنید، میتوانید الگوی الماس بالا را بهخوبی ببینید. دقت کنید که چگونه شکلگیری الماس با نوسان پایین شروع میشود و سپس یک نوسان بالاتر، به دنبال آن یک نوسان دیگر به پایین، به دنبال نوسان دیگری به اوج، و در نهایت آخرین نوسان پایین قبل از شکست شروع میشود.

طبق تصویر، دو خطی که ارتفاعات نوسان را به هم متصل میکنند، طولهای نسبتاً مشابهی دارند. این نمودار نشان میدهد که یک الگوی الماس متقارن در روند حرکت یک سهم تشکیل شده است.

اکنون که ساختار به وجود آمده در بازار را به عنوان یک الگوی الماس شناسایی کردید، مطمئن شوید که یک روند صعودی واضح قبل از تشکیل الماس بالا در بازار وجود دارد.

همانطور که از حرکت قیمت منتهی به بالای الماس میبینید، یکروند صعودی قوی و ثابت در بازار وجود داشت. این مورد، استراتژی موردنظرمان را تایید میکند.

باتوجهبه این نتایج، اگر به نمودار قیمت دقت کنید، میتوانید ببینید که شکست موردنظر رخ داده است. این اتفاق هم با فلش قرمز که با عنوان Sell مشخص شده است، نشان داده میشود.

هنگامی که این دستور ورود به فروش اجرا شد، توجه خود را به نقطه ضرر معطوف کنید. تا زمانی که حد ضرر در معامله فعال نشده است، مجوز نگهداری وجود دارد، با فعالشدن حد ضرر، سریعا باید برای فروش اقدام کنید. نقطه ضرر در نوسان اخیر قبل از نقطه شکست قرار میگیرد. میتوانید آن را در نمودار قیمت مشاهده کنید.

حرکت قیمت پس از شکست از این ساختار، باید برابر با طول کل قله تا دره در الگو باشد. این فاصله با براکت عمودی نارنجی نشاندادهشده در سمت چپ الگوی الماس نشان داده میشود.

براکت دوم نشاندهنده طول برابر با براکت اول است که از نقطه شکست اندازهگیری میشود. میتوانید ببینید که سطح هدف بر اساس این تکنیک هدف حرکتی اندازهگیری شده کجا قرار دارد.

متوجه خواهید شد که پس از شکست، مقداری روند نزولی نزول وجود دارد، بااینحال، حرکت نزولی از بین رفته و قیمت به شکلی جانبی شروع به حرکت کرده و یک ساختار رنج طولانی را تشکیل میدهد. در نهایت هنگامی 50 کندل از زمان ورود به معامله گذشته اما پوزیشن شما به هدف نرسیده، بهتر است معامله را بسته و سیو سود کنید.

سیگنال الگوی الماس در USDJPY

اکنون نمونهای از الگوی پایین الماس صعودی را در تصویر زیر خواهید دید. این تصویر نمودار روزانه دلار آمریکا به ین ژاپن را بررس کرده است:

اگر به قسمت پایین این نمودار قیمت نگاه کنید، میتوانید الگوی الماس را ببینید که توسط چهار خط روند مشخص شده است. توجه کنید که چگونه مرکز الماس بیشترین طول را در داخل سالگو دارد.

در این تصویر میتوانید دو نقطه بلند نوسانی را ببینید که هر یک دو بخش فوقانی الماس را به هم متصل میکنند. همچنین، بهوضوح میتوان دو نقطه پایین نوسانی را دید که هر یک دو بخش پایینی الماس را به هم متصل میکنند.

این ساختار کلی شبیه ظاهر الگوی الماس است و هر یک از چهار خط روند که شامل عملکرد قیمت در الگو هستند طول نسبتاً مشابهی دارند. وقتی موفق شدید بهدرستی آن را بهعنوان یک الگوی الماس طبقهبندی و شناسایی کنید، میتوان جنبههای دیگر این الگو و فرصت ورود را هم بررسی کنید.

طبق اطلاعاتی که درباره الگوی الماس بهدست آوردهاید و بر اساس قوانین استراتژی الگوی الماس، الگوی الماس نزولی باید با یکروند نزولی واضح پیش از آن باشد.

با مراجعه مجدد به نمودار قیمت میتوان دریافت که این شرط رعایت شده است. قیمتها قبل از شکلگیری الماس به شیوهای پلکانی پایینتر میروند.

در این مرحله، میتوانید آماده ورود به معامله باشید. اگر به خط روندی که بهعنوان خط سیگنال ما عمل میکند دقت کنید، متوجه خواهید شد که در ابتدا یک شکست کاذب به سمت بالا وجود داشته است.

سپس این اقدام منجر به شکست موقت خط روند پایین سمت راست توسط قیمت شده، اما پس از آن قیمتها بهبود یافتهاند و دومین فرصت ورود یا نقطه خرید را فراهم کردهاند. حد ضرر را در آخرین نوسان پایین قبل از شکست، مشاهده میکنید.

بیشتر بخوانید: حدضرر چیست و چگونه حد ضرر را تعیین کنیم؟

برای تعیین هدف قیمت نیز طول قله به دره را در ساختار الماس نزولی محاسبه میکنید و سپس آن را از نقطه شکست به سمت بالا قرار دهید. براکت عمودی سمت چپ نمایانگر پایینترین حد الگوی الماس است و براکت عمودی سمت راست آن، برآمدگی را از نقطه شکست نشان میدهد.

همانطور که میبینید، قیمت قبل از خروج 50 کندلی که حدضرر زمانی ما بود به هدف رسیده است.

جمعبندی

در این مطلب از بورسینس، الگوی الماس یا Diamond را بررسی کردیم. طبق آنچه تا اینجا گفته شد، دو الگوی الماس صعودی و الماس نزولی در بازار تشکیل میشوند. الگوی الماس صعودی اغلب بهعنوان الماس کف و الگوی الماس نزولی اغلب بهعنوان یک الماس روبهبالا شناخته میشود.

الگوی الماس بهاندازه دیگر الگوها و نمودارهای کلاسیک که در بازار تشکیل میشوند، به چشم نمیآید، زیرا تشکیل این الگو در بازار نیاز به زمان بیشتری دارد. بااینحال، مهم است که شما روندها و مراحل شکلگیری این الگور را درک کنید و قادر به تشخیص آن باشید.

تشکیل الگوی الماس در بازار میتواند نویدبخش یک فرصت معاملاتی بسیار خوب و ارزشمند باشد. این الگو میتواند در بازارهای مالی مختلف از جمله بازار سهام، بازار فارکس و بازار کریپتو مشاهده شود.

مقالات مرتبط:

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: