الگوی کبوتر خانگی صعودی (Bullish Homing Pigeon)

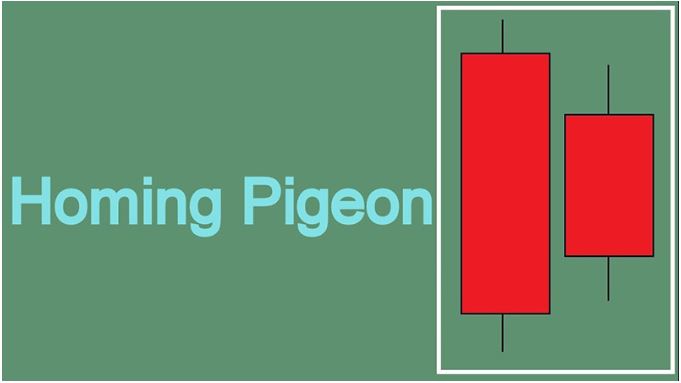

الگوی کبوتر خانگی صعودی (Bullish Homing Pigeon) یک الگوی کندل استیک است که از دو کندل تشکیل شده است، به طوری که اولی یک کندل بزرگ بوده و کندل دوم کوچکتر است و بدنه آن در محدوده بدنه اصلی کندل اول قرار دارد.

هر دو کندل در الگوی کبوتر خانگی صعودی باید مشکی (قرمز) یا تو پٌر باشند، که نشان میدهد قیمت بسته شدن کمتر از قیمت باز شدن بوده است.

این الگو ممکن است نشان دهنده ضعیف شدن روند نزولی فعلی باشد که این احتمال تغییر روند را افزایش میدهد.

- نام ژاپنی الگو: shita banare kobato gaeshi

- پیش بینی: تغییر روند نزولی به صعودی

- روند قبل از الگو: روند نزولی

- الگوهای مخالف: شاهین نزولی، هارامی نزولی

- ساختار: دو کندلی؛ کندل اول، یک کندل بزرگ قرمز یا نزولی؛ کندل دوم، یک کندل کوچک قرمز که بدنه آن توسط کندل اول پوشانده شده است.

برای آموزش کندل شناسی (از مقدماتی تا پیشرفته) کلیک کنید!

نکات کلیدی

- کبوتر خانگی صعودی یک الگوی تغییر روند نزولی (به صعودی) است، اگرچه میتواند الگوی ادامه دهنده نزولی نیز باشد.

- این الگوی کندل استیک در طول روندهای نزولی یا در هنگام اصلاح قیمت در یک روند صعودی تشکیل میشود.

- الگوی کبوتر خانگی صعودی از دو کندل نزولی تشکیل شده است. کندل اول بزرگ است و کندل کوچک دوم را میپوشاند.

- الگو کبوتر خانگی صعودی اهداف سود معامله را نشان نمیدهد، و معمولاً پس از تأیید حرکت صعودی، باید استاپ لاس را در کف الگو قرار داد.

جزئیات الگوی کبوتر خانگی صعودی

الگوی کبوتر خانگی صعودی از جمله الگوهای تغییر روند نزولی است، اگرچه برخی تحقیقات نشان داده است که این الگو با دقت بیشتری میتواند یک الگوی ادامه دهنده نزولی نیز باشد.

دلیل این تفسیر این است که قیمت داراییها در یک خط مستقیم حرکت نمیکنند. بلکه، در طول روند نزولی، قیمت کاهش مییابد، سپس برای مدتی توقف میکند یا کمی اصلاح میشود و سپس دوباره به نزول خود ادامه میدهد. الگوی کبوتر خانگی صعودی میتواند صرفاً یک توقف کوتاه مدت قبل از نزول بیشتر قیمت باشد.

بیشتر بخوانید: مزایا و معایب تحلیل روند چیست؟ + استراتژیهای ترید در جهت روند

هنگامی که معاملهگران از الگوی کبوتر خانگی صعودی برای پیشبینی تغییر روند نزولی استفاده میکنند، به تشکیل این الگو در طول روند نزولی توجه میکنند که در حال ضعیف شدن یا نزدیک شدن به سطح حمایت است.

در این مرحله، آنها ممکن است به فکر خروج از موقعیتهای شورت (فروش) یا ورود به موقعیتهای لانگ (خرید) باشند. این الگو زمانی که در شرایط خنثی یا فاقد روند بازار رخ دهد، اعتبار چندانی به عنوان نشانه تغییر روند نزولی ندارد.

این الگوی کندل استیک شبیه به کندل اینساید بار است، که در آن کل محدوده قیمت یک کندل در محدوده قیمت روز قبل قرار میگیرد. هر دو الگو به یک شکل تفسیر و استفاده میشوند با این تفاوت که در کبوتر خانگی صعودی فقط قیمت باز و بسته شدن کندل اهمیت دارد نه کل محدوده روزانه قیمت.

تاییدیه الگوی کبوتر خانگی صعودی

بسیاری از معاملهگران چه از الگوی کبوتر خانگی به عنوان سیگنال تغییر روند استفاده کنند چه الگوی ادامه دهنده، منتظر تشکیل کندل بعدی برای تأیید جهت روند میمانند.

اگر قیمت کندل تأییدی از قیمت باز شدن کندل اول یا دوم فراتر رود، و به خصوص اگر بالاتر از آنها بسته شود، این حرکت رو به بالا میتواند حاکی از تغییر روند نزولی به صعودی باشد.

اگر کندل بعدی که پس از الگو تشکیل میشود با کاهش قیمت همراه باشد، و به خصوص اگر زیر قیمت بسته شدن کندل اول یا دوم بسته شود، این فروش نشان میدهد که احتمال ادامه افت قیمت بیشتر است.

الگوی کبوتر خانگی صعودی مانند بسیاری از الگوهای کندل استیک زمانی بهترین عملکرد را دارند که در کنار سایر اندیکاتورهای تکنیکال یا الگوهای نموداری از آنها استفاده کنید. این الگوهای نموداری میتوانند به عنوان تاییدیه تغییر روند نزولی به صعودی عمل کنند.

برای مثال، اگر قیمت در حال رنج زدن باشد، تشکیل الگوی کبوتر خانگی صعودی در نزدیکی سطح حمایت میتواند نشانه خوبی باشد. هم الگوی محدوده رنج و هم الگوی کبوتر خانگی نشان میدهد که قیمت ممکن است به زودی وارد روند صعودی شود.

این الگو همچنین برای پی بردن به پایان پولبک یا اصلاح قیمت در طول روند صعودی مفید است. پولبک به معنی کاهش قیمت کوتاه مدت در حریان روند صعودی کلی است.

اگر الگوی کبوتر خانگی صعودی در جریان پولبک تشکیل شود و سپس با حرکت قیمت به سمت بالا همراه شود، این میتواند نشان دهنده پایان یافتن پولبک و ادامه یافتن روند صعودی باشد.

استاپ لاس و اهداف قیمتی

پس از تشکیل الگو، اگر قیمت افزایش پیدا کرد، این نشان دهنده تغییر روند است. معاملهگر میتواند در این لحظه وارد معامله خرید شود و استاپ لاس یا حد ضرر خود را در زیر کف الگو قرار دهد.

از طرف دیگر، او میتواند استاپ لاس را زیر پایینترین حد کندل دوم، که اغلب بالاتر از کف اول خواهد بود (اما نه همیشه)، قرار دهد.

اگر معاملهگر بخواهد از این الگو به عنوان سیگنال ادامه روند نزولی استفاده کند، پس از شکلگیری الگو منتظر کاهش قیمت میماند. سپس میتواند یک موقعیت شورت باز کند و استاپ لاس خود را بالاتر از سقف الگو قرار دهد. از طرف دیگر، او میتواند استاپ لاس را بالای کندل دوم قرار دهد.

در کبوتر خانگی صعودی، مانند بسیاری از الگوهای کندل استیک، نمیتوان اهداف قیمتی تعیین کرد. قیمت ممکن است بعد از تشکیل الگوی یک رالی پرقدرت جدید را شروع کند، یا ممکن است فقط کمی حرکت کند. معاملهگر میتواند برای حد سود خود از یک هدف قیمتی بر اساس نسبت ریسک به ریوارد مشخص، درصدی مشخص، یا از حد ضرر متحرک استفاده کند.

برای آموزش تحلیل تکنیکال کلیک کنید!

نمونهای از الگوی کبوتر خانگی صعودی

در شکل زیر مشاهده میکنید که الگوی کبوتر خانگی صعودی در سهام متا (META)، فیسبوک سابق، تشکیل شده است. قیمت سهام این شرکت در حال رشد بود، اما وارد فاز اصلاح شد. پس از افت قیمت برای مدتی، الگوی کبوتر خانگی صعودی در نمودار تشکیل شد:

این الگو با یک شکاف رو به بالا و قوی در روز بعد همراه شد. این افزایش شدید قیمت به دنبال تشکیل این الگو، تأییدکننده پایان یافتن پولبک است.

به دلیل وجود شکاف قیمتی بزرگ، اگر قرار بود استاپ لاس این معامله را در کف الگو قرار دهیم، میزان ضرر بسیار زیاد میشد. شاید همین باعث شود برخی از معاملهگران به دلیل نسبت نه چندان مناسب ریسک به ریوارد از ورود به این معامله خودداری کنند. همچنین، ممکن است برخی دیگر از معاملهگران نقطه دیگری را برای قرار دادن استاپ لاس خود پیدا کنند.

در این الگو هدف سود مشخصی وجود ندارد. همچنین، هیچ اطمینانی در مورد اینکه قیمت پس از تشکیل الگو تا چه اندازه به رشد خود ادامه خواهد داد وجود ندارد. در مثال بالا، قیمت پس از تشکیل کندل تأییدی به مدت سه روز رشد کرد و سپس دوباره نزولی شد.

سوالات متداول

الگوی کبوتر خانگی صعودی چیست؟

یک الگوی کندل استیک است که از دو کندل تشکیل شده است، به طوری که اولی یک کندل بزرگ بوده و کندل دوم کوچکتر است و بدنه آن در محدوده بدنه اصلی کندل اول قرار دارد.

الگوی کبوتر خانگی صعودی چه زمانی تشکیل میشود؟

این الگوی کندل استیک در طول روندهای نزولی یا در هنگام اصلاح قیمت در یک روند صعودی تشکیل میشود.

با مشاهده این الگو، حد سود و حد ضرر را کجا قرار دهیم؟

نقطه مشخصی برای حد سود نمیتوان در نظر گرفت اما حد ضرر را میتوان در کف الگو قرار داد.

جمع بندی

الگوی کبوتر خانگی صعودی یکی از الگوهای تغییر روند نزولی به صعودی است که شناخت آن قطعا مفید خواهد بود. در این مقاله سعی کردیم به نحوه تشکیل این الگو و سپس معامله با آن بپردازیم. امیدواریم که برای شما مفید بوده باشد.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: