راهنمای جامع الگوی چکش معکوس (Inverted Hammer)

نمودارهای شمعی یکی از بهترین منابع اطلاعاتی برای هر تریدری هستند. علیرغم تنوع فراوان الگوهای شمعی، درک عملکرد آنها برای تریدرها از هر گروهی، ضروری است.

فرض کنید شما در حال تحلیل ترند بازار یا مومنتوم آن هستید، مشاهده یک الگوی چکش معکوس و نحوه خواندن آن برای اتخاذ تصمیمات آتی میتواند در موفقیت شما موثر باشد.

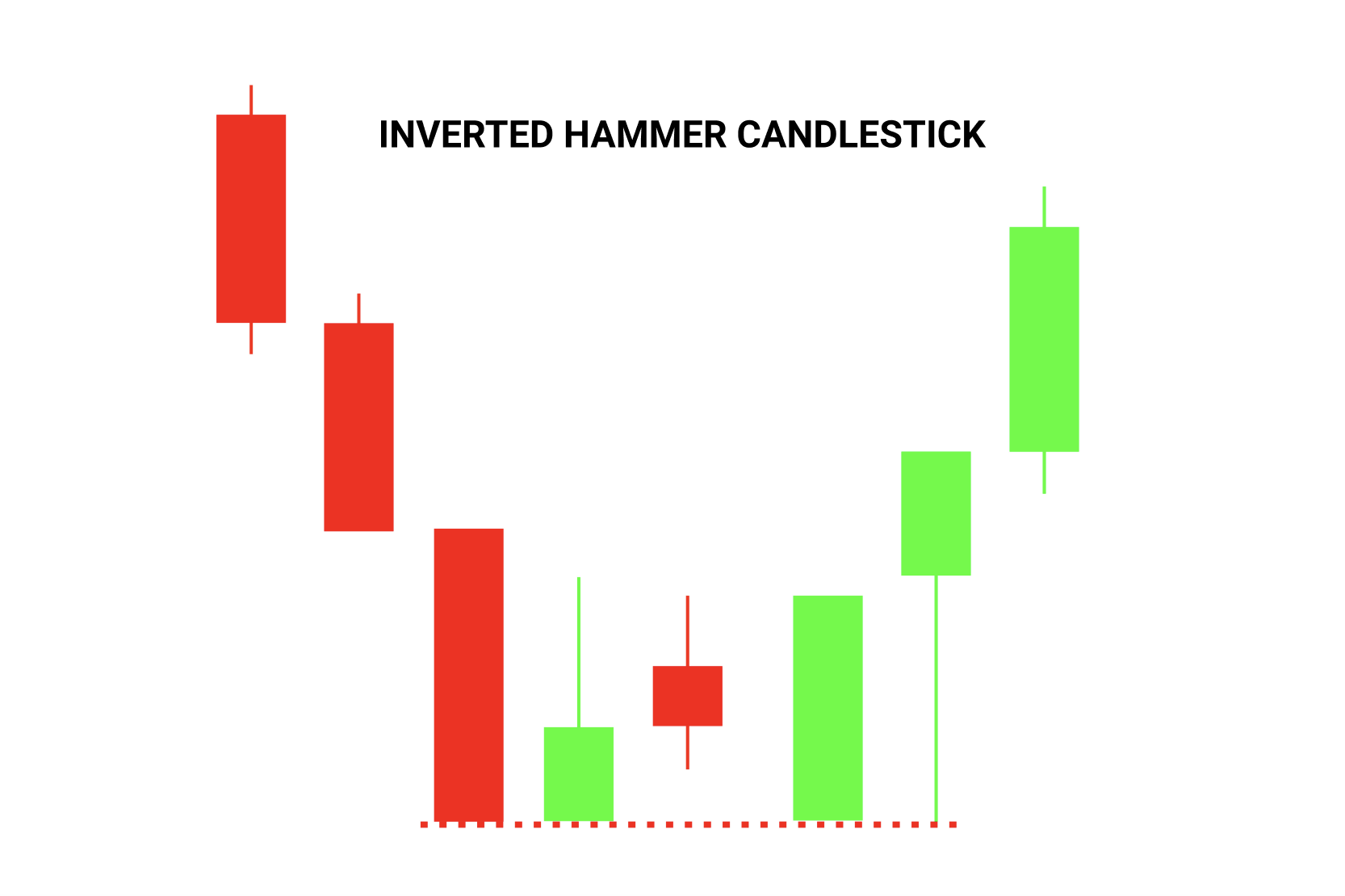

چکش معکوس (Inverted hammer) نوعی الگوی نمودار شمعی است که به عنوان سیگنال چرخش روند شناخته میشود.

از آنجایی که این الگو، به عنوان الگوی بولیش یا صعودی شناخته میشود معمولا در انتهای یک روند نزولی شکل میگیرد. تشخیص این چکش کار آسانی است چرا که شکل و ظاهر آن واضح و موقعیت قرار گیری آن بر روی نمودار باعث سهولت شناسایی آن میشود.

چکش معکوس یکی از نمونههای الگوی چکش است که در روند نزولی، معاملهگران در انتظار شکل گرفتن آن مینشینند. شناسایی یک الگوی چکش آسان است اما استثناهایی نیز وجود دارد.

در بعضی مواقع، تریدر ممکن است الگوی چکش معکوس را با Shooting star اشتباه بگیرد. این دو الگو تقریبا یکسان به نظر میرسند چرا که هر دو بدن کوچک و سایه بلندی دارند اما چکش معکوس به نقطه کف چرخش بازار اشاره میکند. به همین دلیل معاملهگران باید به اندازه کافی با همه الگوهای شمعی موجود آشنایی پیدا کنند.

بیشتر بخوانید: لیست الگوهای کلاسیک و بررسی کلیات آنها

شکل چکش معکوس

یک چکش معکوس شامل سه بخش است: بدنه و دو سایه (Wick).

بدنه چکش کوتاه و به شکل یک مربع در سمت پهلوی بلندتر قرار میگیرد. سایه بالا ارتفاع بیشتری دارد که باید حداقل دو برابر اندازه بدنه باشد.

سایه پایین که گاهی حتی وجود ندارد بسیار کوچک است. همانطور که در تصویر بالا مشاهده میکنید، علت نام گذاری آن به دلیل دسته بلند و شکل چکش آن است.

الگوی چکش معکوس چگونه شکل میگیرد؟

چکش معکوس زمانی شکل میگیرد که قیمت شروع، کمینه و بسته شدن کندل تقریبا نزدیک به یک دیگر باشند.

ما زمانی شاهد ظاهر شدن این چکش خواهیم بود که پس از سقوط قیمت توسط تریدرهای بیریش یا نزولی، تریدرهای بولیش آماده تغییر روند هستند.

وقتی به سایه بالای این کندل نگاه کنیم، نشانههای تلاش گاوها (Bulls) برای هل دادن قیمت به سمت بالا را میتوان مشاهده کرد. در طرف دیگر، سایه کوچک زیر چکش تلاش خرسها را برای به پایین کشیدن قیمت را نشان میدهد.

بیشتر بخوانید: تفاوت ترید ارز دیجیتال در بازار صعودی و بازار نزولی

به طور کلی الگوی چکش، یک کندل یک روزه چرخش روند است. بدنه آن نسبت به محل قرار گیری روی کندل، نشان دهنده صعودی یا نزولی بودن آن است. اگر قیمت شروع بالاتر از بسته شدن باشد، نشانه ترند نزولی و اگر بسته شدن آن بالاتر از باز شدنش باشد، نشانه ترند صعودی است.

اما گاهی مهم نیست این کندل چگونه به نظر میرسد، بلکه در هر صورت به عنوان کف ترند نزولی دیده میشود و انتظار میرود بازار از این نقطه چرخش خود را آغاز کند.

چگونه از الگوی چکش معکوس در معاملات استفاده کنیم؟

همه تریدرها باید بدانند که صرفا تکیه به این الگوها و اتخاذ تصمیمات مالی بر روی آنها میتواند خطرناک باشد.

این الگوها هیچگاه اطلاعات کافی از جریان بازار در اختیار شما قرار نمیدهند و شما باید دریافت تاییدیه از سایر روشها را نیز در نظر بگیرید.

به عبارت دیگر، شناسایی چکش معکوس در انتهای یک روند نزولی برای موفق شدن در پوزیشن معاملاتی مورد نظر کافی نیست. این مسئله در همه بازارهای مالی مانند فارکس، بورس و حتی ارزهای دیجیتال صدق میکند.

سایر عوامل کلیدی مانند پرایس اکشن (Price action) یا موقعیت کندل چکش معکوس در هنگام ارزیابی این الگو حائز اهمیت هستند.

الگوی کف دوقلوی

کف دوقلو یا Double bottom یکی از رایجترین الگوهای چرخش بازار است که به عنوان یک الگوی صعودی در نظر گرفته میشود.

در این الگو، وجود یک کندل چکش معکوس در کف دوم میتواند مهر تاییدی بر الگوی کف دوقلو باشد. مشاهده این کندل در الگوی کف دو قلو به ما سیگنال حرکت بازار به سمت بالا را میدهد. اما برای استفاده از این الگو، معاملهگر برای ورود به پوزیشن Long یا خرید، باید برای بسته شدن کندل قیمتی در بالای چکش معکوس منتظر بماند.

الگوی کف V

الگوی V-Bottom یا کف V، یکی دیگر از پترنهای تحلیل تکنیکال است که نام خود را از شکل V انگلیسی گرفته است.

چکش معکوس در این الگو، قبل از ورود معاملهگر به پوزیشن شکل میگیرد. از این رو، زمانی که قیمت بالای سقف چکش معکوس بسته شود، زمان ورود به معامله و پوزیشن Long خواهد بود.

البته جدای از چرخش بازار، روشهای دیگری نیز برای معامله توسط کندل چکش معکوس وجود دارد. برای مثال، معاملهگر میتواند از Pullback ترند صعودی استفاده کند. در این حالت، چکش معکوس نشان دهنده نقطه ورود بالقوه بر روی Pullback خواهد بود.

بیشتر بخوانید: 19 نکته طلایی برای سرمایه گذاری و ترید در بازار صعودی (گاوی)

قوانین معامله چکش معکوس

این الگو را میتوان در استراتژیهای ترید روزانه به کار برد.

البته لازمه استفاده از آن، در نظر گرفتن همه موارد مربوط به تایید الگو و سناریوهای پیش رو است. از آنجایی که چکش معکوس (Inverted hammer) یک الگوی صعودی (Bullish) است، فقط قوانین مربوط به خرید را میتوان روی آن اعمال کرد.

نقاط چرخش

شناسایی نقاط قیمتی چرخش ترند روی نمودار ضرورت زیادی دارد. این نقاط میتوانند گاهی سطوح حمایت و مقاومت یا نقاط اوج خطوط ترند باشند. حتی سطوح فیبوناچی نیز میتوانند نقش کلیدی در شناسایی این نقاط ایفا کنند.

زمان ورود به معامله

انتظار برای بسته شدن کندل چکش معکوس و دریافت تاییدیه اهمیت زیادی دارد.

استفاده از این استراتژی بدان معناست که ریسک شما در هنگام ورود به معامله به میزان قابل ملاحظهای کاهش پیدا میکند. با این حال قیمت خرید شما کمی بالاتر خواهد بود که سود کمتری را در پی دارد.

حد ضرر

تعیین Stop loss، کاملا به دیدگاه معاملهگر در نسبت سود و زیان قابل قبول و تحمل ریسک او بستگی دارد. اما در کندل چکش معکوس، به طور معمول حد ضرر 2 تا 3 واحد پایینتر از کف قیمت کندل تعیین میشود.

لازم است تا قوانین تعیین شده برای حد ضرر را به صورت متعهدانهای دنبال کنید چرا که همیشه موفق بودن کندل چکش معکوس صحیح نیست.

چند نکته مهم در معامله با الگوی چکش معکوس

در هنگام معامله الگوی چکش معکوس چند نکته مهم دیگر نیز وجود دارند که باید به خوبی از آنها آگاه شوید:

- هر چه سایه بالایی طولانیتر باشد، احتمال چرخش بازار بیشتر خواهد بود.

- رنگ کندل چکش معکوس اهمیت زیادی ندارد اما کندلهای سبز نسبت به کندلهای رنگ قرمز، بیشتر به عنوان نشانه چرخش بازار در نظر گرفته میشوند.

- پس از شکل گرفتن کندل چکش معکوس، به کندل تاییدیه پس از آن دقت کنید. هر چه بزرگتر باشد، سیگنال چرخش بازار قویتر خواهد بود.

مزایا و معایب الگوی کندل چکش معکوس

به خاطر داشته باشید هیچ الگویی همیشه و در همه موقعیتها جواب نمیدهد. کندل چکش معکوس نیز مستنثنا نیست. این کندل مزایای مشخصی دارد که با تکیه به آن میتوان شانس پوزیشن موفق را افزایش داد.

مهمترین مزایای آن عبارتاند از:

- شناسایی این پترن سخت نیست. شکل خاص و موقعیت آن بر روی نمودار باعث شده تا اشتباه گرفتن آن با سایر الگوها کاهش پیدا کند.

- شانس دریافت پاداش از این کندل بسیار بالاتر است.

اما در هنگام در نظر گرفتن این مزایا، باید ایرادهای آن را نیز در کنار آن قرار دهیم. بزرگترین عیب کندل چکش معکوس که معمولا در همه استراتژیها و سناریوها میتوان آن را یافت، شکست بدون دلیل آن است. ا

ین پترن حتی در زمانی که به درستی شناسایی شود ممکن است بدون هیچ دلیل مشخصی به شکست منتهی شود که در پی آن، ترند نزولی ادامه پیدا میکند.

مشکل دیگر این کندل در جعلی بودن آن است. شکل گرفتن این کندل، ممکن است سیگنال Spike کوتاه مدت قیمت باشد نه ترند طولانی مدت. با توجه به نیاز به دریافت تایید بیشتر برای اطمینان از سیگنال دریافت شده مبنیبر چرخش بازار، بخش عمده سود بالقوه از دست میرود.

نکته دیگری که در هنگام مواجهه با این کندل باید نظر بگیرید اشتباه گرفتن آن با الگوی Shooting star (ستاره دنبالهدار) و نسخه نزولی آن است. تریدرهای تازه کار ممکن است در چنین دامی گرفتار شوند و آن را به عنوان سیگنال نزولی یا ادامه روند نزولی تلقی کنند.

تفاوت بین کندل چکش معکوس و ستاره دنبالهدار

شکل این کندلها یکسان هستند. هر دو یک بدنه کوتاه و دارای سایه بلند و کوتاه دارند.

در کندل ستاره دنبالهدار مانند چکش معکوس، حتی گاهی سایه کوتاه نیز وجود ندارد. هر دو کندل را میتوان به عنوان هشداری مبنیبر چرخش روند در نظر گرفت. اما تنها تفاوت بین این دو در موقعیت آنها بر روی نمودار است.

نتیجه گیری

نمودارهای شمعی بخش جدایی ناپذیر تحلیل تکنیکال هستند. میزان موفقیت یک معاملهگر به صورت مستقیم بستگی به میزان آشنایی او از الگوهای شمعی دارد.

جدای از انتخاب نوع سهام یا کوین، استفاده از الگوهای شمعی برای شناسایی و ورود به موقعیتهای موفق ضروری است. البته استفاده از الگوهای شمعی به تنهایی برای سیگنال معامله کافی نیست و در هنگام تفسیر این الگوها، باید برای افزایش دقت آن، از سایر ابزارهای مناسب و نقاط ورود و خروج کمک بگیرید.

در هنگام ارزیابی بازارهای مالی باید بدانید که آنها از یک عامل تاثیر نمیپذیرند بلکه مجموعهای از عوامل و شرایط مختلف باعث توسعه بازار میشود. چرخش روند چیزی نیست که بلافاصله شاهد آن باشیم. اگر در نمودارهای قیمتی با کندل چکش معکوس مواجه شدهاید، به معنای تغییر قطعی قیمت و حرکت آن در جهت مخالف نخواهد بود.

چرخش بازار به معنای تغییر سنتیمنت و احساسات آن است. معاملهگران باید به دنبال یافتن سایر علائم مربوط به نزدیکترین حرکت چرخش بازار باشند. شناسایی یک کندل چکش معکوس مسلما میتواند یک ابزار مفید برای ترکیب با سایر سیگنالها باشد اما ملاک قرار دادن آن به تنهایی خطرناک است.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: