راهنمای جامع استفاده از اندیکاتور چنگال اندروز و نحوه معامله با آن

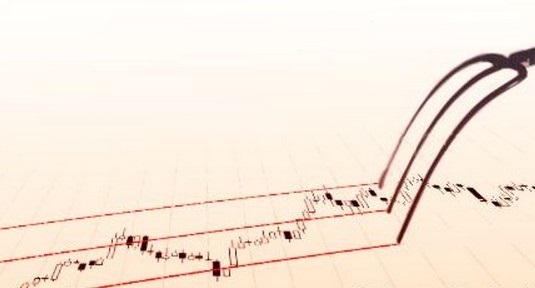

اندیکاتور چنگال اندروز (Andrews’ Pitchfork) که توسط مدرس مشهور، آلن اندروز، توسعه یافته است، یکی از اندیکاتورهایی است که معاملهگران میتوانند برای ایجاد فرصتهای سودآور و گرفتن روندهای بزرگ در بازار فارکس و سایر بازارها استفاده کنند.

از نظر بلندمدت، تحلیلگران میتوانند از چنگال اندروز برای شناسایی و اندازهگیری چرخههای کلی که بر عملکرد دارایی پایه تأثیر میگذارند بهره بگیرند.

در زیر، دو رویکرد برای استفاده از این اندیکاتور را توضیح خواهیم داد که عبارتاند از: معاملهگری درون خطوط و معاملهگری خارج از خطوط.

نکات کلیدی

- چنگال اندروز روشی است که از یک مجموعهای از سه خط روند برای شناسایی روندها و بازگشتها استفاده میکند.

- خطوط روند بالاتر و پایینتر نشان دهنده نواحی حمایت و مقاومت هستند.

- چنگال اندروز میتواند سیگنالهای بلندمدت میانمدتی را به معاملهگران مومنتوم ارائه دهد. در واقع، این اندیکاتور برای پیشبینی نوسانهای طولانیتر بازار مفید است.

- به معاملهگران توصیه میشود همیشه شکستهای حمایتی و مقاومتی چنگال را با سایر اندیکاتورهای تکنیکال تأیید کنند.

چنگال اندروز چیست؟

چنگال اندروز (که گاهی از آن با عنوان «چنگال» نام برده میشود) در بیشتر برنامهها و پلتفرمهای ارائه چارت قیمت موجود است و معاملهگران تازهکار و باتجربه با آن آشنا هستند.

این اندیکاتور که مشابه خطوط حمایت و مقاومت معمولی است، دارای دو خط حمایت/مقاومت قدرتمند با یک خط میانی است که میتواند به عنوان خط حمایت/مقاومت یا خط رگرسیون عمل کند.

اندروز معتقد بود که قیمت بازار در 80 درصد مواقع به سمت خط میانه حرکت میکند و در 20 درصد باقیمانده نوسانات شدید یا تغییر احساسات بازار را تجربه میکند. از این رو، روند کلی بلندمدت (در تئوری) بدون توجه به نوسانات کوچکتر ثابت باقی خواهد ماند.

در صورت ایجاد تغییر در احساسات سرمایهگذاران و تغییر توازن میان نیروهای عرضه و تقاضا، قیمت به یک سمت جدید منحرف شده و روند جدیدی ایجاد میکند. در این شرایط، فرصتهای کسب سود چشمگیری در بازارهای ارز ایجاد میشود.

نحوه استفاده از چنگال اندروز

معاملهگر برای استفاده از چنگال اندروز ابتدا باید یک سقف یا کف را که قبلاً در نمودار قیمت ثبت شده است شناسایی کند.

اولین نقطه، یا پیوت، در این سقف یا کف رسم میشود و نقطه A نامگذاری میشود (همانطور که در شکل 1 نشان داده شده است).

بیشتر بخوانید: پیوت مینور و ماژور در تحلیل تکنیکال چیست؟

معاملهگر پس از انتخاب این پیوت باید هم یک سقف و هم یک کف را در سمت راست اولین پیوت شناسایی کند. این سقف یا کف به احتمال زیاد یک اصلاح قیمت به سمت بالا یا پایین در جهت مخالف حرکت قبلی قیمت خواهد بود. در شکل 1، هنگامی که میخواهیم دو نقطه B و C را ایجاد کنیم، اصلاح جزئی کف قیمت (نقطه A) کارمان را راه میاندازد.

پس از تعیین کردن این نقاط میتوانیم اندیکاتور را به نمودار قیمت اضافه کنیم. دسته چنگال از پیوت پوینت (نقطه A) شروع میشود و به عنوان خط میانه عمل میکند. دو شاخک چنگال که همان سقف و کف قیمت هستند (نقاط B و C) به عنوان حمایت و مقاومت روند عمل میکنند.

پیوت پوینت (A) در یک کف قبلی رسم شده است و نقاط B و C در سمت راست پیوت قرار گرفتهاند. خطی که از نقطه A کشیده شده است خط میانه است و دو شاخک دیگر اندیکاتور به عنوان خطوط حمایت و مقاومت عمل میکنند.

معاملهگر پس از رسم کردن چنگال در نمودار میتواند در داخل کانال ایجاد شده معامله کند یا منتظر شکست قیمت به سمت بالا یا پایین کانال باشد.

در شکل 2 میبینید که دو شاخک چنگال به عنوان حمایت و مقاومت به خوبی عمل میکند و معاملهگران در پایین کانال (نقطه E) اقدام به خرید کردهاند و در خط مقاومت بالایی (نقطه D) داراییهای خود را فروختهاند، در نتیجه قیمت به سمت خط میانه گرایش پیدا میکند.

همانطور که همیشه تأکید میکنیم، با گرفتن تأییدیه بیشتر از ابزارهای دیگر میتوانید دقت معاملات خود را افزایش دهید. شاید استفاده کردن از یک اسیلاتور ساده در این شرایط به کمکتان بیاید.

در نمودار بالا میتوانید فرصتهای متعدد معاملاتی را که چنگال در داخل و خارج از دو خط حمایت و مقاومت به معاملهگر میدهد مشاهده کنید.

علاوه بر این، معاملهگر میتواند در هنگام شکست خطوط حمایت و مقاومت وارد پوزیشنهای خرید یا فروش شود. دو نمونه از این موقعیتهای معاملاتی را در نقاط F و G مشاهده میکنید. در اینجا، احساسات بازار تغییر کرده و باعث تغییر رفتار قیمت و منحرف شدن آن از خط میانه و در نتیجه عبور آن از خطوط روند کانال شد.

زمانی که پرایس اکشن تلاش میکند به منطقه میانه بازگردد، معاملهگر میتواند از فرصت ایجاد شده کسب سود کند. با این حال، مانند هر معامله دیگری، مدیریت صحیح پول و گرفتن تأییدیه را نباید در اجرای سفارشات معاملاتی فراموش کنید.

معامله کردن در خطوط چنگال اندروز

در ادامه مثالی از نحوه سود کردن معاملهگر از معامله کردن در داخل خطوط را بررسی خواهیم کرد.

شکل 3 مثال خوبی برای نشان دادن این سناریو است؛ همانطور که در این نمودار میبینید، پرایس اکشن جفت ارز EUR/CAD از خط میانه برگشته و به مقاومت بالایی چنگال (نقطه A1) رسیده است.

اگر نمودار را کمی زوم کنیم (شکل 4)، شکلگیری یک الگوی ستاره عصرگاهی کلاسیک را مشاهده میکنیم. در اینجا، شتاب خرید که زمانی در حال افزایش بود، کم کم فروکش میکند که در نتیجه آن یک کندل دوجی یا صلیبی شکل درست زیر شاخک بالایی تشکیل میشود.

اگر اسیلاتور استوکاستیک (stochastic oscillator) را به نمودار اضافه کنیم متوجه عبور (کراس) خط اسیلاتور به زیر خط سیگنال میشویم که این مومنتوم نزولی را تایید میکند.

معاملهگر میتواند با مشاهده این نشانهها، نقطه ورود خود را در نقطه X (شکل 4)، کمی پایینتر از بسته شدن کندل سوم قرار دهد. این سفارش در جریان مومنتوم نزولی و در حین حرکت پرایس اکشن به سمت خط میانه اجرا میشود؛ مدیریت صحیح پول (و داشتن حد ضرر مناسب) کاملاً ضرروی است. نکته جذاب این معامله این است که معاملهگر میتواند نزدیک به 1000 پیپ سود به دست بیاورد!

در این نمودار با نزدیک شدن قیمت به عدد 1.5000 یک موقعیت عالی ورود با قرار گرفتن قیمت در داخل خطوط ایجاد شده است.

با بررسی دقیقتر این فرصت میتوانید ساختارهای تکنیکال بینقص را تشخیص دهید که ورود به معاملات را آسانتر میکنند.

در این موقعیت، معاملهگر میتواند با مشاهده کراس اور (قطع شدن خطوط توسط یکدیگر) نزولی در اسیلاتور استوکاستیک و همچنین شکلگیری الگوی ستاره شامگاهی، تأییدیههای بیشتری برای این معامله دریافت کند.

معامله کردن خارج از خطوط چنگال اندروز

اگرچه معاملهگران کمتر در خارج از خطوط چنگال معامله میکنند، اما خارج شدن قیمت از این خطوط میتواند منجر به سودهای بزرگتر شود.

اما معامله کردن به این روش ممکن است دشوارتر از حالت اول باشد. در این حالت فرض بر این است که پرایس اکشن به سمت خط میانه باز میگردد (همانطور که در داخل خطوط این اتفاق میافتد). با این حال، ممکن است که بازار تصمیم به تغییر جهت خود گرفته باشد. بنابراین، شکست قیمت به خارج از خط ممکن است نشانه شکلگیری یک روند جدید باشد.

در چنین شرایطی معامله کردن بدون حد ضرر میتواند نتایج فاجعهباری داشته باشد.

بیشتر بخوانید: اهمیت حد ضرر چقدر است ؟

با نگاه کردن به شکل 5 میبینیم که رفتار قیمت در نقطه A چنین فرصت معاملاتی را نشان میدهد. با توجه به نمودار، پرایس اکشن جفت ارز EUR/USD در هفته اول آوریل از حمایت عبور کرده است.

پس از شناسایی شکست خط حمایت باید این قسمت از چارت را زوم کرده و با دقت بررسی کنید تا فرصتهای مناسب را پیدا کنید.

توجه کنید که چگونه پرایس اکشن یک بار دیگر به سمت خط میانه گرایش پیدا میکند. این یک فرصت عالی برای ورود به معامله است، اما برای کسب سود از رشد قیمت مدیریت پول و داشتن استراتژی بسیار مهم هستند.

در شکل 6، همزمان با تثبیت قیمت در شرایط رنج، معاملهگر فرصتهای متعددی برای ورود به معامله در جهت روند کلی دارد. با این حال، فرصت واقعی در زمان شکستی است که در ماه اکتبر رخ میدهد.

همانطور که در شکل میبینید، پرایس اکشن قبل از شکستن سطح، در حالت رنج یا تثبیت قیمت در جا میزند و محدوده 1.1958 دلار را به عنوان سطح حمایت ایجاد میکند (خط آبی).

بیشتر بخوانید: روانشناسی سطوح حمایت و مقاومت؛ این نواحی چگونه شکل میگیرند؟

معاملهگر با استفاده از نوسانگر قیمت مکدی (MACD)، متوجه میشود که یک سیگنال همگرایی صعودی در حال شکلگیری است، چرا که یک سقف بزرگ و به دنبال آن یک سقف ثانویه کوچکتر در هیستوگرام شکل گرفته است. در این شرایط، نقطه ورود به معامله بسیار مهم است.

معاملهگر با افزایش قیمت و تلاش آن برای تست کردن مقاومت بالایی در محدوده 1.2446 دلار، متوجه فرصت شکست احتمالی خواهد شد.

همگرایی در MACD، همراه با کاهش قیمت دارایی پایه، نشان دهنده یک شکست صعودی در آینده نزدیک است.

برای قرار دادن ورودی معامله در این مثال، ابتدا باید مطمئن شوید که قیمت مقاومت بالایی را تست میکند. در صورتی که قیمت مقاومت را تست نکند شاید به این معنی باشد که یک روند نزولی در راه است و معاملهگر با علم به این موضوع از ورود به یک معامله بینتیجه نجات پیدا میکند.

در شکل 6 مشاهده میکنید که قیمت در اوایل اکتبر دوباره به سمت شاخکها باز گشته و سقف 1.2446 دلار را ثبت میکند.

اگر پرایس اکشن قیمت بتواند از این مقاومت عبور کند، میتوان انتظار افزایش بیشتر قیمت را داشت، چرا که حالا خریداران بیشتری وارد بازار شدهاند. در نتیجه، باید نقطه ورودتان را 30 پیپ بالاتر از هدف قرار دهید (خط قرمز)، و حد ضرر را پس از فعال شدن معامله قرار دهید.

پس از اجرا شدن سفارش، حد ضررتان را باید پنج پیپ زیر پایینترین قیمت کندل قبلی قرار دهید. در اینجا فرض بر این است که این پایینترین قیمت تست نخواهد شد، زیرا قیمت در ادامه افزایش خواهد یافت و شتاب خرید مانع کاهش بیشتر آن میشود.

تشریح گام به گام معامله با چنگال اندروز

اگرچه شاید دو روش (معامله کردن در داخل خطوط و خارج از خطوط) که در بالا بررسی کردیم پیچیده به نظر برسند، اما اگر آنها را گام به گام تجزیه کنید به راحتی میتوانید از آنها استفاده کنید.

جفت ارزهای دیگر با وجود داشتن روندهای قوی در برخی اوقات، معمولاً به صورت رنج حرکت میکنند و معامله کردن روی آنها نتایج رضایتبخش کمتری به همراه دارد.

حالا وقت آن است که فرایند تحلیل نمودار را به صورت دقیق بررسی کنیم. جفت ارز NZD/USD، که در شکلهای 7، 8 و 9 مشاهده میکنید، نمونهای عالی از فرصتهای معاملاتی «داخل خطوط» و «خارج از خطوط» را نشان میدهد.

ابتدا با انتخاب مثال A در شکل 7، رویکرد داخل خط را بررسی میکنیم:

- رفتار قیمت را که از خط میانه عبور کرده و به شاخک مقاومت بالایی نزدیک شده است شناسایی کنید.

- همزمان با تست شدن شاخک مقاومت بالایی توسط قیمت، به دنبال پیدا کردن یک الگوی ستاره شامگاهی کلاسیک یا هر الگوی کندلی نزولی دیگر باشید. به عنوان مثال، در شکل 8، میتوانیم الگوی ستاره شامگاهی را در نقطه X پیدا کنیم. این اولین سیگنال ما خواهد بود.

- کاهش قیمت را به کمک یک اسیلاتور تأیید کنید. در شکل 8، شاهد کراس اور نزولی خطوط در اسیلاتور استوکاستیک هستیم که شروع روند نزولی را تایید میکند. همچنین، توجه داشته باشید که این کراس قبل از تکمیل الگوی کندل رخ میدهد و به معاملهگران یک اخطار زودهنگام میدهد.

- نقطه ورود را کمی پایینتر از کندل سوم و نهایی الگو قرار دهید. معمولاً در این مواقع فاصله پنج پیپ زیر کف قیمت کفایت میکند.

- حد ضرر را در فاصله تقریباً 50 پیپ بالاتر از ورودی قرار دهید. اما اگر قیمت پس از تشکیل کندل ستاره شامگاهی رشد کند، معاملهگران باید بلافاصله از معامله خارج شوند تا کمترین ضرر را تجربه کنند.

در این مثال، ورودی روی قیمت 0.6595 و حد ضرر در قیمت 0.6645 دلار قرار میگیرد. هدف قیمتی نیز 0.6454 دلار خواهد بود که نسبت ریسک به ریوارد معامله تقریباً 3:1 میشود.

تشکیل ستاره شامگاهی در نقطه X نشان دهنده کاهش قریب الوقوع قیمت است که کراس نزولی اسیلاتور استوکاستیک نیز آن را تایید میکند.

برای بررسی شکستهای خارج از خطوط روند، به مثال بعدی، نقطه B در شکل 7، توجه کنید. در این نمودار، پرایس اکشن از خط روند بالایی خارج شده است، اما به نظر میرسد که به خط میانه بازگردد.

بیایید با استفاده از همان جفت ارز NZD/USD رویکرد دیگری را بررسی کنیم:

- به حرکت پرایس اکشن به سمت خط میانه یا خط وسط توجه کنید. به عنوان معاملهگر باید بتوانید کاهش قیمت و بازگشت آن به زیر خط روند بالایی را تأیید کنید. در شکل 9، قیمت ارز از خط روند به سمت پایین حرکت میکند و فشار فروش را تایید میکند.

- سطح حمایت/مقاومت مهم را شناسایی کنید. در اینجا، معاملهگران برای افزایش شانس موفقیت در معامله باید منتظر شکست تأیید شده یک سطح حمایت مهم باشند.

- سفارش ورودی را 30 پیپ زیر سطح حمایت قرار دهید. در این مثال (شکل 9)، سطح حمایت در قیمت 0.7200 است، به این معنی که نقطه ورود باید در قیمت 0.7180 قرار داده شود. حد ضرر را کمی بالاتر از رقم 0.7300 – که بالاترین قیمت کندل قبل است- قرار دهید؛ هدف سود ما از این معامله محدوده قیمتی 0.7000 است، در نتیجه نسبت ریسک به ریوارد معامله تقریباً 2:1 خواهد بود.

- با استفاده از یک اسیلاتور قیمت تأییدیه ورود بگیرید. کراس نزولی در اسیلاتور استوکاستیک میتواند شکست حمایت قیمت را به خوبی تأیید کند.

سخن پایانی

استفاده از چنگال اندروز میتواند فرصتهای سودآوری را در بلندمدت یا میانمدت برای معاملهگران بازارهای مالی فراهم کند و به معاملهگران امکان شناسایی نوسانهای بزرگتر بازار را بدهد.

معاملهگران با استفاده اصولی از چنگال اندروز و مدیریت درست پول و در کنار آن تحلیل تکنیکال میتوانند ستآپهای عالی را شناسایی کرده و در عین حال از بازارهای خنثی -رنج- اجتناب کنند.

مزیت ابزار چنگال این است که معاملهگران به شرط توجه به تمام معیارهایی که در این مقاله توضیح دادیم، میتوانند در مقایسه با معاملهگران دیگر که خیلی زود از معاملات سودده خارج میشوند، بخش بزرگی از سود معاملات را به دست بیاورند.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: